به گزارش گروه رسانههای خبرگزاری تسنیم،رئیس دانشگاه آزاد واحد ابهر بحران اقتصادی جهان، ساختار تأمین مالی را نیز دستخوش تغییرات قابل توجهی نموده است. از این بحران همچنین میتوان درسهایی را برای مواجهه با بحرانهای احتمالی در حوزهی تأمین مالی آموخت. تأمین مالی مشکل کلاسیک بنگاههای اقتصادی است. به عبارت دیگر، حتی در شرایط غیربحرانی نیز تأمین مالی بهعنوان یک مسئله یا مشکل برای بنگاههای اقتصادی مطرح میشود و نیاز مالی برای حفظ وضعیت موجود و توسعه و بهبود آن، جزء الزامات فعالیت اقتصادی محسوب میشود. در این مقاله، با استفاده از مختصات بحران مالی جهانی و ویژگیهای نظامهای تأمین مالی در برخی کشورهای جهان، چشمانداز وضعیت مالی بنگاههای اقتصادی فعال در اقتصاد ایران و بحرانهای احتمالی در حوزهی تأمین مالی یا چالشهای مربوطه مورد بررسی قرار میگیرد.

چالشهای تئوریک در حوزهی تأمین مالی

1. مشکلات ناشی از کمبود منابع برای پسانداز

به هر حال، یکی از روشهای رایج برای تأمین منابع مالی، استفاده از پسانداز است. به عبارت دیگر، منابع شخصی افراد یا بنگاههای اقتصادی در موقع لزوم، بهعنوان یک منبع مناسب برای تأمین مالی فعالیتهای اقتصادی قابل استفاده است. کم شدن منابع پساندازی افراد و بنگاههای اقتصادی و در نتیجه کمرنگ شدن جایگاه پسانداز در جذب منابع مالی بانکها، یکی از چالشهای بسیار مهم تأمین مالی در سالهای آتی به شمار میرود.

2. مشکلات ناشی از بدهیها

داشتن بدهی یکی از موانع اصلی تأمین مالی برای بسیاری از مردم و کسبوکارها محسوب میشود. بالا بودن حجم بدهیها انجام تأمین مالی جدید را معمولاً با چالش جدی مواجه مینماید. البته نرخ بهرهی بدهیها هم یکی دیگر از موانع تأمین مالی یا چالشهایی است که فرآیند تأمین مالی را تحت تأثیر قرار میدهد.

اهلیت اعتباری بنگاههای اقتصادی تابعی از وضعیت موجود بدهیها و همچنین تعهدات آتی و وضعیت گذشتهی آن است که ضعف اهلیت اعتباری را موجب میشود.

3. کمبود دانش و شناخت از روشهای تأمین مالی

سومین چالش تئوریک رایج در بحث تأمین مالی، به عدم شناخت مناسب و کمبود دانش در این زمینه مربوط میشود. به عبارت دیگر، ضعف دانش مدیریت مالی در میان فعالان اقتصادی و همچنین سیاستگذاران حوزهی تأمین مالی بهنوبهی خود بهعنوان یک چالش مهم مطرح میشود.

چالشهای فوقالذکر اگرچه بهصورت کلی مطرح شدهاند، اما در درون خود مجموعهی متنوعی از عوامل تأثیرگذار بر فضای تأمین مالی را جای دادهاند. به عبارت دیگر، عناوین فوق صرفاً یک دستهبندی کلی از مجموعهی متنوعی از عوامل و فاکتورهای تأثیرگذار بر فضای تأمین مالی در یک اقتصاد محسوب میشوند.

چالشهای کاربردی در حوزهی تأمین مالی بینالملل

1. صندوقهای ثبات لزوماً دارای ثبات نیستند.

مجموعهی صندوقها و مکانیسمهایی که در سالهای اخیر در بسیاری از کشورها با هدف مقابله با اثرات بحران مالی جهانی تأسیس شدهاند، کارایی چندانی نداشته و اثبات ناکارآمدی آنان امری دشوار محسوب نمیشود.

2. برخی کشورهای جهان مانند ایتالیا در لبهی پرتگاه سقوط قرار دارند.

ایتالیا مثال مناسبی برای توضیح در لبهی پرتگاه بودن از جهت تأمین مالی است. سرمایهگذاران دربارهی ایتالیا نگرانیهای روبهرشدی دارند. سومین اقتصاد بزرگ اروپایی اگرچه بسیار بزرگتر از آن است که بتوان تصور کرد که سقوط نماید، اما حجم بدهیهای این کشور تقریباً معادل 120 درصد تولید ناخالص ملی آن است. مشکلات اینچنینی آیندهی تأمین مالی را در بسیاری از کشورهای جهان با تردید و نگرانی مواجه نموده است.

3. بانکها شدیداً تحت فشار قرار دارند.

مشکلات ناشی از بدهیها، بانکها را در بسیاری از کشورها در معرض ریسکهای بسیار سنگینی قرار داده است. بر اساس تخمین صندوق بینالمللی پول، بانکها، بهویژه با احتساب کشورهای بانکمحور، در حدود 300 میلیارد یورو در معرض ریسک اعتباری قرار دارند. علاوه بر ریسک ناشی از عدم بازپرداخت وامهای پرداختی، تردید در مورد توانایی بانکها برای افزایش سرمایه در مواجهه با نیازهای نقدینگی آنان را نیز باید به مشکلات یادشده افزود.

4. مشکلات اقتصادی، امکان بازپرداخت بدهیها را برای بنگاههای اقتصادی تضعیف نموده است.

چالشهای تأمین مالی در ایران

1. نهادهای مالی در بخش تأمین مالی هنوز بهطور مناسب ایجاد نشده یا توسعه نیافتهاند.

نهادهای مالی بهطور کلی در چند حوزه میتوانند به بخش تولید کمک کنند. بهروزرسانی و ارتقای تکنولوژی، حمایت از صادرات محصولات تولیدی، حمایت و کمک در بازاریابی محصولات و حمایت مالی، از جمله مهمترین نقشهایی است که از نظر تئوریک، نهادهای مالی در زمینهی حمایت از تولید میتوانند برعهده گیرند.

- بهعنوان سرمایهگذار که سرمایهی مورد نیاز برای دستیابی به توسعهی اقتصادی را فراهم میکنند.

- بهعنوان فعالیتهای نوآورانه که محصولات مالی جدیدی را در راستای تشویق توسعهی مناسب طراحی مینمایند. بهعنوان مثال، حمایتهای مالی ویژه در حوزهی کارایی انرژی یا مصرف بهینهی انرژی را میتوان نام برد.

- بهعنوان ارزشیابیکننده، قیمتگذاری ریسک و تخمین بازده برای شرکتها، بنگاهها و پروژهها، از جمله فعالیتهای نهادهای مالی در راستای تسهیل فضای کسبوکار و توسعهی صنعتی محسوب میشود.

- بهعنوان ذینفعان قدرتمند، نهادهای مالی میتوانند نقشهای مهمی مانند سهامداری یا تسهیلاتدهندگی به بخش تولید یا صنعت را برعهده گیرند و از این راه تأثیر قابل ملاحظهای را بر مدیریت بنگاههای تولیدی داشته باشند.

- بهعنوان آلودهکننده، چراکه مؤسسههای مالی منابع قابل توجهی را مصرف مینمایند.

- بهعنوان قربانی، چراکه نهادهای مالی ممکن است قربانی بحرانهای اقتصادی و غیره شوند.

مهمترین نقش بانکها در قبال تولید و بهطور کلی بخش صنعت، فراهم نمودن تسهیلات بانکی و همچنین در اختیار قرار دادن اطلاعات برای تصمیمگیریهای مناسب است. البته در این بین، نقش بانکهای تجاری با بانکهای توسعه با هم متفاوت است. نقش بسیار کلیدی و بالقوهی بانکهای تجاری در حمایت از تولید و توسعهی صنعتی، در ارتباط میان این نوع بانکداری و بنگاههای اقتصادی کوچک و متوسط تبلور مییابد. این نوع بنگاهها هم به تأمین مالی از راه وام گرفتن نیازمندند و هم برای مدیریت کسبوکار خود به اطلاعات نیاز دارند. بانکهای تجاری در این زمینه نقش مهمی میتوانند برعهده گیرند.

بانکهای توسعهای نیز نقشهای مختلف و چندگانهای دارند؛ بهگونهای که مجموعهای از فعالیتهای متنوع را در حوزههای تبلیغات، نظارت، مراقبت و حمایت از توسعهی صنعتی و تولید انجام میدهند. مهمترین نقش بانکهای توسعهای «نقش محرک در توسعهی اقتصادی» است. تأمین سرمایهی مورد نیاز برای توسعهی صنعتی و تولید از راه حقوق صاحبان سهام (و نه صرفاً اعطای وام و تسهیلات) یکی از مهمترین وظایف این بانکها تلقی میگردد. این سرمایهها برای ایجاد تأسیسات تولیدی جدید و یا توسعهی تأسیسات موجود بهکار برده میشود. تأمین مالی یا سرمایهگذاری در این حوزهها بهطور معمول یک سرمایهگذاری بلندمدت است و زمان زیادی میطلبد تا به تجاریسازی محصول و کسب سود و بازده منتهی شود.

این در حالی است که اغلب سپردهگذاران به این گونه سرمایهگذاریها، به دلیل ماهیت ریسکی بودن آن، چندان علاقهای ندارند و بیشتر به منافع کوتاهمدتتر توجه میکنند. از این رو، صرف تکیه به بخش خصوصی نمیتواند راهکار اساسی برای تأمین مالی توسعهی صنعتی باشد. حتی اگر بتوان سرمایههایی با نگرش کوتاهمدت را به توسعهی صنعتی و تولید جذب کرد، مسئلهی بغرنج بعدی این است که چگونه میتوان این نوع سرمایهها را بهطور متعادل به تمامی بخشهای مورد نیاز سوق داد.

از این رو، تأسیس بانکهای توسعهای برای تأمین مالی صنعت و تولید، ضرورتی انکارناپذیر و اساسی محسوب میشود. با توجه به این نکات، بخش مالی باید بهگونهای طراحی شود که مجموعهای از مؤسسهها، منابع تأمین مالی و ابزارهای مالی را در بر گیرد که با این مجموعه بتوان بین انتظارات سرمایهگذاران و سپردهگذاران در قبال دورهی سررسید، نقدشوندگی، ریسک و نرخهای بازده، یک پل و حلقهی ارتباطی ایجاد نمود. نحوهی توسعهی این بخش از جمله چالشهای تأمین مالی است که اقتصاد کشورمان را در سالهای آتی با خود درگیر خواهد نمود.

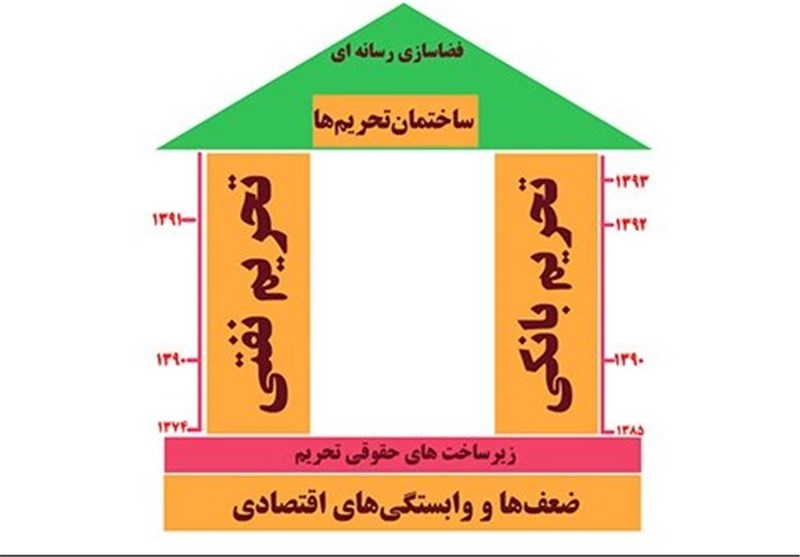

2. تحریمها در صورت تداوم و عدم مدیریت میتوانند بهعنوان یکی از چالشهای مهم در حوزهی تأمین مالی عمل نمایند.

تحریمها بهطور کلی بر وظایف بانکها و سایر نهادهای مالی متولی تأمین مالی دو تأثیر اصلی دارند. نخست، میتوانند در اجرای درست وظایف ذاتی بانکها مانع ایجاد نمایند. از این رو، بانکها و نهادهای مالی باید بتوانند بر این موانع غلبه نمایند. دوم، با توجه به اینکه تحریمها در درجهی اول بخش صنعت و تولید را مورد هدف قرار میدهند، از این جهت نیز وظایف بانکها و نهادهای مالی دستخوش تغییرات میشود.

عمدهی این تغییرات با توجه به فلسفهی وجودی بانکها قابل تبیین است. اگر بپذیریم مهمترین وظیفهی یک بانک تجاری حمایت از بنگاههای کوچک و متوسط است و حمایت از بنگاههای بزرگ و توسعهی صنعتی نیز بیشتر در حوزهی فعالیت بانکهای تخصصی طبقهبندی میشود، درک جایگاه و نقش بانکها در شرایط تحریم چندان دشوار نخواهد بود. به هر حال، اگر در شرایط عادی (غیرتحریم) مهمترین نقش بانکها و اصولاً فلسفهی وجودی آنها حمایت از تولید است، طبیعتاً در شرایط تحریم، که تولید مورد حمله و هجمه قرار میگیرد، نقش حمایتی بانکها ابعاد مهمتر و دقیقتری مییابد و از حمایت صرف معمول به نقش دژ دفاعی مستحکم در مقابل حمله ارتقا مییابد.

سنگرها و دژهای دفاعی در مقابل حملات و تهاجمهای تخریبی دشمن بر ضد زیرساختهای توسعهای و تولید، توسط بانکها و نهادهای مالی ایجاد میشوند. در بخش بنگاههای کوچک و متوسط، که اتفاقاً مهمترین بخش توسعهی اقتصادی را تشکیل میدهند، مهمترین مرجع تأمین مالی، تسهیلات بانکهاست که در قالب وام (رایج در نظام بانکداری ربوی) و یا در قالب تسهیلات (عقود اسلامی) انجام میپذیرد.

اما در بخش بنگاههای بزرگ و توسعهی صنایع عظیم، علاوه بر بانکها، بازار سرمایه نقش کلیدی برعهده دارد. در این بخش، نقش بانکها از تسهیلاتدهنده به سرمایهگذار ارتقا مییابد و بانکها در زمینهی تأمین مالی تولید، به کمک بازارهای سرمایه میشتابند. همانطور که در تبیین نقش بانکها در تأمین مالی گفته شد، سرمایهگذاران در تصمیمهای خود به شاخصهای نقدشوندگی، ریسک، بازده و دورهی سررسید یا بازدهی توجه مینمایند.

بانکهای خصوصی بهنوعی نمایندهی سرمایهگذاران خصوصی هستند که قبل از اینکه دغدغهی اصلی آنان تولید یا توسعه باشد، بهطور ذاتی مهمترین اولویت آنها بهرهمند شدن از مزایای سرمایهگذاری خود در قالب افزایش ثروت خویش است. از این رو، نمیتوان از این گونه بنگاههای اقتصادی توقع داشت که در هر زمینهای از تولید وارد سرمایهگذاری شوند. بسیاری از حوزههای تولیدی و صنعتی بسیار پُرریسک بوده و دورههای بازگشت سرمایهی بسیار طولانی دارند که ورود به این حوزههای سرمایهگذاری انگیزههای فراتر از کسب سود یا افزایش ثروت را میطلبد.

از این رو، میبایست یک نگرش عمومی یا دولتی، بهطور حتم، پشتوانهی تأمین مالی از این گونه صنایع قرار گیرد. بنابراین به نظر میرسد از بانکهای خصوصی بیشتر میتوان توقع داشت که بخشی از تأمین مالی بنگاههای کوچک و متوسط را در قالب اعطای تسهیلات برعهده گیرند. البته این قاعده بهصورت کلی مطرح میشود و در عمل ممکن است برخی از زمینههای تولید بتواند علایق این بانکها را به خود جلب نماید.

مدیریت بنگاههای اقتصادی، صنعتی و تولیدی جنبههای مختلفی دارد که با هم در ارتباط تنگاتنگ هستند. اگر در بخش تولید از منابع بهطور مناسب استفاده نشود و تکنولوژی بهروز نباشد و نیروی کار دچار ضعف باشد و... محصولی تولید میشود که از کیفیت مناسب برخوردار نخواهد بود و قیمت تمامشدهی آن بالا خواهد بود. تحریمها باعث شده است که برخی از تولیدکنندگان کالاهای خود را به دلیل افزایش ریسک و هزینه، گرانتر تولید کنند. آیا بانکها با ارائهی تسهیلات ارزانتر میتوانند به ارزان شدن کالاهای تولیدی کمک کنند؟ آیا ارائهی تسهیلات ارزانتر در حال حاضر برای بانکها مقدور است یا نه؟ هزینهی تأمین مالی معمولاً جزء بهای تمامشدهی کالای تولیدشده یا فروختهشده محسوب نمیگردد؛ چراکه ارتباط مستقیم با تولید ندارد، بلکه جزء هزینههایی است که از سود عملیاتی کسر میشود. بنابراین بهطور مستقیم در ارزان یا گران تمام شدن کالای تولیدی نقشی ندارد، بلکه بیشتر در توجیهپذیری اقتصادی سرمایهگذاریها و عملکرد بنگاههای اقتصادی برای صاحبان سهام آن تأثیرگذار است. هرچند سهمی از هزینهی مالی نیز در تعیین قیمت نهایی محصولات مورد توجه قرار میگیرد.

از طرف دیگر، بانکها در صورتی میتوانند تسهیلات ارزانتر ارائه بدهند که منابع خود را ارزانتر کسب نمایند و این امر در صورتی قابل تحقق است که تعادل مشخصی در بخشهای مختلف اقتصادی بین ریسک، بازده و هزینهی سرمایه وجود داشته باشد. از این رو، در کل، نرخ تسهیلات در مباحث علمی بهعنوان یک شاخص برای مدیریت بهای تمامشدهی تولید و قیمتگذاری محصولات محسوب نمیگردد.

3. هدفمندی یارانهها و نحوهی مواجهه با آن از جمله دیگر چالشهایی است که در آینده بر وضعیت نظام تأمین مالی کشور تأثیرگذار خواهد بود.

تحریم موجب کمبود منابع اولیه برای تولید میشود. هدفمندی یارانهها بهویژه در حوزهی سوخت، موجب صرفهجویی در منابع و استفادهی بهینهتر از آن میگردد. از این رو، با هدفمندی، امکان دسترسی بنگاههای تولیدی به منابع اولیه، مانند سوخت و انرژی و حتی برخی از انواع مواد اولیه، افزایش مییابد. اگرچه ممکن است افزایش قیمتهایی هم اتفاق بیفتد، اما به هر حال فشار تحریمها در شرایط هدفمند نبودن یارانهها، فشار مضاعفی را به تولید منتقل خواهد نمود. به عبارت دیگر، اگر طرحهایی مانند هدفمندی یارانهها و سهمیهبندی سوخت اجرا نمیشد، تحریمهای کنونی میتوانست اثرات مخربی را بر وضعیت اقتصادی کشور، بهویژه تولید داشته باشد.

از طرفی هدفمندی یارانهها موجب میگردد مدیران بخش صنعت و تولید در مصرف منابع مورد نیاز برای تولید، با برنامهریزی دقیقتر عمل کنند و در راستای کاهش ضایعات، منسجمتر عمل نمایند. طبیعی است افزایش دقت برنامهریزیها و کنترل ضایعات و بهبود فرآیندها، از جمله اقدامهای مهمی است که میتواند اثرات مخرب تحریم را تا حد زیادی خنثی نماید. تحریم لزوماً ارتباط مستقیم منفی با نقدینگی ندارد. تحریم از جهاتی حتی ممکن است موجب افزایش نقدینگی شود. کاهش واردات به دلیل تحریم از خروج منابع مالی از کشور جلوگیری نموده و عملاً موجب میگردد منابع بیشتری قابل تخصیص به تولید داخلی باشد. البته در بخشهای دیگر که صادرات وجود دارد، تحریمها میتوانند نقدینگی و ارز مورد نیاز را با کمبود مواجه نمایند.

از این رو، مدیریت درست نقدینگی در شرایط تحریم، میتواند برای بنگاههای اقتصادی از این جهت فرصت فراهم نماید و تهدیدها را کنترل کند. از طرفی کاهش واردات، زمینهی استفادهی بیشتر از تولیدات داخلی را فراهم میکند. بدیهی است افزایش مصرف به معنای افزایش تقاضا و در نتیجه افزایش فروش بنگاههای تولیدی داخلی و به دنبال آن، افزایش نقدینگی آنان است.

تمامی نکات یادشده در واقع جنبههای مثبت تحریم را مدنظر قرار میدهد که بایستی برای تحقق آن، برنامهریزی صورت پذیرد. به عبارت دیگر، نبود برنامهی مشخص در این حوزهها، جنبههای مثبت تحریم را خنثی مینماید. یک نکتهی اساسی در این زمینه باید مورد توجه قرار گیرد و آن لزوم نگرش جامع و سیستماتیک به این مقوله است. به عبارت دیگر، مدیریت بنگاههای اقتصادی، صنعتی و تولیدی جنبههای مختلفی دارد که با هم در ارتباط تنگاتنگ هستند. اگر در بخش تولید از منابع بهطور مناسب استفاده نشود و تکنولوژی بهروز نباشد و نیروی کار دچار ضعف باشد و... محصولی تولید میشود که از کیفیت مناسب برخوردار نخواهد بود و قیمت تمامشدهی آن بالا خواهد بود. از این رو، در بازار نیز مورد اقبال مشتریان قرار نخواهد گرفت.

نبود رضایت مشتری به معنای از دست دادن بازار است. از دست دادن بازار، کاهش فروش و کاهش نقدینگی را ایجاد مینماید. کاهش نقدینگی، مشکلاتی در تأمین مواد اولیه و پرداخت دستمزدها و... ایجاد میکند. مشکل در تأمین مواد اولیه و پرداخت هزینه یعنی توقف تولید و...

توجه داشته باشید که مجموعهای از فرآیندها و مراحل درهمتنیده به وجود میآید که بروز مشکل در هرکدام از این حلقههای زنجیرهی مدیریت بنگاههای تولیدی میتواند دور باطلی از مشکلات عدیدهی دیگر را ایجاد نماید. بنابراین برای آسیبشناسی مشکلات تولید باید نگرشی جامع به موضوع اعمال شود. اما به هر حال، نوسانات نقدینگی یکی از سرحلقههای مهم در این زمینه است. گردش نقدینگی برای بنگاههای تولیدی، حکم گردش خون در بدن انسان را دارد. توقف گردش خون یا نوسانات آن و ناسالم بودنش میتواند انسان را تا حد مرگ پیش برد. نقدینگی نیز حیات بنگاههای اقتصادی را تحت تأثیر قرار میدهد. در واقع از نظر علمی، اصطلاحاً گفته میشود که «کمبود نقدینگی» مشکل کلاسیک بنگاههای اقتصادی است.

از این رو، نوسانات نقدینگی را نباید بهعنوان عامل در مشکلات تولید تلقی کرد، بلکه نبود توانایی در مدیریت بهینهی نقدینگی (که نوع مدیریت در این زمینه بسیار تأثیرگذار است) ریشهی اصلی مشکلات تولید است. اقتصاد ایران از نظر نقدینگی در سطح کلان، اقتصاد توانمندی است. هم منابع نقد داخلی فراوان است و هم جریانهای نقدی ارزی قابل توجهی وارد کشور شده و در اقتصاد کشور جریان مییابد. اما اینکه بهعنوان مثال، یک بخش اقتصاد مانند تولید، نتواند از این نقدینگی بهاندازهی کافی بهرهمند شود، میتواند یکی از مهمترین دلایلش، ضعف داخلی در این بخش باشد.

به هر حال، نقدینگی منابع آزادی است که همانند آبهای روان به سمتی جریان مییابد که برایش هموارتر باشد. باید مسیر تولید برای جذب منابع هموار شود. در حوزهی عملکردی نیز این مسئله صادق است. اگر بخش تولید نتواند همپای سایر حوزهها برای سرمایهگذاران خویش بازدهی مناسب فراهم نماید، خروج منابع نقد از این بخش امری طبیعی خواهد بود. بسیاری از حوزههای تولیدی و صنعتی بسیار پُرریسک بوده و دورههای بازگشت سرمایهی بسیار طولانی دارند که ورود به این حوزههای سرمایهگذاری، انگیزههای فراتر از کسب سود یا افزایش ثروت را میطلبد. از این رو، میبایست یک نگرش عمومی یا دولتی بهطور حتم پشتوانهی تأمین مالی از این گونه صنایع قرار گیرد.

4. چالش نبود سیاست تأمین مالی منسجم و یکپارچه

سیاست منسجم در حوزهی تأمین مالی نیز یک نقشهی جامع میطلبد. به عبارت دیگر، فقط از نهادهای مالی نمیتوان انتظار داشت بهصورت یکسویه بار مشکلات ناشی از کمبود منابع مالی را به دوش بکشند. بخش زیادی از نهادهای مالی، خود بنگاههای اقتصادی هستند که باید منافع سهامداران خویش را در اولویت قرار دهند. اگر بخش تولید خود از سیاست منسجمی برخوردار نباشد، چگونه میتوان انتظار داشت نهادهای مالی منابع خود را در اختیار آن قرار دهند، درحالیکه ریسکها افزایش یافته و آینده و چشمانداز مبهمی را در برابر آنها قرار میدهد.

بنابراین لزوم نگرش جامع به رابطهی دوطرفه بین تولید و تأمین مالی ضرورت دارد. تولید نیازمند تأمین مالی است. نهادهای تأمین مالی هم نیازمند مدیریت ریسک و بازدهی منابع خود هستند. میبایست بین این دو تعادل ایجاد شود. نهادهای قانونگذار و سیاستگذاری کشور در برقراری این تعادل نقش مهمی برعهده دارند. در مورد صندوق توسعهی ملی هم باید نگرش همهجانبهای اعمال شود. صندوق توسعهی ملی فرصت ارزشمند، بیبدیل و تاریخی برای توسعهی کشور است.

بسیاری از کشورها برای اینکه به منابع مالی چند صد میلیون دلاری دست یابند، سالها در نوبت مؤسسههای بینالمللی مانند بانک جهانی قرار میگیرند و تنها بعد از اعمال سیاستهای خاص، که در اغلب موارد این سیاستها با فرهنگ ملی و ثبات سیاسی، اجتماعی و بومی آن کشور نیز در تعارض است، میتوانند به این منابع محدود دسترسی یابند.

این در حالی است که کشور ما با در اختیار داشتن این صندوق، منابع چند ده میلیارد دلاری را فراهم نموده که مدیریت کامل آن هم بومی است و از سیاستهای دیکتهشدهی دیگران تبعیت نمینماید. از این رو، به اعتقاد اینجانب، صندوق توسعهی ملی یک فرصت تاریخی بسیار ارزشمند است. از این رو، مدیریت منابع آن نیز باید با دقت ویژه صورت پذیرد. صندوق توسعهی ملی یک نهاد مالی بسیار قدرتمند است که باید همهی نقشهای یک نهاد مالی را ایفا نماید و وظایفش نباید صرفاً در حد «تأمین مالی کننده» ی صرف تنزل یابد.

تمامی نقشهایی که در ابتدای عرایضم بهعنوان جنبههای ارتباطی نهادهای مالی با توسعهی صنعتی و حمایت از تولید نام برده شد (نهادهای مالی بهعنوان سرمایهگذار، فعالیتهای نوآورانه، ارزشیابیکننده و ذینفعان قدرتمند) باید با یک برنامهی منسجم و یکپارچه و همهجانبهنگر بهعنوان مأموریت این صندوق تعریف شود تا بتواند جایگاه مهم خود را در توسعهی اقتصادی کشور ایفا نماید و مراقبت به عمل آید که این صندوق به آلودهکنندهی صرفاً محلی برای هدررفت منابع کشور تبدیل نشود و خود نیز قربانی شرایط اقتصادی و بحرانهای مرتبط با آن نشود.

جمعبندی

بهطور کلی، در چشمانداز آتی، نظام تأمین مالی کشورمان چندین چالش مهم و کلیدی قابل ترسیم و ارائه دارد:

1. انباشت حجم زیاد بدهیها در ساختار سرمایهی بنگاههای اقتصادی فعال کشور که عمدتاً سررسید شدهاند، اما بنگاههای اقتصادی توانمندی بازپرداخت آن را ندارند.

2. بالا بودن نسبت مطالبات معوق بانکها توان وامدهی و تأمین مالی کنندهی آنان را بهشدت کاهش داده که این روند با اضافه شدن سهم سال 83 در معوقات بانکی، چالش مطالبات معوق را برای توسعهی تأمین مالی در کشورمان در سال 94 افزونتر مینماید.

3. کاهش منابع ارزی کشور نیز ناشی از تحریمها، از جمله عوامل محدودکنندهی نظام تأمین مالی در سال پیش رو خواهد بود.

4. نقش مخرب بازارهای دلالی در انحراف منابع مالی از سمت جریانات مولد به سایر حوزههای غیرضروری اقتصاد را نیز باید بهعنوان یک چالش مطرح کرد که در صورت عدم مدیریت صحیح، میتواند در سال 94 بهصورت پُررنگتر خودنمایی نماید.*

منبع:برهان