چرا کنترل اضافه برداشت بانکها به کاهش تورم منجر میشود؟

مشروط کردن اعطای خط اعتباری یا اضافه برداشت بانکها به اخذ وثیقه، از مسیر کنترل پایه پولی به کاهش تورم میانجامد.

به گزارش خبرگزاری تسنیم به نقل از ایبنا، یکی از معضلات اقتصاد ایران به ساختار نظام بانکداری بازمیگردد که یکی از مهمترین محورهای آن رابطه معیوب بانکها و بانک مرکزی در قالب اضافه برداشت از منابع بانک مرکزی است. طی سالهای گذشته بانکها وقتی به دلایل مختلف مانند تأمین مالی سرمایهگذاریهای غیراقتصادی خاص یا به هر دلیل دیگر دچار ناترازی میشدند، برای تراز کردن منابع مالی و پشتیبانی از سپردههای مردم به اضافه برداشت از بانک مرکزی روی میآوردند.

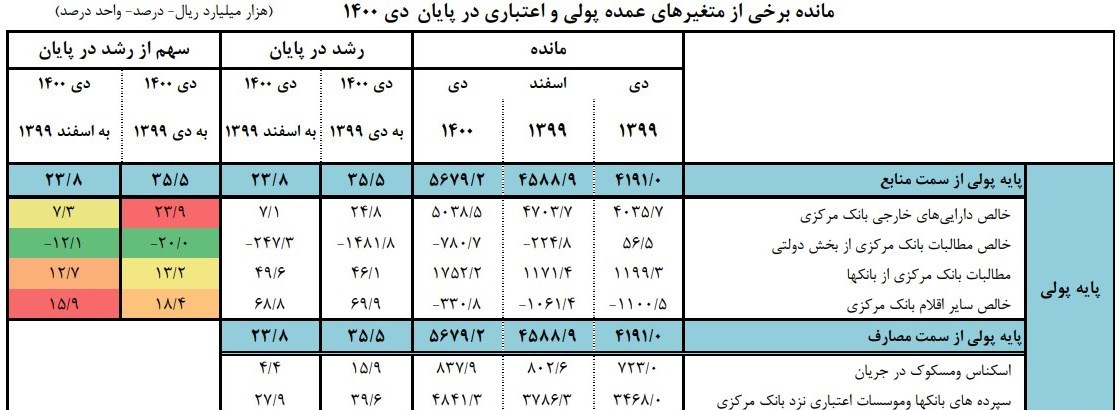

مراجعه به جدیدترین سریهای زمانی بانک مرکزی مربوط به مانده متغیرهای عمده پولی و اعتباری در دیماه 1400 نشان میدهد که پایه پولی طی یکسال منتهی به دیماه 35.5 درصد افزایش یافته است که 13.2 درصد از این رقم مربوط به مطالبات بانک مرکزی از بانکها است.

بر همین اساس، مطالبات بانک مرکزی از بانکها رقمی بالغ بر 175 هزار میلیارد تومان بوده که طی یکسال منتهی به دیماه بیش از 46 درصد افزایش را ثبت کرده است.

عامل جذابیت اضافه برداشت

در سالیان گذشته برای بانکها اضافه برداشت نسبت به سایر راهکارهای متعادلسازی ترازنامه دردسر کمتر و جذابیت بالاتری داشته است.

سید علی روحانی؛ معاون اقتصادی مرکز پژوهش های مجلس شورای اسلامی در این زمینه معتقد است: «زمانی که بانکها از بانک مرکزی اضافه برداشت انجام میدهند و با آن برخورد نمیشود، این امر یک سیگنال قوی به شبکه بانکی میدهد مبنی بر اینکه برای خلق اعتبار توسط بانکها تقریبا حدی وجود ندارد و خلق پول برای بانکها قطعا سودآور خواهد بود. به این دلیل که بانکها در هر حوزهای سرمایهگذاری کنند، به جهت آن رشد نقدینگی که ایجاد کردهاند، قیمت کالاها بخصوص داراییها افزایش خواهد یافت. لذا اگر بانکها پول خلق شده را در هر حوزهای (از جمله ارز، ملک و …) منتقل کنند، در حقیقت در قیمتهای پیشین خریداریها (سرمایهگذاریها) را انجام میدهند. از آن طرف، برای اضافه برداشت از بانک مرکزی برای آنها تنبیهی وجود ندارد و یک شوک قیمتی رخ میدهد و همه آن سرمایهگذاریهایی که بانکها انجام دادهاند، ارزش چند برابری پیدا میکند و با بخشی از آن سود میتوانند همه آن هزینهها و جرائم را پرداخت کنند. اتفاقی که در چند سال اخیر با آن مواجه بودهایم خصوصا توسط چند بانک خاص، دقیقا همین موضوع بود».

تورمزایی از مسیر پایه پولی

آثار مختلفی برای اضافه برداشت بانکها میتوان برشمرد که مهمترین آنها، افزایش تورم از مسیر افزایش پایه پولی است؛ بویژه در زمانی که این منابع با انحراف از بخشهای تولیدی، به سمت خرید داراییهایی همچون ملک، طلا و ارز برود.

زمستان 96 یک مطالعه علمی در فصلنامه پژوهشهای اقتصادی به چاپ رسیده که با مدلسازی اقتصاد ایران در بازه زمانی 1369 تا 1393 نتیجهگیری میکند؛ «افزایش استقراض بانکها از بانک مرکزی منجر به کاهش تولید و بروز تورم بیشتر می شود».

این پژوهش بر اساس مدلسازی خود درباره آثار "تکانه استقراض بانکها از بانک مرکزی" میگوید: «با افزایش پایه پولی ناشی از افزایش بدهی بانکها به بانک مرکزی، نقدینگی به میزان 5 درصد افزایش خواهد یافت ... افزایش هزینه تولید و کاهش دسترسی به اعتبارات بانکی باعث کاهش استخدام نیروی کار به میزان 3 درصد، کاهش سرمایهگذاری به میزان 2 درصد و کاهش موجودی سرمایه به میزان 5 درصد شده و در نتیجه منجر به کاهش تولید به میزان 1 درصد و افزایش تورم به میزان 5.1 درصد میشود».

بر همین اساس مطالعه صورت گرفته پیشنهاد میکند که «سیاستگذار پولی تا حد امکان است از افزایش استقراض سیستم بانکی از بانک مرکزی که منجر به افزایش پایه پولی میشود جلوگیری کند».

راهکارهای کنترل اضافه برداشت

کارشناسان معتقدند یکی از راهکارهای کاهش تورم، کنترل بدهی بانکها به بانک مرکزی است. مریم همتی؛ پژوهشگر پژوهشکده پولی بانکی درمورد راهکار کنترل اضافه برداشت بانکها معتقد است: «در افق بلند مدت ارتقای سطح شفافیت در آمارهای پولی و اصلاح روابط دولت و بانک مرکزی از اقداماتی است که باید مورد نظر مقام های پولی مالی قرار گیرد».

علی صالحآبادی؛ رئیس کل بانک مرکزی طی 6 ماهی که در این جایگاه قرار گرفته بارها بر ضرورت اصلاح رابطه بانک مرکزی و بانکها و برنامههای خود برای نظارت هوشمند و اصلاح ترازنامه بانکها تصریح کرده است. وی در دیدار نوروزی با مدیران عامل بانکها هفت دستور در چارچوب برنامه جامع تحول و اصلاح شبکه بانکی کشور صادر کرد که یک در مورد آن تأکید میکند «اضافه برداشت بانکها از بانک مرکزی طبق قانون بودجه 1401 جز با سپردن وثایق معتبر، ممنوع است».

گامی در راستای انضباط پولی

در همین راستا، 24 فروردینماه بانک مرکزی به استناد قانون بودجه سال 1401 خطاب به شبکه بانکی تاکید کرد که از این پس، اعطای خط اعتباری یا اضافه برداشت، صرفاً با اخذ وثیقه امکانپذیر خواهد بود.

در این ابلاغیه آمده است که بانکها و مؤسسات اعتباری غیربانکی که در حال حاضر دارای اضافه برداشت هستند، نسبت به تودیع وثیقه از جمله ارز، طلا و اوراق بهادار نزد بانک مرکزی اقدام کنند و در صورت عدم تسویه اضافه برداشت بانک یا مؤسسه اعتباری غیربانکی ظرف مهلت مشخص، بانک مرکزی نسبت به فروش وثایق و استیفای مطالبات خود اقدام خواهد کرد.

مزیتهای اقدام جدید

اقدام اخیر بانک مرکزی به پشتوانه قانون بودجه، علاوه بر ایجاد انضباط پولی در شبکه بانکی، میتواند مانع هدررفت منابع بانکی شود چرا که دیگر همچون گذشته دست بانکها برای جبران خطاهای خود از جیب بانک مرکزی فراهم نیست. از طرفی تفاوت بانکهایی که عملیات سالم دارند با آنهایی که ترازنامه ابهامبرانگیر دارند مشخص خواهد شد و بانکها ناچار خواهند شد به سمت سالمسازی ترازنامه بروند که یکی از برنامههای اعلام شده بانک مرکزی است.

اما مهمترین نتیجه چنین رویکردی، کنترل پایه پولی از محل کاهش مطالبات بانک مرکزی از بانکها است که آثار آن بیش از هر چیز میتواند در کنترل نقدینگی و تورم و بهبود نسبی قدرت خرید خانوارها مشاهده گردد.

اولویت اوراق

نکته مهم دیگری که در دستورالعمل اخیر به چشم میآید، تأکید بر اوراق بدهی به عنوان یکی از وثایق معتبر است. با وجودی که بر اساس ابلاغ بانک مرکزی، باید حداقل 3 درصد سپردههای بانکها از جنس اوراق باشد، ولی به طور کامل از سوی بانکها رعایت نمیشود. نکته اینجاست که بهتر است بانک مرکزی تأکید ویژهای روی این دسته از وثایق داشته باشد، چرا که میتواند تقاضای خوبی برای اوراق دولتی فراهم نماید تا بخشی از کسری بودجه را از این مسیر -که آثار تورمی کمتری دارد- جبران کند.

از سوی دیگر با انباشت حجم عظیمی از داراییها مانند طلا، ملک و ارز نزد بانکها، بانک به عنوان یک نهاد سودمحور که تمایل به افزایش قیمت این داراییها دارد چه بسا به التهاب این بازارها دامن بزند تا هم ارزش کل داراییهایش بیشتر شود و هم ارزش اسمی وثایقی از این جنس نزد بانک مرکزی بیشتر شود. بنابراین با دریافت وثیقه اضافه برداشت به شکل اوراق، در حقیقت بانک مرکزی به نوعی اثر تورمی ثانویه این وثایق را هم خنثی خواهد کرد.

لازم به ذکر است که پاشنه آشیل سیاست جدید، تسهیلات تکلیفی است چرا که با این کار در حقیقت خود دولت بانکها را به سمت اضافه برداشت سوق خواهد داد، لذا دولت جدید که نگاهی سازنده به اصلاحات ساختاری در نظام بانکی دارد، باید به این موضوع مهم نیز توجه نماید.

انتهای پیام/