قوانین تحمیلی، آفت صنعت بیمه

خبرگزاری تسنیم: قوانین تحمیلی بر صنعت بیمه مانع احقاق حقوق مردم می شود؛ بیمه مرکزی ابزار نوین و کارآمد را برای نظارت بر عملکرد شرکت های بیمه دراختیار ندارد

به گزارش خبرنگار گروه "رسانههای دیگر" خبرگزاری تسنیم، در جهان امروز که رشد و توسعه اقتصادی هر کشوری جایگاه بینالمللی آن را رقم میزند، کشورها میکوشند تا شاخصهای توسعهیافتگی خود را بهبود بخشند و از این طریق هم در چرخه بهبود وضع اقتصادی خود اثرگذار باشند و هم بتوانند نقشی موثر در صحنه جهانی ایفا کنند.

در این میان صنعت بیمه همواره به عنوان یکی از شاخص های توسعه یافتگی مطرح بوده و از مهم ترین نهادهای اقتصادی به شمار می رود که می تواند دیگر فعالیت های اقتصادی را نیز پشتیبانی کند.

صنعت بیمه در ایران نیز پیشینه طولانی داشته و از سال 1289 به طور غیررسمی دو شرکت بیمه خارجی در ایران مشغول به کار شدند، اما اولین شرکت رسمی بیمه ایرانی در پانزدهم آبان 1314 به نام شرکت سهامی بیمه ایران تاسیس شد و با تصویت قانون بیمه در هفتم اردیبهشت 1316 بازار بیمه در ایران رونق گرفت.

با وجود این مردم این روزها از خدمات شرکت های بیمه ای رضایت چندانی ندارند و بیشتر در دو بخش بیمه شخص ثالث خودرو و بیمه درمان خواستار رسیدگی بیمه مرکزی به حقوقشان هستند.

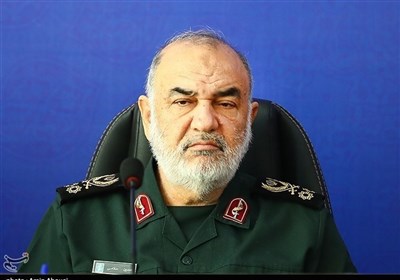

محمدابراهیم امین، رئیس کل بیمه مرکزی در این باره می گوید، قوانین تحمیلی بر صنعت بیمه مانع احقاق حقوق مردم می شود. وی می افزاید: بیمه مرکزی ابزار نوین و کارآمد را برای نظارت بر عملکرد شرکت های بیمه دراختیار ندارد.آنچه در پی می آید حاصل این گفت وگو است.

*مردم در صنعت بیمه بیشتر با دو بخش بیمه شخص ثالث و بیمه درمان سر و کار دارند و بقیه رشته های بیمه ای سهم ناچیزی از سبد بیمه ای کشور را تشکیل می دهند. با وجود این بیشترین گلایه و مشکلات مردم به همین دو بخش منحصرشده که بی اعتمادی به صنعت بیمه را نیز به وجود آورده است. به نظر شما که مدت ها مدیر عامل شرکت بیمه دولتی و غیردولتی بوده اید، مهم ترین گلایه های مردم از این دو بخش چیست؟

بیمه ریسک های جامعه را می پذیرد و جبران مخاطرات را به عهده می گیرد و مانع از خروج بنگاه یا فردی از دایره فعالیت اقتصادی و اجتماعی می شود، اما در اینجا بحث ساماندهی بیمه مطرح می شود. آیا یک بنگاه بیمه می تواند همه خسارات وارده را بپردازد؟ چنین پرسشی ما را به محاسباتی وارد می کند که از جمله آنها محاسبه احتمال وقوع هر حادثه است و این نکته نیز ما را وارد مسائل ریاضی، آمار و اطلاعات می کند؛ بنابراین می توان نتیجه گرفت که مباحث بیمه ای با یک دانش پیچیده که با ریاضیات و آمار سر و کار دارد، همراه است تا ما بتوانیم احتمال وقوع خسارت ها را برآورد کنیم. از سوی دیگر در این رابطه بحث های اقتصادی و مالی نیز مطرح است و لازم است که از این فعالیت انگیزه ای هم برای بیمه گران وجود داشته باشد؛ چرا که خود، سرمایه و دانششان را وارد این حوزه کرده اند؛ بنابراین بحث بنگاه داری اقتصادی نیز در این زمینه مطرح می شود و به حوزه های مختلف برمی گردد.

اما در برخی حوزه ها مثل سلامت مردم، حوادث رانندگی و... جبران خسارت آنقدر برای حاکمیت اهمیت دارد که تصمیم گیری درباره بیمه شدن به تصمیم مردم و بنگاه واگذار نمی شود. بلکه مردم مجبورند که خود را در این زمینه ها بیمه کنند. این اجبار دو نقش دارد از یک سو به مردم و جامعه مصونیت می بخشد و از سوی دیگر به فهم و درک بیشتر مفهوم بیمه کمک می کند. بیمه های اجباری علاوه بر آن که سیاستگذاری حاکمیتی را تقویت می کند، به موضوع ترویج فرهنگ بیمه نیز کمک می کند. وقتی جامعه به دلایل مختلفی به سمت بیمه نمی رود دولت به نام حاکمیت وارد می شود و برخی بیمه ها را اجباری می کند. به عنوان مثال بیمه شخص ثالث، درمان، بیمه بازنشستگی، از کار افتادگی و... از این قبیل بیمه هاست. از سوی دیگر دولت در جایی که می بیند مردم از عهده پرداخت حق بیمه بر نمی آیند بخشی از آن را تقبل می کند یا کارفرما ها را وادار می کند که بخشی از این مبلغ را پرداخت کنند. این بخش از بیمه ها در ردیف بیمه های اجتماعی قرار می گیرد که از طریق مساعدت دولت یا کارفرما، افراد تحت پوشش بیمه قرار می گیرند. با وجود این پوشش های بیمه پایه نیز تابع همان قوانینی است که بر بیمه حاکم است و ملاحظات اقتصادی، مالی و حسابداری درباره آنها مطرح می شود.

بیمه ها ورودی و خروجی دارد که اگر بین آنها تعادل برقرار نشود، بعد از دوره ای صندوق های آنان نمی تواند به تعهدات خود جامه عمل بپوشاند. کار بیمه گران در اصل ایجاد تعادل بین ورودی و خروجی است و این که میزانی نیز مازاد درآمد حاصل از این فعالیت به کسانی برسد که از مغز و سرمایه خود در این حوزه استفاده کرده اند. بیمه گری، اصول، موازین، ملاک، معیار و استاندارد دارد هر جا که از این موازین و اصول خارج شویم با مشکل برخورد می کنیم.

*بیشترین مشکلات در بیمه های شخص ثالت و درمان در چه مواردی است؟

بیمه شخص ثالث و بیمه درمان، نمونه های عینی این مساله در جامعه امروز ماست. در این باره ما نگاه بیمه گری و اقتصادی به موضوع نداشتیم، بلکه نگاه اجتماعی و سیاسی داشتیم. باوجود این کار بیمه شخص ثالث و بیمه خودرو را به شرکت های بیمه بازرگانی واگذار کردیم، ولی ضوابط و مقرراتی را بر آنها حاکم کردیم که جزو کار بازرگانی نیست. ملاحظات سیاسی و اجتماعی زمانی بر تصمیمات ما حاکم می شوند که تعداد زیادی از افراد جامعه با موضوعی خاص درگیر باشند و مصلحت نباشد که دولت ها، مسئولیت را به بخش بازرگانی واگذار کنند. طبیعی است که وقتی برای حدود 14 تا 15 میلیون خودرو بیمه نامه اجباری خریداری می شود، اگر از دیدگاه مردم حق بیمه ها زیاد جلوه کند آنها ناراضی می شوند و در نتیجه دولت برای جلوگیری از این رویداد خود میزان بیمه را تعیین می کند. این اولین انحراف از معیارهای بیمه ای است. شما وقتی به شرکت بیمه بازرگانی می گویید که عهده دار بیمه شخص ثالث شود، باید به او اجازه دهید که بر اساس موازین بیمه ای، ارزیابی و مدیریت ریسک را انجام و نرخ و شرایط را تعیین کند. بالاخره بیمه نامه، شرایطی عمومی و اختصاصی دارد که شرایط عمومی را طبیعتا دستگاه های نظارتی مثل بیمه مرکزی تعیین می کنند تا از چهارچوب کلی و استانداردی که باید باشد خارج نشود، اما شرایط اختصاصی، توافق و تفاهم بین بیمه گر و بیمه گذار است، یعنی هر جور که با یکدیگر به توافق رسیدند، آن را در بیمه نامه بیاورند. حق بیمه نیز بر اساس در نظر گرفتن همه این ملاحظات و محاسبات فنی تعیین می شود؛ اگر شما این حق بیمه را کنار بگذارید و بگویید به دلیل این که میانگین مردم از وضع مالی خوبی برخوردار نیستند و نمی توانند حق بیمه واقعی را بپردازند، شرکت های بیمه گر باید حق بیمه واقعی را نگیرند، گرچه نظر حاکمیت را تامین کرده اید، اما این نظر خوشایند شرکت های بیمه ای بر اساس محاسباتشان نیست در نتیجه ورودی صندوق آنها از نظر محاسبات تامین نمی شود. از سوی دیگر نیز آنها بر خروجی هایشان هم نظارتی ندارند و خروجی آنها را قوه قضائیه تعیین می کند. به عنوان مثال می گوید اگر کسی کشته شد، میزان دیه او چقدر است و چقدر از آن به عهده بیمه است.

در نظر داشته باشید که 50 تا 60 درصد بازار بیمه نیز به این دو حوزه اختصاص دارد و بیمه گر با خروج از این بازار زیان می کند، اما با تعیین حق بیمه غیرواقعی نیز ضرر می کند و درآمدش مطابق نرخ بازار تعیین نمی شود، بنابراین بیمه گر کاسبی است که تلاش می کند خروجی ها را کنترل کند تا زیانی متوجه او نشود.

*در همین زمینه یکی از مشکلات بزرگ بیمه ناکافی بودن پرداخت خسارت هاست. برای رفع و تخفیف این موضوع چه می کنید؟

به همین موضوع اشاره کردم. سیاست های حاکمیتی، بیمه گر را در شرایطی قرار می دهد که ورودی و خروجی صندوق بیمه در دست او نیست و در حالی که مقرراتی بربیمه حاکم است که او می تواند بر بخشی از این امر اعمال نظر کند. به طور مثال دادگاه در شرایطی برای فردی که در یک حادثه فوت شده است، میزانی دیه تعریف می کند؛ اما شرکت بیمه و بیمه گر می بینید که برای پرداخت این خسارات وجوه نقد کافی در اختیار ندارد و حق بیمه واقعی را دریافت نکرده و قانون اعداد بزرگ رعایت نشده است، همچنین نمی خواهد که از این کار خارج شود؛ بنابراین از ترفندهای خاصی بویژه برای مشتری که اطلاعات واقعی ندارد، استفاده می کند. به عنوان مثال رضایت شاکی را با کمترین میزان پرداختی جلب می کند و افراد نیز که در بسیاری از موارد در فشار و تنگنای اقتصادی قرار دارند شرایط را می پذیرند. در اینجا این موضوع مطرح می شود که آیا می شود ترفندهای شرکت های بیمه را دید، اما فشاری که آنها تحت آن قرار دارند در نظر نگرفت؟ سرزنش و بازخواست یک طرفه شرکت های بیمه ای کار درستی نیست و برخورد صادقانه ای محسوب نمی شود. همچنین بیمه مرکزی به عنوان دستگاه ناظر برای رسیدگی به این امر نیز ابزارلازم را در دست ندارد. سالانه 15 میلیون بیمه نامه ثالث فروخته می شود که چیزی حدود 10 تا 11 درصد آنها به خسارت منجر می شود؛ یعنی چیزی بیش از 5 / 1 میلیون پرونده خسارتی. بیمه مرکزی نمی تواند بالای سر همه این بیمه گر ها قرار گیرد، چرا که این امر فرآیند های قضایی و قانونی پیچیده ای دارد. در عین حال بیمه مرکزی نیز از قبل خود را برای چنین نظارتی مهیا نکرده است، نرم افزارها و سخت افزارهای کافی در دست ندارد و جریان اطلاعات از شرکت های بیمه به بیمه مرکزی و برعکس منتقل نمی شود؛ بنابراین این ظلم ها و ناحقی ها در برابر بیمه گذاران انجام می شود، مگر کسی در این باره شکایت کند. این در حالی است که بیشتر افرادی که مورد ظلم قرار می گیرند به قوانین و مقررات آگاهی ندارند و از عهده پرداخت هزینه های وکیل بر نمی آیند، اما درباره کسانی که اطلاعات دارند و دستشان به جایی بند است، شرکت بیمه هم هوشمندی به خرج می دهد و خسارات آنها را کم نمی دهد، چون می داند که این فرد به حقوق خود آگاه است و آن را مطالبه خواهد کرد.

با این حال نگاه به این مساله نمی تواند یک جانبه باشد. فقط همین مساله را نباید در نظر گرفت بلکه باید پیشینه آن را نیز بررسی کرد. چرا شرکت بیمه ای که باید ذاتا مشتری مدار باشد و در بازار رقابت قرار دارد مشتری مداری نمی کند؟ این پرسش دو پاسخ دارد. اول این که کسانی که شرکت های بیمه را اداره می کنند، صلاحیت های علمی و تجربی را در این بخش ندارند و بر اساس موازینی دیگر در آن بخش قرار گرفته اند. بیمه گری، استاندارد، دانش، ضابطه، علم، تجربه و مهارت لازم دارد و علاوه بر این بیمه گر باید با اقتصاد، حقوق، محاسبات فنی و حسابداری هم آشنا باشد. وقتی کسی بدون این شرایط باشد، طبیعی است که به درستی نمی تواند شرکت بیمه را اداره و الزامات مشتری مداری را رعایت کند. بحث دوم نیز آن است که حق بیمه ای که بیمه گر می گیرد، واقعی نیست. این امر یابه دلیل دخالت دولت در قیمت گذاری یا به دلیل رقابت مکارانه ای است که بین شرکت های بیمه وجود دارد و بیمه مرکزی نتوانسته در این موضوع وارد شود و اجازه ندهد که بیمه ها با یکدیگر رقابت ناسالم و ارزان فروشی کنند.

*چرا این امکان برای بیمه مرکزی وجود ندارد؟

امکان را باید ایجاد کرد. باید نگاه به مساله نگاه علمی و کارشناسی باشد و مسائل سیاسی و... وارد این مساله نشود. در این صورت می توان این امکان را فراهم و بر شرکت های بیمه نظارت کرد که ارزان فروشی و خود زنی نکنند و افراد با صلاحیت بر راس آنها قرار گیرد. اینها جزو اختیارات قانونی بیمه مرکزی است، اما با توجه به این که تعداد شرکت های بیمه، بیمه گران و بیمه گذاران زیاد شده، نظارت با ابزارهای سنتی و قدیمی جواب نمی دهد و نیازمند طراحی ساختارها و سازمان های نظارتی امروزی است. متاسفانه این نظام های نظارتی را که امروزه در سراسر دنیا از آنها استفاده می شود ما به کار نگرفته ایم و از ابزارهایی استفاده می کنیم که دست کم مربوط به 20 سال پیش است. ابزارهایی چون تعرفه و اتکایی اجباری دیگر جواب نمی دهند.

*آیا امکانی برای یکپارچه سازی سیستم های بیمه ای کشور به طریق شیوه های مدرن و اینترنتی وجود ندارد تا تمامی قراردادها زیر نظارت بیمه مرکزی قرار گیرد؟

این بحث ها به این سادگی امکان پذیر نیستند که ما بتوانیم20 تا 30 میلیون بیمه نامه را مورد نظارت عینی و اداری قرار دهیم. مکانیزم های اداره بنگاه ها و شرکت های بیمه را باید طوری به کار گرفت که سهامداران و مدیران که سرمایه گذاری و تشکیل شرکت داده اند تا از آن سود ببرند، اصول حرفه ای را در شرکت خود پیاده کنند. به عنوان مثال مشتری مداری جزو ذات بیمه گری است و این پرسش پیش می آید چرا آنها بر خلاف ذات خود رفتار می کنند؟ پاسخ این است که ما در استاندارد، ضابطه و مقرراتی که جنبه هدایتی، حمایتی و نظارتی دارد، غفلت کردیم. ما آمده ایم شرکت ها را واگذار کردیم و در بررسی مدیریت و سهامداران آنها توجهی به خرج نداده و متوجه نشده ایم آنها با چه هدفی به شرکت های بیمه وارد شده اند.

*یکی از مسائلی که در این میان مطرح است، این که شرکت های بیمه در زمان دریافت حق بیمه انواع ترفند ها و بهانه ها را می تراشند، اما موقع پرداخت خسارت بسیار بهانه می گیرند و خسارت را کامل پرداخت نمی کنند. این در حالی است که بیمه گذار درست در آن شرایط است که متوجه می شود یکسری تعهداتی را داده که خود از آن آگاه نبوده و در نتیجه خسارت کامل به وی پرداخت نمی شود. به نظر شما این امر مخدوش کردن و بی اعتمادی مردم به بدنه بیمه را موجب نمی شود؟

ما همه این بحث ها را بارها تکرار می کنیم، اما هیچ وقت وارد اصل قضیه نمی شویم که بیمه نامه یک قراردادی تجاری بین بیمه گذار و بیمه گر است. آیا بیمه گذار وقتی این قرارداد را امضا می کند آن را نخوانده و از مفادش خبردار نشده است؟ همین طور قراردادی را بدون توجه امضا کرده و بعد از آن که خسارتی متوجه وی می شود، او می فهمد آن پوشش هایی را که فکر می کرده تحت آنها قرار دارد، برخوردار نیست. به نظر شما در اینجا مقصر کیست؟ آیا ما نباید بخشی را هم به انتقاد از مردمی که قرارداد امضا می کنند، اما به مفاد آن آشنایی ندارند و متن قرارداد را به دقت نمی خوانند، اختصاص دهیم. مگر می شود شما جنسی یا خدمتی را بخرید، ولی از ابعاد آن خبر نداشته باشید؟ مردم باید آگاهی داشته باشند مگر می شود کسی وارد تجارت شود، اما شرایط مندرج در قرارداد خود را متوجه نشود؟

*چرا کسی که بیمه را به آنها می فروشد برای آنها توضیح نمی دهد؟

این درست است. این برمی گردد به این که شرکت بیمه در انتخاب نماینده های فروش خود چه ضوابطی دارند. وقتی هر آدمی که از راه می رسد و نه مقررات و نه ضوابط را می داند به او یک نمایندگی می دهند، انتظار بیشتر از این نیز نمی توان داشت. بیمه گری، کاری پیچیده است که دانشی پیچیده می خواهد و نباید به کسانی که از این دانش برخوردار نیستند، اجازه داد وارد این حرفه شوند. در اینجا است که بیمه مرکزی باید ضابطه تعیین کند و از شرکت های بیمه بخواهد که هنگام دادن نمایندگی توجه کنند که نماینده باید این دانش ها و مهارت ها را داشته باشد. اگر نمایندگی های این شرکت ها نه با آزمون بلکه با سفارش نمایندگی را دریافت کنند در این صورت خود در این امر مهارت ندارد و نمی تواند توضیحات لازم را به بیمه گذار بدهد و وی را متوجه شرایط بیمه نامه کند در آن زمان است که بیمه گذار می تواند انتخاب کند و برای انتخاب خود نیز بهانه ای ندارد، اما وقتی بیمه گذار از شرایط بیمه آگاه نیست یک بیمه گر یک قیمت و بیمه گر دیگر قیمت کمتری را پیشنهاد می دهد و مسلما بیمه گذار بدون آن که بداند تبعات هر کدام از آنها چیست کمترین قیمت را انتخاب می کند. در اینجا بیمه گر قرارداد دارد، ولی بیمه گذار به شرایط خاص آن اشراف ندارد.

*مساله دیگر این است که قراردادهای بیمه ای چه درباره بیمه شخص ثالث و چه درباره بیمه درمان غیرشفاف و پیچیده تدوین شده اند و آنقدر الفاظ حقوقی و غیرقابل هضم در آنها وجود دارد که بیمه گذار متوجه بار معنایی آن نمی شود. شما برای شفاف کردن و تغییر شکل این قراردادها چه کرده اید؟

این طور نیست. من به شما بیمه نامه شخص ثالث نشان می دهم و شما بگویید کجای آن غیرشفاف است، سقف خسارت بدنه، فوت، تعدد دیه، پوشش سرنشین، راننده و راننده مقصر و مجموع آن در این قرارداد ها عنوان شده است و اگر بیمه ای خدماتی را نمی دهد حتما گزینه ای از آن پوشش بیمه ای حذف شده و شخص به این موضوع هنگام خرید توجه نکرده و فقط به قیمت آن توجه داشته و دلیل ارزان تر بودن آن را نپرسیده است.

اما بسیاری از افراد که در این باره آگاهی و سواد لازم ندارند، این مواردنباید برای آنها مشخص شود؟ خرید های عادی با عقد قرارداد بیمه بسیار متفاوت است. بیمه قراردادی حقوقی است که درک آن برای بسیاری از افراد سخت است.

اینجا چه مشکلی به بیمه گران برمی گردد؟ باید چه کار کرد؟ ما بیایم مساله پیچیده را ساده کنیم. جراحی مغز خیلی پیچیده است، اما مردم عادی برای این که آن را بفهمند باید آن را ساده کنیم و به جای ابزار دقیق با کارد قصابی جراحی را انجام بدهیم؟ نمی شود! این امر ممکن نیست. ساده سازی امور، مسائل را حل نمی کند. هیچ چیز پیچیده ای را نمی توان ساده کرد. بیمه گری، کار پیچیده ای است و کسی که می خواهد بیمه نامه بخرد باید به شرایط آن آگاه باشد. بیمه گذار اگر بنگاه است باید کارشناس بیمه استخدام کند. ما این همه کارگزار بیمه داریم. بیمه مرکزی برای این که این افراد نماینده بیمه گذار بشوند به آنها مجوز می دهد.در این صورت کارگزار با اطلاعاتی که دارد بهترین بیمه را با بهترین شرایط به فرد معرفی می کند. منتها این امر هزینه دارد و افراد زیر بار پرداخت این هزینه نمی روند. در مورد افراد هم شخص نباید بداند که وقتی چند میلیون برای یک ماشین پول می دهد به بیمه که می رسد خساست نکند و به کمترین پوشش بیمه ای راضی نشود؟

*شما به عنوان بیمه مرکزی که باید حامی حقوق مردم باشد، چه قدمی برای احقاق حق مردم در این زمینه برمی دارید؟

بیمه مرکزی قانونا حامی حقوق مردم و نهاد حاکمیتی است. تصمیمی که درباره بیمه شخص ثالث گرفته شده، حمایت از حقوق مردم است که اگر کسی با خودرویی برخورد کرد، کسی باشد که خسارت آنها را بپردازد. منتها پرسش این است که چه موقع می شود از حقوق خسارت دیدگان و سانحه دیدگان دفاع کرد؟ زمانی این امر محقق می شود که بیمه گرانی توانمند و سر پا حاضر باشند. شرکت های بیمه ضعیف و رو به ورشکستگی که نمی توانند خسارت بپردازند. حقیقت ندارند که بپردازند. سیاست من در بیمه مرکزی این خواهد بود که توانمندی و توانگری شرکت های بیمه را زیر نظر قرار دهم و هر جا که دیدیم این توانگری و توانمندی آنها با تعهداتشان متناسب نیست، سیاست هایی اتخاذ کنم که آنها را به سمت توانگری حرکت دهد. به این روش نظارت مالی می گویند که یک بحث فنی است و در این باره مدل ها و الگوهایی در دنیا وجود دارد که براساس آن می توان دریافت که آیا شرکت بیمه قادر به پرداخت خسارت های مردم است یا نه؟ در آن زمان است که ما با بررسی این الگو می توانیم شرکت ها را بازخواست کنیم که چرا خسارت مردم را نمی دهند. منتها کاربرد آن الگو مستلزم آن است که شخصی که در راس قرار دارد، خود از وجود و کاربری این مدل ها آگاه و به دانش روز دنیا، بیمه گری و اقتصاد اشراف داشته باشد و در عین حال همکارانی را که انتخاب می کند در این زمینه متخصص باشند. ما باید فرصت پیدا کنیم که نیروهای مناسب را در زمان لازم پیدا کرده و جایگزین کنیم تا بعد از آن بتوانیم نظارت را بر توانگری مالی انجام دهیم. این امور مطالبی دور از دسترس نیست. تمام بیمه های مرکزی و نهادهای مشابه در دنیا، شرکت های بیمه را نظارت می کنند و شما در هیچ کجای دنیا نمی بینید که بیمه ای سر مشتری خود را کلاه بگذارد. دلیل این است که شرکت های بیمه دنیا می توانند براساس موازین کار کنند و برای آنها تعیین تکلیف و تعرفه تعریف نمی کنند و از آنها نمی خواهند به بخش های مختلف کمک های مالی ارائه کنند. در هیچ کجای دنیا از بیمه ها مالیات بر ارزش افزوده نمی گیرند، اما در ایران از بیمه ها مالیات ارزش افزوده می گیرند؛ بنابراین اگر ما می خواهیم شرایط شرکت های بیمه ای را سامان دهیم، باید قانونگذار ما قوانینش را اصلاح کند، نهادهایی مثل آموزش و پرورش، رسانه ها و رسانه ملی به بیمه اهمیت بدهند و درباره آن اطلاع رسانی کنند. در صورت وقوع چنین همکاری هایی بیمه مرکزی هم می تواند شرکت های بیمه را وادار کند که درست عمل کنند، اما وقتی دیگران نه تنها وظایف خود را انجام نمی دهند، بلکه در مقابل آن هم کارشکنی می کنند و این طور وانمود می کنند که هر جا کمبود بودجه وجود دارد، می توان به وسیله بیمه ها آن را جبران کرد در نتیجه شرکت های بیمه ضعیف و ناتوانی داریم که پاسخگوی تعهداتشان نیستند.

*به این موضوع اشاره کردید که بیمه یک نوع تجارت است. در هر نوع تجارتی دو طرف شرایط خود را اعلام و در نهایت به توافقی دست پیدا می کنند، اما صنعت بیمه مردم را مجبور می کند که زیر یک متن چاپی یک طرفه را امضا کنند. آیا نباید به این قاعده یک طرفه پایان داد و حق مردم را رعایت کرد؟

برداشتی که شما دارید درست نیست، به این دلیل که ساز و کار لازم برای خرید بیمه دیده شده است. شرکت های بیمه، بیمه هایشان را از طریق نمایندگان ارائه می کنند. بیش از 40 هزار نماینده بیمه در ایران فعال هستند و هر شرکتی می تواند نماینده مورد اعتماد خود را معرفی کند، اما همه دنبال جنس مفت و ارزان هستیم. نباید به دنبال کسی که ارزان می فروشد، باشیم بلکه از بین این همه نماینده و شرکت های مختلف نماینده ای را انتخاب کنیم که بدانیم او به کارش وارد است و منافع هر دو طرف را لحاظ می کند. همچنین می توانیم از وجود کارگزاران بیمه استفاده کنیم و از آنها مشورت بگیریم، ولی متاسفانه از مشورت آنها استفاده نمی کنیم و فقط نرخ می گیریم تا ببینیم چه کسی بیمه را ارزان تر می فروشد. قراردادهای بیمه ای به گونه ای نیست که همه چیز از قبل تعیین شده باشد؛ البته توجه کنید که در قرارداد بیمه شخص ثالث چون قانون مجلس وجود دارد و براساس ملاحظات سیاسی و اجتماعی و نه ملاحظات بیمه ای تدوین شده است، قانون فرم آن را از پیش تعیین کرده است، اما در آن مورد هم می توان پوشش های بالاتر از آن را خرید، اما امکان خرید پوشش های پایین تر وجود ندارد. دیگر رشته های بیمه ای این گونه نیست، شما می خواهید بیمه نامه بدنه برای خودروی خود بخرید. تصور شما این است که با خرید این بیمه نامه هر آسیبی که به خودروی شما وارد شد شرکت بیمه هزینه آن را می دهد که بتوانید همانند همان ماشین را دوباره تهیه کنید، اما توجه داشته باشید که در این مورد شرکت بیمه به شما فرصت (انتخاب) می دهد. شما شاید نتوانید برخی حق بیمه ها ازجمله حق بیمه از بین رفتن کامل خودرو را بدهید و می خواهید بیمه ارزانی را بخرید. بیمه به شما فرانشیز 10 درصد پیشنهاد می دهد، یعنی اگر کل ماشین از بین رفت، من تمام بهای آن را منهای 10 درصد می پردازم. همین طور برای کمتر شدن قیمت درصد های پایین تر پیشنهاد می دهد. یا برخی ریسک ها را که شما احتمال رخ دادن آن را نمی دهید، نمی خرید؛ بنابراین بیمه شما ارزان تر می شود. همان گونه که ملاحظه می فرمایید این قرارداد یک طرفه نیست، بلکه به انتخاب خریدار بستگی دارد. منتها ممکن است که خریدار نداند که چنین گزینه هایی وجود دارد، از این رو آن نماینده ای که شما انتخاب می کنید باید شخصی قابل اعتماد باشد و منافع شما را برایتان توضیح دهد.

*نمی توانید نمایندگی های بیمه را وادار کنید که این توضیحات را حتما به مشتری بدهند؟

این جزو الزامات شغلی آنهاست. شما تصور کنید پزشکی که آموزش دیده و درس خوانده باید هنگام درمان بیمار همه آموزه ها و دانسته های خود را بکار ببرد. نمی شود بالای سر همه آدم ها مامور گذاشت، ما باید شخصی را به عنوان بیمه گر انتخاب کنیم که واجد شرایط لازم و حرفه ای باشد. در دنیا برای همه این مسائل راه حل وجود دارد، ازجمله این که تشکل های حرفه ای را آزاد گذاشتند و نمایندگی های بیمه دارای انجمن صنفی هستند. اگر یک نماینده ای تخطی کند به جای این که بیمه مرکزی با آن برخورد کند، خود این انجمن ها برای این که آبروی صنفشان را حفظ کنند با او برخورد می کنند. ما این کار ها را نکردیم و اجازه آن را ندادیم. همه دنیا این مسائل را حل کرده اند، اما ما نیامده ایم این مسائل را حل کنیم، چراکه قانونگذار ما باید به این مساله اشراف داشته باشد تا بتواند قانونی متناسب با آن وضع کند که متاسفانه چنین اشرافی وجود ندارد. مگر می شود که ما صندوق بیمه بازنشستگی و از کارافتادگی و درمان داشته باشیم و مردم حق بیمه خود را بدهند، اما آنها براحتی صندوق را خالی کنند؟ بحث خیلی روشن، شفاف و واضح است یا ما باید به الزامات این حرفه تن دهیم یا با شرایط موجود بسازیم و چیز نصفه نیمه ای را قبول کنیم که نمی تواند به درستی کار خود را انجام دهد.

*بخش دیگر مورد توجه مردم، بیمه های درمان است که از دو بخش بیمه پایه و بیمه تکمیلی تشکیل شده است. ارائه بیمه پایه در حیطه اقدامات شرکت های بیمه تجاری نیست. این امر موجب می شود مدیریت بیمه درمان کشور دو تکه شود و شرکت های بیمه ای چون خدمات درمانی، تامین اجتماعی بیمه نیروهای مسلح کار خود را انجام دهند. برای رفع این مشکل چه می کنید تا بیمه مرکزی بتواند نقش حمایتی خود را از مردم ایفا کند؟

موضوع درمان چارچوب ها و استانداردهای مربوط به خود را دارد. در بیشتر کشورهای دنیا این بخش را تفکیک و اعلام کرده اند که درمان پایه و مکمل وجود دارد. درمان پایه آن بخش از بیمه است که سازمان های حمایتی چون بیمه خدمات درمانی آن را به عهده می گیرند و تعهد می دهند که آن را انجام دهند. درمان پایه آن چیزی است که عمومیت دارد، بیشتر مردم به آن نیاز دارند، تعرفه های آن بالا نیست و می توان آن را برای همه افراد جامعه تعیین کرد، اما مازاد بر این تعریف استثنائات است به عنوان مثال سرماخوردگی همه گیر است، اما سرطان موارد کمتری را شامل می شود، بنابرای سرما خوردگی در ردیف بیمه پایه تعریف می شود و سرطان در ردیف بیمه تکمیلی. البته در بسیاری از کشورها که از وضع اقتصادی خوبی برخوردارند، همه بیماری ها را به طور کامل پوشش می دهند یا بخش بسیار زیادی از هزینه را به عهده می گیرند. در برخی کشورها نیز آن میزان از هزینه را که بیمار قرار است پرداخت کند، از سوی بیمه مکمل پذیرفته می شود، اما در ایران مرز بیمه پایه و تکمیلی را مخدوش کردیم. اولین قدم برای حل این مشکل آن است که این تفکیک صورت بگیرد. بیمه های بازرگانی مطلقا نباید در بیمه های پایه وارد شوند. بیمه پایه وظیفه دولت و حاکمیت است. بیمه های بازرگانی جنبه لوکس و هزینه های بالا و گسترده بیمه های درمانی را می پردازند که ممکن است، خانواده بیمار از عهده آن برنیایند. شرکت های بیمه در این شرایط از تعداد زیادی حق بیمه می گیرند و به تعداد اندکی که به بیمارهای سخت دچار می شوند، بیمه می پردازند. در عین حال در این شرایط هم ممکن است فرانشیز گذاشته شود و بیمار خود نیز در پرداخت هزینه مشارکت کند؛ بنابراین یکی از بزرگ ترین مشکلات ما این است که ما بین بیمه پایه و مکمل تفکیک قائل نشده ایم. ما به لفظ بیان کرده ایم، اما مشخص نکرده ایم که بیمه پایه و بیمه تکمیلی چیست. ما تنها به بیمه های بازرگانی اجازه داده ایم که بیمه مکمل بفروشند. در این میان موسسات و سازمان هایی پیدا شدند که دوست داشتند برای کارکنانشان پوشش کاملی بگیرند و خود را از شر این بیمه های تامین اجتماعی، درمانی و... خلاص کنند. آنها با شرکت بیمه به توافق می رسند که در مقابل حق بیمه پرداختی شان، تمام هزینه های درمانی کارمندان آنها را قبول کند. پرسش این است که آیا در این شرایط باید بیمه مرکزی دخالت کند و شرکت بیمه را برای خرید بیمه پایه مورد مواخذه قرار دهد؟ وقتی شرکت بیمه ای با تعداد زیادی بیمارستان و داروخانه قرارداد دارد و خدمات مناسب را ارائه می دهد، چرا ما این دخالت را انجام دهیم. ما در اینجا با مشکلی مواجه نیستیم و بیمه گذاران آنها رضایت دارند.

در اینجا کسانی ناراضی هستند که قراردادهای نصفه نیمه با شرکت های بیمه می بندند و تنها بیمه های مکمل را در نظر می گیرند و آنچه را که تامین اجتماعی و خدمات درمانی نمی پردازد در نظر می گیرند تا این شرکت ها بپردازد. در همین حال کمترین حق بیمه را نیز می پردازند و شرکت های بیمه ای هم به همان اندازه خدمات ارائه می دهند. افراد بدون این که از این روش کارفرماهای خود باخبر باشند بیمه تکمیلی خود را با بیمه تکمیلی دیگران مقایسه می کنند و تفاوت پرداخت خدمات بیمه ای برای آنها سوال می شود. این تفاوت ها ناشی از قراردادهای کارفرمایان است، اما ما همه شرایط را در یک قالب می ریزیم و نام آنها را بیمه مکمل می نامیم که این طور نیست. این قانون اقتصادی است. شما باید بهای واقعی کالاها و خدماتی را که استفاده می کنید، بپردازید تا متولیان آن بتوانند آن کالا را با کیفیت و قیمت مناسب به شما بدهند. تنوع وجود دارد: کالاهای متفاوت و قیمت های متفاوت. تا در کارمان این اصول اقتصادی را نپذیریم و نگاهمان نگاه تامین اجتماعی باشد با همین شرایط روبه رو هستیم. متاسفانه بیشتر مردم به بیمه های بازرگانی به همان چشم بیمه های تامین اجتماعی نگاه می کنند در حالی که این دو بیمه به لحاظ موازین با یکدیگر متفاوت هستند.

*رهبر معظم انقلاب تاکید فرمودند که ما می خواهیم اگر کسی در خانواده ای مریض شد، بیش از مریض داری رنج دیگری نداشته باشد، شما برای تحقق این فرمایش ایشان چه اقدامی کرده اید؟

فرمایش ایشان متوجه دولت است تا ساز و کارهایی از طریق بیمه های پایه و حمایتی تدوین کرده و ضمن ترکیب آنها با بیمه های بازرگانی در مجموعا به گونه ای باشد که وقتی مردم بیمار می شوند تنها گرفتاری آنها مریضی باشد و به مشکل دیگری برخورد نکنند. از سوی دیگر این بحث یک تحلیل اقتصادی هم دارد و آن، این است برای این که مردم گرفتار رنجی بجز از مریض داری نباشند کسی باید هزینه این بیماری را بپردازد و تکلیف ایشان در این باره با دولت است. فرمایش ایشان بدان معناست که دولت باید سازماندهی کرده و این هزینه ها را برای افرادی که ناتوان از پرداخت آن هستند، بپردازد. مگر در قوانین ما برای افراد فقیر راه حل هایی دیده نشده است، اما به این راه حل ها عمل نمی شود. کسی که بیکار است و کاری برای او وجود ندارد، چرا نباید حق بیمه بیکاری در حدی بگیرد که زندگی اش را شرافتمندانه تامین کند نه این که بیمه بیکاری به اندازه ای باشد که او نمیرد. یا این که کسی که از کارافتاده است، نهادی باید به او سر و سامان دهد. فرمایش ایشان متوجه این بحث نیز هست. بیمه های بازرگانی بخشی از بیمه را تشکیل می دهند و اگر بتوانند موازین حرفه ای خود را به درستی اجرا کنند، منافع آنها به کل جامعه می رسد.

*بحث فرانشیز یک عرف در صنعت بیمه است و به دلیل این عرف کسی روی آن بحثی نمی کند، اما به نظر می رسد در برخی رشته های بیمه ای ازجمله بیمه درمان، فرانشیز نیاز به بازنگری دارد، چراکه شخص خود سهمی در ایجاد بیماری نداشته است و بدون اراده مریض شده است. به نظر شما در این موارد آیا نباید فرانشیز برچیده شود؟

همان طور که اشاره کردم وقتی شخص می خواهد حق بیمه کمتری بدهد درصدی از فرانشیز را می پذیرد. فرد می تواند حق بیمه واقعی را بدهد و فرانشیز نداشته باشد. این انتخاب بیمه گر نیست، بلکه انتخاب بیمه گذار است. شخص می تواند قرارداد درمانی بدون فرانشیز ببندد. این مساله ساده ای است و انتخاب بیمه گذار است. متاسفانه به دلیل اقتصاد نفتی، ما مردم را متوقع کرده ایم و همه بیش از آنچه که می پردازند، توقع دارند. روش هایی که در دولت گذشته وجود داشت و بین مردم پول تقسیم می کردند و می گفتند که حق قانونی مردم است چنین نگاهی را در جامعه به وجود می آورد.

*مردم اعتقاد دارند در مقابل حق بیمه ای که پرداخت می کنند شرکت های بیمه مدت ها سرمایه های آنها را در دست دارند و می توانند با مدیریت درست بر منابع اقتصادی خود و سرمایه گذاری آنها حق بیمه ها را پایین تر بیاورند در حالی که آنها هزینه ناکارآمدی خود را از مردم می گیرند و مردم باید هزینه ای را بدهند که سود شرکت بیمه را بالا ببرد. آیا شما قصد ندارید بازنگری در این امر داشته باشید؟

این مطلب درباره شرکت های بیمه در کشورهای توسعه یافته که حق بیمه های واقعی می گیرند، درست است. فاصله ای بین گرفتن حق بیمه و پرداخت خسارت وجود دارد و با طولانی شدن دوره فعالیت شرکت بیمه، این شرکت می تواند ساز و کارهایی را تعبیه کند که از این وجوه نقدی که در اختیار آن است در سرمایه گذاری ها استفاده کند؛ اما توجه داشته باشید که شرکت های بیمه ای هم هزینه دارند، علاوه بر پرداخت روزانه خسارت باید مالیات، هزینه کارکنان، برق، آب، گاز و... نیز بپردازند و بعد از پرداخت این هزینه ها اگر چیزی برای آنها باقی ماند آن را سرمایه گذاری کنند و منافع آن را به شرکت برگردانند. ما اگر حق بیمه واقعی بگیریم یعنی در آن 10 درصد سود را نیز لحاظ کنیم می توانیم هزینه ها و خسارت ها را پرداخت و سرمایه گذاری کنیم، اما این سرمایه گذاری زمانی اتفاق می افتد که سود برای شرکت بیمه باقی می ماند. در سال های اخیر در ایران آنقدر عوارض و مالیات بر بیمه ها تحمیل شده است که چیزی باقی نمی ماند تا آنها سرمایه گذاری کنند. آنچه شرکت های بیمه دریافت می کنند به اندازه هزینه های روزانه آنها نیست.

**بیمه ای که تحول می خواهد**

از میان رشته های مختلف بیمه ای، سروکار مردم بیشتر با بیمه درمان و بیمه شخص ثالث خودروست؛ رشته هایی که اتفاقا گلایه و شکایت شهروندان از آن به هواست. خلاصه گلایه ها این است که صنعت بیمه هنگام انعقاد قرارداد و دریافت یک جای حق بیمه پیگیر و سریع و خوش برخورد است، اما هنگام پرداخت خسارت، سرد و کند و بدبرخورد می شود. اگر به خانواده و دوستان و همکاران مراجعه کنید خاطرات بسیار متنوع و بعضا بسیار بدی را از رفتار بیمه ها هنگام پرداخت خسارت خواهید شنید. بدون این که وارد ماهیت یک به یک این ماجراها شویم، سوال ساده و صریح این است که چرا این گونه است؟

کارشناسان صنعت بیمه برای پاسخ به این پرسش الزامات تحول آمیزی در صنعت بیمه را پیشنهاد می کنند. صنعتی که اگر این الزامات در آن رعایت شود، همانند کشورهای پیشرفته می تواند پا به پای صنعت نفت، ارزش افزوده برای اقتصاد ملی تولید کند. مهم ترین محورهای تحول در صنعت بیمه را می توان اینچنین برشمرد:

1 ـ فرهنگ بیمه ای: عبارت است از افزایش سطح آگاهی و دانش مردم درباره فواید و الزامات به کارگیری بیمه در زندگی شخصی و روزمره ...

فرهنگ کردن این که پول دادن برای بیمه، پول دور ریختن و برج نیست. بیمه از نان شب واجب تر است و اگر کسی این پوشش حمایتی را نداشته باشد، نباید خوابش ببرد. اگر این فرهنگسازی با نشان دادن کاربردی مضرات نداشتن بیمه همراه شود، آن گاه گردش مالی صنعت بیمه افزایش خواهد یافت و منابع شرکت های بیمه وارد اقتصاد ملی خواهد شد.

2 ـ مسئولیت شناسی بیمه ها: در سوی دیگر ماجرا، اما شرکت های بیمه قرار دارند، آنان که ملزم به ارائه تام و کامل خسارت تعهد شده به مشتری هستند. ایجاد و نظارت بر مسئولیت شناسی بیمه ها و این که آنان باید حقوق دارنده بیمه به عنوان یکی از مصادیق بارز حق الناس را به رسمیت بشناسند، از اوجب واجبات است. با این حال باید به یک نکته مهم اشاره کرد و آن این که مسئولیت شناسی، تنها به مرحله پرداخت حق بیمه محدود نمی شود، بلکه اتفاقا حین فروش بیمه به شخص، ارائه اطلاعات کامل و بازکردن مفاهیم دشوار و پیچیده حقوقی به نحوی که شخص بفهمد در حال امضای چه نوع قراردادی است و چه می گیرد و چه می دهد، بسیار مهم است. در این صورت شخص با آگاهی و رضایت بیمه نامه اش را خریداری کرده و حین دریافت خسارت نیز از حقوق خود آگاهی دارد.

3 ـ نظارت موثر: موضوع بعدی، تجدیدنظر در روش های نظارتی بیمه مرکزی بر عملکرد شرکت های بیمه در مراحل مختلف است. این نظارت چگونه باید صورت گیرد؟ به نظر می رسد روش های کنونی نظارت بر شکایت کتبی همراه با نیاز به مراجعه مستقیم شهروندان دشوار است. فرآیندی که وقتگیر و زمانبر و ضمنا پیچیده است. لذا باید بیمه مرکزی نظام پذیرش و رسیدگی به شکایات مکانیزه و اینترنتی را راه اندازی کرده و ضمن پذیرش اینترنتی شکایات، مراحل رسیدگی و مدارک خواهی از شرکت بیمه مورد شکایت نیز باید به صورت برخط انجام شود .

4 ـ اصلاح قوانین: و اما آخرین شرط تحول در صنعت بیمه، اصلاح نگرش کلان موجود در قوانین بیمه ای کشور است. این اصلاح بویژه درباره بیمه های حمایتی و پایه مانند بیمه درمان ضروری به نظر می رسد. افزایش توانگری شرکت های بیمه پایه مانند سازمان تامین اجتماعی و رفع بلاتکلیفی و دوگانگی دولتی، خصوصی، عمومی غیردولتی یا شبه دولتی بودن از مالکیت آن در این راستا می تواند راهگشا باشد. در تمام دنیا بیمه ها و صندوق های تامین اجتماعی که خدمات بیمه و بازنشستگی ارائه می دهند، اولا منابع هنگفتی دارند، چون افراد زیادی ماهانه به آنان حق بیمه می پردازند و ثانیا خصوصی هستند و دولت در فعالیت آنان دخالتی ندارد، چون منابع آن متعلق به دولت نیست. در نتیجه، آنها صرفا به نفع سهامداران و بیمه گذارانشان عمل کرده و توانگری بالایی دارند. این است که پوشش های بیمه ای آنان نیز بسیار مطلوب است، اما در ایران سازمان تامین اجتماعی که منابع آن از حق بیمه های افراد خصوصی تامین می شود، در چنگال دولت اسیر است و سهامداران امکان تعیین مدیریت و دخالت در سرنوشت آن را ندارند. این دوگانگی باعث شده است دولت ها خود را مالک منابع تامین اجتماعی دانسته و هر کار که می خواهند با آن بکنند. نتیجه هم این شده که کارآمدی مالی این سازمان و در نهایت توانگری آن کاهش یافته و مردم از پوشش های بیمه ای آن بویژه در بخش درمان شکایت دارند. به این ترتیب اگر اینچنین دوگانگی ها در قوانین بیمه ای کشور رفع و گفتمان قانون درباره بیمه صریح و شفاف شود، می توان انتظار شایسته ای را که از تحول در بیمه در دولت تدبیر و امید می رود به عمل نزدیک دید.

منبع: جام جم

انتهای پیام/

خبرگزاری تسنیم: انتشار مطالب خبری و تحلیلی رسانههای داخلی و خارجی لزوما به معنای تایید محتوای آن نیست و صرفا جهت اطلاع کاربران از فضای رسانهای بازنشر میشود.