"ШЁЫҢвҖҢЩ…ШЁЩҶШ§ЫҢЫҢ ШӘШ§ШұЫҢШ®ЫҢ" Щ…ШіШҰЩҲЩ„Ш§ЩҶ Ш§ЩӮШӘШөШ§ШҜЫҢ Ъ©ШҙЩҲШұ ШҜШұ «ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ»

- Ы°Ыұ Ш§ШұШҜЩҠШЁЩҮШҙШӘ ЫұЫіЫ№Ыё - Ы°Ы°:Ы°Ыө

- Ш§Ш®ШЁШ§Шұ Ш§ЩӮШӘШөШ§ШҜЫҢ

- Ш§Ш®ШЁШ§Шұ Ш§ЩӮШӘШөШ§ШҜ Ш§ЫҢШұШ§ЩҶ

- Ш§Ш®ШЁШ§Шұ ЩҫЩҲЩ„ | Ш§ШұШІ | ШЁШ§ЩҶЪ©

Щ…ШЁЩҶШ§ЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ ШҜШұ Ш§ЫҢШұШ§ЩҶШҢ ШЁШұШ®Щ„Ш§ЩҒ Ъ©ШҙЩҲШұЩҮШ§ЫҢ ШөЩҶШ№ШӘЫҢШҢ ШЁШ§ШІШ§Шұ ЩҶЫҢШіШӘШӣ ШЁЩ„Ъ©ЩҮ Ш§ЫҢЩҶ ЩҶШұШ® ШЁШөЩҲШұШӘ «ШҜШіШӘЩҲШұЫҢ» ЩҲ «ШұШ§ЩҶШӘЫҢ» ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢвҖҢШҙЩҲШҜШӣ Щ…ШЁЩҶШ§ЫҢ Ш§ЫҢЩҶ ЩҶШұШ® ШұШ§ «ШӘЩҲШұЩ… ШҜШ§Ш®Щ„ЫҢ Щ…ЩҶЩҮШ§ЫҢ Ш®Ш§ШұШ¬ЫҢ» ШЁЫҢШ§ЩҶ Щ…ЫҢвҖҢЪ©ЩҶЩҶШҜШӣ ШӯШ§Щ„ ШўЩҶЪ©ЩҮ Ш®ЩҲШҜ ШәШұШЁЫҢЩҮШ§ Ш§ШІ Ш§ЫҢЩҶ ЩӮШ§Ш№ШҜЩҮ ШЁШұШ§ЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® Ш§ШұШІ Ш§ШіШӘЩҒШ§ШҜЩҮ ЩҶЩ…ЫҢвҖҢЪ©ЩҶЩҶШҜ.

Ш®ШЁШұЪҜШІШ§ШұЫҢ ШӘШіЩҶЫҢЩ…ШҢ Ъ©Ш§ШұЪҜШұЩҲЩҮ ШЁШұШұШіЫҢЩҮШ§ЫҢ ЩҲЫҢЪҳЩҮЫҢ Ш§ЩӮШӘШөШ§ШҜЫҢШӣ ЩҫШұЩҲЩҶШҜЩҮЫҢ «ШЁШ§Ш¬Щҗ ШЁШ§Ш¬ЩҮ»ШҢ ШЁШ®Шҙ 145

-------------------------------------------

Ш§ШҙШ§ШұЩҮ | ШЁШӯШ« ЩҫЫҢШҙ ШұЩҲЫҢ ШҙЩ…Ш§ШҢ ШӘЩҶЩҮШ§ ЫҢЪ© Ш®ШЁШұ ЫҢШ§ ЪҜШІШ§ШұШҙ ЩҶЫҢШіШӘШӣ ШЁЩ„Ъ©ЩҮ ЫҢЪ© ШЁШіШӘЩҮЫҢ ШұШ§ЩҮШЁШұШҜЫҢ ШЁШұШ§ЫҢ ШӘШ№ЫҢЫҢЩҶ ЫҢЪ© ШіЫҢШ§ШіШӘ ШӘШЈШ«ЫҢШұЪҜШ°Ш§Шұ ШҜШұ ШӘЩ…Ш§Щ… Щ…ШӨЩ„ЩҒЩҮЩҮШ§ЫҢ Ш§ЩӮШӘШөШ§ШҜЫҢ Ъ©ШҙЩҲШұ Ш§ШіШӘ. Щ…ЩҲШ¶ЩҲШ№ «ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ»ШҢ ЫҢЪ©ЫҢ Ш§ШІ ШӯЩҲШІЩҮЩҮШ§ЫҢ ЩҫШұЪҶШ§Щ„Шҙ ЩҲ Ш§Ш®ШӘЩ„Ш§ЩҒЫҢ Ш§ЩӮШӘШөШ§ШҜЫҢ ШҜШұ Ъ©ШҙЩҲШұ Ш§ШіШӘШӣ Ш§ЫҢЩҶ «ЪҶШ§Щ„ШҙЫҢ» ЩҲ «Ш§Ш®ШӘЩ„Ш§ЩҒЫҢ» ШЁЩҲШҜЩҶШҢ Ш®ЩҲШҜ ШӯШ§ШөЩ„ «ШЁЫҢЩ…ШЁЩҶШ§ЫҢЫҢ ШҜШ§ЩҶШҙЫҢ» ШҜШұ ШӯЩҲШІЩҮЫҢ «Ш§ЩӮШӘШөШ§ШҜ ЩҶШұШ® Ш§ШұШІ» Ш§ШіШӘ. ЩҶШёШұЫҢЩҮЩҫШұШҜШ§ШІШ§ЩҶ ШҜШ§Ш®Щ„ЫҢ Ш§ЫҢЩҶ ШӯЩҲШІЩҮШҢ ШҜШұ ШЁЩҮШӘШұЫҢЩҶ ЩҲШ¶Ш№ЫҢШӘ ШұЩҲШҙЩҮШ§ЫҢ «ШЁШ§ШІШ§ШұЩ…ШЁЩҶШ§»ЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® Ш§ШұШІ ШҜШұ Ъ©ШҙЩҲШұЩҮШ§ЫҢ ШөЩҶШ№ШӘЫҢ ШұШ§ (ШЁШҜЩҲЩҶ ШӘЩҲШ¬ЩҮ ШЁЩҮ ЩҒЩ„ШіЩҒЩҮ ЩҲ Щ…ШЁЩҶШ§ ЩҲ Щ…ЩҶШ·ЩӮ Ш§ЩӮШӘШөШ§ШҜ Ш§ЫҢЩҶ Ъ©ШҙЩҲШұЩҮШ§) Ъ©ЩҫЫҢ ЩҲ ШӘШұШ¬Щ…ЩҮ Ъ©ШұШҜЩҮШҢ ЩҲ ШЁЩҮ ШҜШ§ЩҶШҙШ¬ЩҲЫҢШ§ЩҶ ЩҲ ШіЫҢШ§ШіШӘЩ…ШҜШ§ШұШ§ЩҶ Ъ©Щ…ШЁЩҮШұЩҮ Ш§ШІ ШҜШ§ЩҶШҙ Ш§ЩӮШӘШөШ§ШҜ Щ…ЩҶШӘЩӮЩ„ Щ…ЫҢЪ©ЩҶЩҶШҜ. ШәШ§ЩҒЩ„ Ш§ШІ Ш§ЫҢЩҶЪ©ЩҮ Ш§ЫҢШұШ§ЩҶ Ш§ШіШ§ШіШ§ЩӢ ЩҒШ§ЩӮШҜ ШіШ§Ш®ШӘШ§ШұЩҮШ§ЫҢ Щ…ШЁЩҶШ§ЫҢЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® Ш§ШұШІ ШҜШұ Ш§ЫҢЩҶ Ъ©ШҙЩҲШұЩҮШ§ШіШӘ - ШЁШұШ§ЫҢ ЩҶЩ…ЩҲЩҶЩҮ Щ…ЫҢШӘЩҲШ§ЩҶ ШЁЩҮ «ШЁШ§ШІШ§Шұ ШўШІШ§ШҜ Ш§ШұШІ» Ш§ШҙШ§ШұЩҮ Ъ©ШұШҜ.

ШЁЩҮ ЩҮЩ…ЫҢЩҶ ШҜЩ„ЫҢЩ„ Ш§ШіШӘ Ъ©ЩҮ ШіЫҢШ§ШіШӘЪҜШІШ§ШұШ§ЩҶ Ш§ШұШІЫҢ ШҜШұ Ъ©ШҙЩҲШұ - Ш§ШІ Щ…Ш¬Щ„Ші ЩҲ ШҜЩҲЩ„ШӘ ЩҲ ШЁШ§ЩҶЪ© Щ…ШұЪ©ШІЫҢ ШӘШ§ ЩҶШ®ШЁЪҜШ§ЩҶ ШҜШ§ЩҶШҙЪҜШ§ЩҮЫҢ - ШҜШұ ЩҒШӘШұШӘ ЩҶШёШұЫҢЩҮЩҫШұШҜШ§ШІЫҢ ШЁЩҲЩ…ЫҢ ШҜШұ Ш§ЫҢЩҶ ШӯЩҲШІЩҮШҢ ЩҮШұЫҢЪ©ШҢ ШіШ§ШІЩҮШ§ЫҢ Щ…ШӘЩҶШ§ЩҒШұ Ъ©ЩҲЪ© Щ…ЫҢЪ©ЩҶЩҶШҜШӣ ШӯШ§ШөЩ„ ШіЩ…ЩҒЩҲЩҶЫҢ Ш§ЫҢЩҶ ШіШ§ШІЩҮШ§ЫҢ Щ…ШӘЩҶШ§ЩҒШұШҢ ЩҮШұШ¬ ЩҲ Щ…ШұШ¬ ЩҲ ШЁЫҢШЁШұЩҶШ§Щ…ЪҜЫҢ Щ…ШЁЩҶШ§ЫҢЫҢ ШҜШұ Ш§ЩӮШӘШөШ§ШҜ ЩҶШұШ® Ш§ШұШІ Ъ©ШҙЩҲШұ Ш§ШіШӘ. Щ„Ш§ШЁШҜ Щ…ЫҢШҜШ§ЩҶЫҢШҜ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Щ…ЩҶШ§ШіШЁ ШҜШұ Ъ©ШҙЩҲШұ - ШҜШұ ЫҢЪ© ШҜШ№ЩҲШ§ЫҢ Ш§Ш®ШӘЩ„Ш§ЩҒЫҢЩҗ ШҜШ§ШҰЩ…ЫҢ ЩҲ ЩҮЩ…ЩҮЪҜЫҢШұ - Ш§ШІ ЪҶЩҶШҜ ШөШҜ ШӘЩҲЩ…Ш§ЩҶ ШӘШ§ 4200 ШӘЩҲЩ…Ш§ЩҶ (ШҜЩҲЩ„ШӘЫҢ)ШҢ ЩҲ ШӘШ§ 8 ЩҮШІШ§Шұ ШӘЩҲЩ…Ш§ЩҶ (ЩҶЫҢЩ…Ш§ЫҢЫҢ)ШҢ ЩҲ ШӘШ§ 14 ЩҮШІШ§Шұ ШӘЩҲЩ…Ш§ЩҶ (ШўШІШ§ШҜ) ЩҲ ШӯШӘЫҢ ШӘШ§ 20 ЩҮШІШ§Шұ ШӘЩҲЩ…Ш§ЩҶ ШұЩҲШ§ЫҢШӘ Щ…ЫҢШҙЩҲШҜ.

ЩҲ ШҜЩҲЩ„ШӘЩҮШ§ ЩҲ Щ…Ш¬Щ„ШіЩҮШ§ЫҢ «Ш№Щ…Щ„ЪҜШұШ§» Ш·ЫҢ ШҜЩҮЩҮЩҮШ§ЫҢ Щ…ШӘЩ…Ш§ШҜЫҢ - ЩҫЫҢШҙ ЩҲ ЩҫШі Ш§ШІ Ш§ЩҶЩӮЩ„Ш§ШЁ - ШҜШұ ЪҜЫҢШ¬ЫҢ ШӯШ§ШөЩ„ Ш§ШІ Ш§ЫҢЩҶ «ЩҒШӘШұШӘ ШҜШ§ЩҶШҙ»ШҢ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ ШұШ§ ШЁШөЩҲШұШӘ «ШҜШіШӘЩҲШұЫҢ» ЩҲ «ШЁШҜЩҲЩҶ Щ…ШЁЩҶШ§ЫҢ Щ…ШҙШ®Шө» - ШЁЪҜЫҢШұЫҢШҜ ШЁШөЩҲШұШӘ «ЪҶЩҲШЁШІЩҶЫҢ» ЩҲ «Ш®ЫҢШұШҙ ШұШ§ ШЁШЁЫҢЩҶЫҢ» - ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢЪ©ЩҶШҜ.

Ш§ЫҢЩҶ ШӘШөЩ…ЫҢЩ… Щ…ЩҮЩ… ШҜШұ ЩҮШұ Щ…ЩӮШ·Ш№ЫҢ ЪҜШұЩҒШӘЩҮ ШҙЩҲШҜШҢ ШЁШұ ШӘЩ…Ш§Щ… Щ…ШӨЩ„ЩҒЩҮЩҮШ§ЫҢ Ш§ЩӮШӘШөШ§ШҜЫҢ ШӘШЈШ«ЫҢШұЪҜШ°Ш§Шұ Ш§ШіШӘ. ШҜШұ ШЁШ®Шҙ ЩӮШЁЩ„ ЩҶЩҲШҙШӘЫҢЩ… «ШӘШӯЩ„ЫҢЩ„ ШұЩҒШӘШ§ШұЫҢ Ш§ЩӮШӘШөШ§ШҜ Ш§ЫҢШұШ§ЩҶ ШҜШұ Ш§ЩҒШІШ§ЫҢШҙ ШҙШҜЫҢШҜ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҶШҙШ§ЩҶ Щ…ЫҢШҜЩҮШҜ ШҜШұ ЩҫЫҢ Ш¬ЩҮШҙ ЩҶШұШ®Щҗ Ш§ШұШІШҢ ШҜШұ Ш§Щ…ЩҲШ§Ш¬ ЩҮЩ…Щ…ШұЪ©ШІ ШІЩ…Ш§ЩҶЫҢШҢ Ш§ШЁШӘШҜШ§ ШЁШ§ШІШ§Шұ Ш·Щ„Ш§ Щ…ШӘШЈШ«Шұ Щ…ЫҢШҙЩҲШҜШҢ ШЁШ№ШҜ ШЁШ§ШІШ§Шұ Ш§ЩӮЩ„Ш§Щ… Щ„ЩҲЪ©Ші ЩҲ Щ„ЩҲШ§ШІЩ… Ш®Ш§ЩҶЪҜЫҢ Ш®Ш§ШұШ¬ЫҢ ЩҲ ЩҶЫҢШІ Ш®ЩҲШҜШұЩҲЩҮШ§ЫҢ ЪҜШұШ§ЩҶЩӮЫҢЩ…ШӘ Ш®Ш§ШұШ¬ЫҢШҢ ШЁШ№ШҜ ЩӮЫҢЩ…ШӘ Щ„ЩҲШ§ШІЩ… Щ…ЩҶШІЩ„ ЩҲ Ш®ЩҲШҜШұЩҲЩҮШ§ЫҢ ШҜШ§Ш®Щ„ЫҢ ЩҲ ШіЩҫШі Щ…ШіЪ©ЩҶШҢ ЩҲ ЩҶЩҮШ§ЫҢШӘШ§ЩӢ ШіЩҲЩҶШ§Щ…ЫҢЩҗ Ш§ЫҢЩҶ Щ…ЩҲШ¬ШҢ ЩҫШі Ш§ШІ ЪҶЩҶШҜ Щ…Ш§ЩҮ ШЁШ§ Щ…ШӘШЈШ«Шұ Ъ©ШұШҜЩҶ Ш§ЩӮЩ„Ш§Щ… Ш¬Ш§ШұЫҢ ШІЩҶШҜЪҜЫҢ Щ…ШұШҜЩ… ЩҲ ШЁЩҲШұШіШҢ ШЁШ§ЩӮЫҢЩ…Ш§ЩҶШҜЩҮ Ш§ЩӮШӘШөШ§ШҜ Ъ©ШҙЩҲШұ ШұШ§ ШҜШұЩ…ЫҢЩҶЩҲШұШҜШҜ ЩҲ ШЁЩҮ Ъ©Ш§Шұ Ш®ЩҲШҜ ЩҫШ§ЫҢШ§ЩҶ Щ…ЫҢШҜЩҮШҜШӣ ЩҫШі Ш§ШІ Ш·ЫҢ ШІЩ…Ш§ЩҶШҢ Ш§ЫҢЩҶ ШіЩҲЩҶШ§Щ…ЫҢ Ш§ШұШІЫҢШҢ ШЁШ§ Ш§ЫҢШ¬Ш§ШҜ ШӘШұЪ©ЫҢШЁ ШӘЩҲШЈЩ…Ш§ЩҶ ШұЪ©ЩҲШҜ ЩҲ ШӘЩҲШұЩ… Щ…ЩҒШұШ·ШҢ ЩҲЫҢШұШ§ЩҶЩҮ Ш§ЩӮШӘШөШ§ШҜЫҢ ШЁШұШ¬Ш§ЫҢ Щ…ЫҢЪҜШ°Ш§ШұШҜ».

ЩҮЫҢШҰШӘ Ш§ЩҶШҜЫҢШҙЩҮЩҲШұШІ Ш§ЩӮШӘШөШ§ШҜЫҢ Ш®ШЁШұЪҜШІШ§ШұЫҢ ШӘШіЩҶЫҢЩ…ШҢ ШЁШ§ Щ…ШіШ§Ш№ШҜШӘ Ш¬Щ…Ш№ЫҢ Ш§ШІ Ш№ШІЫҢШІШ§ЩҶ Щ…ШӘШ№ЩҮШҜ Ш§ЩӮШӘШөШ§ШҜШҜШ§ЩҶШҢ ШӘЩ„Ш§Шҙ Ъ©ШұШҜЩҮ Ш°ЫҢЩ„ ЩҫШұЩҲЩҶШҜЩҮЫҢ «ШЁШ§Ш¬Щҗ ШЁШ§Ш¬ЩҮ» (ШЁШ§ Щ…ЩҲШ¶ЩҲШ№ ЩҫЩҲЩ„ ЩҲ ШЁШ§ЩҶЪ©)ШҢ ЫҢЪ© ШЁШіШӘЩҮЫҢ Щ…Ш§ЩҶШҜЪҜШ§Шұ ШіЫҢШ§ШіШӘЫҢЩҗ Ш¬Ш§Щ…Ш№ ЩҲ Щ…Ш§ЩҶШ№ ШЁШұШ§ЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ ШҜШұ Ш§ЫҢШұШ§ЩҶ Ш§ШұШ§ШҰЩҮ Ъ©ЩҶШҜ. Щ…ШЁШ§ШӯШ« ЩҫЫҢШҙ ШұЩҲШҢ ШЁЩҮЩҲЫҢЪҳЩҮ ШӯШ§ШөЩ„ ЪҳШұЩҒЪ©Ш§ЩҲЫҢ ЩҲ Щ…ШЁЩҶШ§ЫҢШ§ШЁЫҢ Ш§ШіШӘШ§ШҜ Ш§ШұШ¬Щ…ЩҶШҜ Ш§ЩӮШӘШөШ§ШҜ ШҜШ§ЩҶШҙЪҜШ§ЩҮ ШҙЩҮЫҢШҜ ШЁЩҮШҙШӘЫҢШҢ ШҜЪ©ШӘШұ ШӯШіЫҢЩҶ ШөЩ…ШөШ§Щ…ЫҢШҢ ШҜШұ Ш§ЫҢЩҶ ШӯЩҲШІЩҮ Ш§ШіШӘШӣ ЩҲ ШҙШ§ЫҢШіШӘЩҮ Ш§ШіШӘ ШҜШұ Ъ©Щ„Ш§ШіЩҮШ§ЫҢ Щ…ШұШӘШЁШ· ШЁШ§ Щ…ШЁШ§ШӯШ« ЩҫЩҲЩ„ ЩҲ Ш§ШұШІ ЩҲ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ Щ…ЩҲШ¶ЩҲШ№ ШЁШӯШ« ЩӮШұШ§Шұ ЪҜЫҢШұШҜШҢ ШӘШ§ ШҜЫҢШҜЫҢ Ш№Щ…ЫҢЩӮ ЩҲ ШҜШұШіШӘ ЩҶШіШЁШӘ ШЁЩҮ «Щ…ШЁШ§ЩҶЫҢ ЪҶЪҜЩҲЩҶЪҜЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® Ш§ШұШІ ШҜШұ Ш§ЫҢШұШ§ЩҶ» ШӯШ§ШөЩ„ ШҙЩҲШҜ.ШЁШ§ Ш§ЫҢЩҶ ШӘЩҲШ¶ЫҢШӯ Ъ©ЩҮ ЪҜШІШ§ШұШҙЩҮШ§ЫҢ ЩҫЫҢШҙ ШұЩҲШҢ ШўШәШ§ШІ Щ…ШіЫҢШұ ШЁЩҲШҜЩҮ ЩҲ ШІЩ…ЫҢЩҶЩҮЫҢ ЩҶЩӮШҜ ЩҲ ЩҶШёШұ ШҜШұ Ш§ЫҢЩҶ Щ…ЩҲШ¶ЩҲШ№ШҢ ШЁШ§ШІ Ш§ШіШӘ. ЩҮЫҢШҰШӘ Ш§ЩҶШҜЫҢШҙЩҮЩҲШұШІ Ш®ШЁШұЪҜШІШ§ШұЫҢ ШӘШіЩҶЫҢЩ… ШўЩ…Ш§ШҜЪҜЫҢ ШҜШ§ШұШҜ ЩҫШі Ш§ШІ ШЁШұШұШіЫҢ ЩҶШёШұШ§ШӘ ШӘШ®ШөШөЫҢ Щ…ШӘШ®ШөШөШ§ЩҶ Ш§ЩӮШӘШөШ§ШҜ ЩҶШұШ® Ш§ШұШІ ШұШ§ Щ…ЩҶШ№Ъ©Ші ЩҶЩ…Ш§ЫҢШҜ.

-------------------------------------------

Ш¬Щ„ШіЩҮЫҢ Ш§ЩҲЩ„Шӣ Щ…ШЁШ§ЩҶЫҢ ЩҶШёШұЫҢ Ш§ЩӮШӘШөШ§ШҜ ЩҶШұШ®Щҗ Ш§ШұШІ ШЁШ§ ШӘЪ©ЫҢЩҮ ШЁШұ ШіШ·Шӯ ЩӮЫҢЩ…ШӘЩҮШ§ - ШЁШ®Шҙ Ш§ЩҲЩ„

ЩҲШұЩҲШҜЫҢ ШЁШӯШ«

Щ„Ш§ШІЩ… Ш§ШіШӘ ШҜШұ Ш§ШЁШӘШҜШ§ Ш§ШІ ШҜШіШӘШ§ЩҶШҜШұЪ©Ш§ШұШ§ЩҶ ШЁШұЪҜШІШ§ШұЫҢ Ш§ЫҢЩҶ Ш¬Щ„ШіЩҮ ШӘШҙЪ©Шұ Ъ©ЩҶЩ…. Ш§ЩҶШҙШ§ШЎШ§Щ„Щ„ЩҮ ШЁШӘЩҲШ§ЩҶ Щ…ШЁШ§ШӯШ«ЫҢ Щ…Ш·ШұШӯ Ъ©ШұШҜ Ъ©ЩҮ Щ…Ш§ШӯШөЩ„ ШўЩҶ ШЁШұШ§ЫҢ ШіЫҢШ§ШіШӘЪҜШІШ§ШұЫҢ Ш§ЩӮШӘШөШ§ШҜЫҢ Щ…ЩҒЫҢШҜ ШЁШ§ШҙШҜ. Ш¬Щ„ШіЩҮЫҢ Щ…Ш§ ШҜШұШЁШ§ШұЩҮЫҢ Ш§ШұШІ Ш§ШіШӘ Ъ©ЩҮ ЫҢЪ©ЫҢ Ш§ШІ Щ…ШіШ§ШҰЩ„ Щ…ЩҮЩ…Щҗ Щ…ШЁШӘЩ„Ш§ШЁЩҮ Ш¬Ш§Щ…Ш№ЩҮЫҢ Ш§Щ…ШұЩҲШІ Щ…Ш§ШіШӘ. ШҜШұ Ш§ЫҢЩҶ Щ…ЩҲШұШҜ ШЁШӯШ«ЩҮШ§ЫҢ ШІЫҢШ§ШҜЫҢ Щ…Ш·ШұШӯ Ш§ШіШӘШӣ Ш§ШёЩҮШ§ШұЩҶШёШұЩҮШ§ЫҢ ШІЫҢШ§ШҜЫҢ ШҜШұШЁШ§ШұЩҮЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ Щ…ЫҢШҙЩҲШҜШӣ Щ„Ъ©ЩҶ Ш¬Ш§ЫҢ Ш§ЫҢЩҶ ШЁШӯШ« Щ…Ш§ ШӘШ§ ШЁЩҮ ШӯШ§Щ„ Ш®Ш§Щ„ЫҢ ШЁЩҲШҜЩҮ Ш§ШіШӘ. Щ…ШӘШЈШіЩҒШ§ЩҶЩҮ ШҜЩҲШіШӘШ§ЩҶШҢ Щ…ШЁШ§ШӯШ« Ш№Щ„Щ…ЫҢ ШұШ§ – ЪҜШ§ЩҮЫҢ ШӯШӘЫҢ ШЁШҜЩҲЩҶ Ш§ЫҢЩҶ Ъ©ЩҮ Ш§Ш·Щ„Ш§Ш№ ШҜЩӮЫҢЩӮЫҢ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙЩҶШҜ Ъ©ЩҮ ШўЩҶЪҶЩҮ Щ…ЫҢЪҜЩҲЫҢЩҶШҜ ЪҶЩҮ ШӘШЁШ№Ш§ШӘ ЪҜШіШӘШұШҜЩҮШ§ЫҢ ШҜШ§ШұШҜ - Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢЪ©ЩҶЩҶШҜ.

ШҜШұ ШЁШӯШ« ЩҶШұШ®Щҗ Ш§ШұШІШҢ Щ…ШЁШӯШ« «Ш§ЩӮШӘШөШ§ШҜ ЩҶШұШ®Щҗ Ш§ШұШІ» Ш§ШҜШЁЫҢШ§ШӘ ШЁШіЫҢШ§Шұ ЪҜШіШӘШұШҜЩҮШ§ЫҢ ШҜШ§ШұШҜ. ШЁЩҮШ№ЩҶЩҲШ§ЩҶ ЩҶЩ…ЩҲЩҶЩҮ Щ…ЫҢШӘЩҲШ§ЩҶ ШЁЩҮ Ш§Щ„ЪҜЩҲЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜШұ ЩӮШ§Щ„ШЁ ШіЩҮ ЩҶШёШұЫҢЩҮЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲ ШіШ·Шӯ ЩӮЫҢЩ…ШӘЩҮШ§ЫҢ Ш№Щ…ЩҲЩ…ЫҢ ШҙШ§Щ…Щ„ 1.ЩҒШұШ¶ЫҢЩҮЫҢ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ1ШҢ 2. ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲ ЩҶШұШ® ШЁЩҮШұЩҮ (ЩҒШұШ¶ЫҢЩҮЫҢ ШЁШұШ§ШЁШұЫҢ ЩҶШұШ® ШЁЩҮШұЩҮЫҢ ЩҫЩҲШҙШҙЫҢ)2ШҢ ЩҲ ШәЫҢШұЩҫЩҲШҙШҙЫҢ3 ЩҲ 3. ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲ ШӘШұШ§ШІ ЩҫШұШҜШ§Ш®ШӘЩҮШ§ (Ш§Щ„ЪҜЩҲЩҮШ§ЫҢ ЩҫЩҲЩ„ЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ ШЁШ§ ЩӮЫҢЩ…ШӘЩҮШ§ЫҢ Щ…ШӘШәЫҢШұ)4 ЩҲ Ш«Ш§ШЁШӘ5Шӣ Ш§ШҙШ§ШұЩҮ Ъ©ШұШҜ. Ш§Щ…Ш§ Щ…ШіШҰЩҲЩ„ЫҢЩҶ ШҜЩҲЩ„ШӘЫҢ ЩҲ ШЁШұШ®ЫҢ Ш§ШІ ЩҶЩ…Ш§ЫҢЩҶШҜЪҜШ§ЩҶ Щ…ШӯШӘШұЩ… Щ…Ш¬Щ„Ші ШҜШұ Щ…ЩҲШ¶ЩҲШ№ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ ШЁЩҮ Щ…ЩҲШұШҜ «ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲ ШіШ·Шӯ ЩӮЫҢЩ…ШӘЩҮШ§ЫҢ Ш№Щ…ЩҲЩ…ЫҢ» Ш®ЫҢЩ„ЫҢ Ш§ШіШӘЩҶШ§ШҜ Щ…ЫҢЪ©ЩҶЩҶШҜШҢ ШЁЩҮ Ш§ЫҢЩҶ ШҙЪ©Щ„ Ъ©ЩҮ Щ…ЫҢЪҜЩҲЫҢЩҶШҜ Ъ©ЩҮ «Щ…Ш§ ШЁШұ Ш§ШіШ§Ші Щ…ШЁШ§ЩҶЫҢ Ш№Щ„Щ…ЫҢШҢ Щ…ШӘЩҶШ§ШіШЁ ШЁШ§ ЩҶШұШ® ШӘЩҲШұЩ… Ш®Ш§ШұШ¬ЫҢ ЩҲ ШҜШ§Ш®Щ„ЫҢШҢ ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ ШӘШ№ШҜЫҢЩ„ Щ…ЫҢЪ©ЩҶЫҢЩ…». ШҜШұ Ш¬Щ„ШіШ§ШӘ Щ…Ш®ШӘЩ„ЩҒ Ш§ЫҢЩҶ ШЁШӯШ« Щ…Ш·ШұШӯ Щ…ЫҢШҙЩҲШҜШӣ ШЁШұШ§ЫҢ ЩҶЩ…ЩҲЩҶЩҮ ЫҢЪ© ШІЩ…Ш§ЩҶЫҢ ШЁШ§ Ъ©Щ…ЫҢШіЫҢЩҲЩҶ Ш§ЩӮШӘШөШ§ШҜЫҢ Щ…Ш¬Щ„ШіШҢ ШҜШұ Ш¬Щ„ШіЩҮШ§ЫҢ ШЁШӯШ« ШҜШ§ШҙШӘЫҢЩ…Шӣ ШЁШ№ШҜ Ш§ШІ ШЁЫҢШ§ЩҶ Ш§ЫҢЩҶ ЩҶЪ©ШӘЩҮ Ъ©ЩҮ ШіЫҢШ§ШіШӘЪҜШІШ§ШұЫҢ ШҜЩҲЩ„ШӘ ШҜШұ Ш§ЩӮШӘШөШ§ШҜ ШЁШұ Ш§ШіШ§Ші Щ…ЩҶШ·ЩӮ Ш§ЩӮШӘШөШ§ШҜЫҢ Ш§ЩҶШ¬Ш§Щ… ЩҶЩ…ЫҢШҙЩҲШҜ ЩҲ Щ…ШұШҜЩ… ШӘШ§ЩҲШ§ЩҶ ЩҶШ§Ъ©Ш§ШұШ§ЫҢЫҢ ШіЫҢШ§ШіШӘЩҮШ§ЫҢ ШҜЩҲЩ„ШӘ ШұШ§ Щ…ЫҢЩҫШұШҜШ§ШІЩҶШҜШҢ ЩҫШұШіЫҢШҜЫҢЩ… «ШЁШұ ЪҶЩҮ Щ…ШЁЩҶШ§ЫҢЫҢ ЩҶШұШ® ШұШ§ ШҜШұ ШЁШ§ШІШ§Шұ Ш«Ш§ЩҶЩҲЫҢЩҮ 7 ЩҮШІШ§Шұ ШӘЩҲЩ…Ш§ЩҶ ШҜШұ ЩҶШёШұ ЪҜШұЩҒШӘЫҢШҜШҹ» ЩҶЩҮШ§ЫҢШӘШ§ЩӢ Ш¬ЩҲШ§ШЁ ШҜШ§ШҜЩҶШҜ: «ШӯШұЩҒЩҮШ§ЫҢЫҢ Ъ©ЩҮ Щ…ЫҢШІЩҶЫҢШҜ Ш№Щ„Щ…ЫҢ ЩҶЫҢШіШӘ ЩҲ ЩҫЩҲЩҫЩҲЩ„ЫҢШіШӘЫҢ Ш§ШіШӘШӣ Ш§ЩӮШӘШөШ§ШҜ Щ…ЩҶШ·ЩӮ ЩҲ Щ…ШЁЩҶШ§ ЩҲ ЪҶЩҮШ§ШұЪҶЩҲШЁЫҢ ШҜШ§ШұШҜ ЩҲ Щ…ШЁЩҶШ§ЫҢ Ш§ЫҢЩҶ ШӘШөЩ…ЫҢЩ… ЩҮЩ… «Ш§Ш®ШӘЩ„Ш§ЩҒ ЩҶШұШ® ШӘЩҲШұЩ… ШҜШ§Ш®Щ„ЫҢ ЩҲ ШӘЩҲШұЩ… Ш®Ш§ШұШ¬ЫҢ» Ш§ШіШӘ ЩҲ Щ…Ш§ ШЁШұ Ш§ЫҢЩҶ Щ…ШЁЩҶШ§ Ш§ЫҢЩҶ Ъ©Ш§Шұ ШұШ§ Ъ©ШұШҜЫҢЩ….» ШәЫҢШұ Ш§ШІ Щ…Ш¬Щ„ШіШҢ Ш§Щ„ШўЩҶ ШӘЩӮШұЫҢШЁШ§ЩӢ ШӘЩ…Ш§Щ… ШҜЩҲЩ„ШӘ ШЁШұШ§ШіШ§Ші Ш§ЫҢЩҶ Щ…ШЁЩҶШ§ Щ…ЩҲШ¶ЩҲШ№ ШұШ§ Щ…Ш·ШұШӯ Щ…ЫҢЪ©ЩҶЩҶШҜШҢ ЩҲ Щ…ЫҢЪҜЩҲЫҢЩҶШҜ Ш§Ш®ШӘЩ„Ш§ЩҒ ЩҶШұШ® ШӘЩҲШұЩ… ШҜШ§Ш®Щ„ЫҢ ЩҲ ШӘЩҲШұЩ… Ш®Ш§ШұШ¬ЫҢ Щ…ШЁЩҶШ§ЫҢ Щ…ШӯШ§ШіШЁЩҮЫҢ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ Ш§ШіШӘ. ЪҶЩҲЩҶ Ш§ЫҢЩҶ Ш§ШҜШЁЫҢШ§ШӘ Щ…ШұШіЩҲЩ… ШҙШҜЩҮ Ш§ШіШӘ ЩҲ ШўЩӮШ§ЫҢШ§ЩҶ Щ…ШіШҰЩҲЩ„ ЩҮЩ… ШЁЩҮ ШўЩҶ Ш§ШіШӘЩҶШ§ШҜ Щ…ЫҢЪ©ЩҶЩҶШҜШҢ Щ„Ш§ШІЩ… Ш§ШіШӘ Ш§ЫҢЩҶ Щ…ЩҲШ¶ЩҲШ№ ШЁШ§ ШҜЩӮШӘ Щ…ЩҲШұШҜ ШЁШұШұШіЫҢ ЩӮШұШ§Шұ ЪҜЫҢШұШҜ.

ШөЩҒШӯЩҮЫҢ Ъ©Щ„ ЩҫШұЩҲЩҶШҜЩҮЫҢ «ШЁШ§Ш¬Щҗ ШЁШ§Ш¬ЩҮ» Ш§ЫҢЩҶШ¬Ш§ ШҜШұ ШҜШіШӘШұШі Ш§ШіШӘ

ШҜШұ Ш§ЫҢЩҶ Ш¬Щ„ШіЩҮ Ш¶Щ…ЩҶ Ш§ШҙШ§ШұЩҮЫҢ Щ…Ш®ШӘШөШұ ШЁЩҮ Ш§Щ„ЪҜЩҲЩҮШ§ЫҢ ЩҶШёШұЫҢ Щ…Ш®ШӘЩ„ЩҒ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІШҢ ШЁШ§ ШӘЪ©ЫҢЩҮ Ш®Ш§Шө ШЁШұ Ш§Щ„ЪҜЩҲЫҢ ШіШ·Шӯ ЩӮЫҢЩ…ШӘЩҮШ§ЫҢ Ш№Щ…ЩҲЩ…ЫҢ (ЫҢШ§ ЩҮЩ…Ш§ЩҶ ЩҒШұШ¶ЫҢЩҮЫҢ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ PPP)ШҢ Щ…ШӯШҜЩҲШҜЫҢШӘЩҮШ§ ЩҲ Щ…ЩҒШұЩҲШ¶Ш§ШӘ ЩҒШұШ¶ЫҢЩҮЫҢ «ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ» ЩҲ Щ…ЫҢШІШ§ЩҶ Ш§ЩҶШ·ШЁШ§ЩӮ ШўЩҶ ШЁШ§ ШҙШұШ§ЫҢШ· Ш§ЩӮШӘШөШ§ШҜ Ш§ЫҢШұШ§ЩҶ ШЁШӯШ« Щ…ЫҢШҙЩҲШҜ.

Щ…ШұЩҲЫҢ ШЁШұ Ш§Щ„ЪҜЩҲЩҮШ§ЫҢ ЩҶШёШұЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ

ЩҮШұЪҶЩҮ ШұЩҲЫҢ Щ…ЩҶШ·ЩӮ ШӘШҰЩҲШұЫҢЩҮШ§ЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲ Щ…ЩҒШұЩҲШ¶Ш§ШӘ ШўЩҶЩҮШ§ Щ…ШіЩ„Ш·ШӘШұ ШҙЩҲЫҢЩ…ШҢ ШЁЩҮШӘШұ Щ…ЫҢШӘЩҲШ§ЩҶЫҢЩ… Щ…ЫҢШІШ§ЩҶ Ш§ШіШӘЩҒШ§ШҜЩҮ ЩҲ Ш§ЩҶШ·ШЁШ§ЩӮ ШўЩҶЩҮШ§ ШұШ§ ШЁШ§ ШҙШұШ§ЫҢШ· Ш®Ш§Шө Ш§ЩӮШӘШөШ§ШҜ Ш§ЫҢШұШ§ЩҶ ШұШ§ ШӘШӯЩ„ЫҢЩ„ Ъ©ЩҶЫҢЩ…. ЪҶЩҶШ§ЩҶЪҶЩҮ Ш№ЩҶЩҲШ§ЩҶ ШҙШҜШҢ Щ…Ш§ ШҜШұ ШЁШӯШ« ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІШҢ ШіЩҮ ЪҜШұЩҲЩҮ Ш§Щ„ЪҜЩҲ ШҜШ§ШұЫҢЩ…:

- ШҜШіШӘЩҮЫҢ Ш§ЩҲЩ„ШҢ ЩҶШёШұЫҢЩҮЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲ ШіШ·Шӯ ЩӮЫҢЩ…ШӘЩҮШ§ЫҢ Ш№Щ…ЩҲЩ…ЫҢ (ЩҒШұШ¶ЫҢЩҮЫҢ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ PPP) Ш§ШіШӘШӣ Ъ©ЩҮ ЩҮЩ…ЫҢЩҶ ШЁШӯШ«ЫҢ Ш§ШіШӘ Ъ©ЩҮ Ш§ЫҢЩҶ ШўЩӮШ§ЫҢШ§ЩҶ Щ…Ш·ШұШӯ Щ…ЫҢЪ©ЩҶЩҶШҜШӣ ШЁШӯШ« ЩӮЫҢЩ…ШӘЩҮШ§ ЩҲ ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіШӘ. ЫҢШ№ЩҶЫҢ ШўЩҶЪҶЩҮ ШЁШұШ§ЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ Щ…ШЁЩҶШ§ ЩӮШұШ§Шұ Щ…ЫҢЪҜЫҢШұШҜШҢ «ШіШ·Шӯ Ш№Щ…ЩҲЩ…ЫҢ ЩӮЫҢЩ…ШӘЩҮШ§» Ш§ШіШӘ. Ш§ЫҢЩҶ Щ…ШҜЩ„ШҢ ШӘШӯШӘ Ш№ЩҶЩҲШ§ЩҶ «ЩҶШёШұЫҢЩҮЫҢ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ» Щ…Ш·ШұШӯ Щ…ЫҢШҙЩҲШҜ.

- ШҜШіШӘЩҮЫҢ ШҜЩҲЩ…ШҢ ЩҶШёШұЫҢЩҮЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲ ЩҶШұШ® ШЁЩҮШұЩҮ (ЩҒШұШ¶ЫҢЩҮЫҢ ШЁШұШ§ШЁШұЫҢ ЩҶШұШ® ШЁЩҮШұЩҮЫҢ ЩҫЩҲШҙШҙЫҢ (CIP) ЩҲ ШәЫҢШұЩҫЩҲШҙШҙЫҢ ( UIP)) Ш§ШіШӘ. ШЁШұ Щ…ШЁЩҶШ§ЫҢ Ш§ЫҢЩҶ ЩҶШёШұЫҢЩҮШҢ Ш№Ш§Щ…Щ„ Ш§ШөЩ„ЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ Ш§Ш®ШӘЩ„Ш§ЩҒ ЩҶШұШ® ШЁЩҮШұЩҮ ШҜШұ ШҜЩҲ Ъ©ШҙЩҲШұ Ш§ШіШӘ.

- ШҜШіШӘЩҮЫҢ ШіЩҲЩ…ШҢ Ш§Щ„ЪҜЩҲЩҮШ§ЫҢ ЩҫЩҲЩ„ЫҢ6 Ш§ШіШӘ. ШҜШұ ШұЩҲШҙ ЩҫЩҲЩ„ЫҢШҢ Ш№ШұШ¶ЩҮЫҢ ЩҫЩҲЩ„ ЩҲ ШӘЩӮШ§Ш¶Ш§ЫҢ ЩҫЩҲЩ„ ЩҮШұ Ъ©ШҙЩҲШұШҢ ШӘШ№ЫҢЫҢЩҶЪ©ЩҶЩҶШҜЩҮЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіШӘ. ШЁШұ Ш§ЫҢЩҶ Ш§ШіШ§Ші Ш§ЩӮШӘШөШ§ШҜЫҢ Ъ©ЩҮ ШӯШ¬Щ… ЩҫЩҲЩ„Шҙ ШЁШ§Щ„Ш§ШӘШұ Щ…ЫҢШұЩҲШҜ Ш§ШұШІШҙ ЩҫЩҲЩ„Шҙ Ъ©Ш§ЩҮШҙ Щ…ЫҢЫҢШ§ШЁШҜ ЩҲ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ7 ШўЩҶ Ъ©ШҙЩҲШұ ЩҮЩ… ШЁШ§Щ„Ш§ШӘШұ Щ…ЫҢШұЩҲШҜШӣ ШҜШұ Ш§ЫҢЩҶ ШҙШұШ§ЫҢШ· ЩҒШұШ¶ ШЁШұ Ш§ЫҢЩҶ Ш§ШіШӘ Ъ©ЩҮ ШӯШіШ§ШЁ ШіШұЩ…Ш§ЫҢЩҮ ШЁШ§ШІ Ш§ШіШӘ ЩҲ ШҙЩ…Ш§ ШЁЩҮШұШ§ШӯШӘЫҢ Щ…ЫҢШӘЩҲШ§ЩҶЫҢШҜ ШіШұЩ…Ш§ЫҢЩҮ ШұШ§ ШЁЩҮ ШҜШ§Ш®Щ„ ЫҢШ§ Ш®Ш§ШұШ¬ Щ…ЩҶШӘЩӮЩ„ Ъ©ЩҶЫҢШҜ. Ш§ЫҢЩҶ ШұЩҲШҙ ШЁЩҮ ШұЩҲШҙ «ШӘШұШ§ШІ Щ…ЩҲШ¬ЩҲШҜЫҢ ШҜШ§ШұШ§ЫҢЫҢЩҮШ§»8 ЩҶЫҢШІ ШҙЩҮШұШӘ ШҜШ§ШұШҜ. ШЁШұ Ш§ЫҢЩҶ Ш§ШіШ§ШіШҢ ЩҶШұШ®Щҗ Ш§ШұШІ ШЁШұ Ш§ШіШ§Ші Щ…Ш¬Щ…ЩҲШ№ЩҮЫҢ ШҜШ§ШұШ§ЫҢЫҢЩҮШ§ЫҢЫҢ Ъ©ЩҮ ШЁЫҢЩҶ ШҜЩҲ Ъ©ШҙЩҲШұ ШұШҜ ЩҲ ШЁШҜЩ„ ШҙШҜЩҮ ЩҶЫҢШІ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢШҙЩҲШҜШҢ ЫҢШ№ЩҶЫҢ ШӘЩ…Ш§ЫҢЩ„ ШЁЩҮ Ш®ШұЫҢШҜ ШҜШ§ШұШ§ЫҢЫҢЩҮШ§ЫҢ Ш®Ш§ШұШ¬ЫҢШҢ ШӘЩӮШ§Ш¶Ш§ ШЁШұШ§ЫҢ Ш§ШұШІ ШұШ§ ШҙЪ©Щ„ Щ…ЫҢШҜЩҮШҜ. Ш®Ш§ШұШ¬ЫҢЩҮШ§ ЩҮЩ… ШӘЩ…Ш§ЫҢЩ„ ШҜШ§ШұЩҶШҜ ШЁШұШ§ЫҢ ШҜШ§ШұШ§ЫҢЫҢЩҮШ§ЫҢ Щ…Ш§ ШӘЩӮШ§Ш¶Ш§ Ъ©ЩҶЩҶШҜ Ъ©ЩҮ Ш§ЫҢЩҶ ШӘЩӮШ§Ш¶Ш§ ШЁШұШ§ЫҢ ЩҫЩҲЩ„ Щ…Щ„ЫҢ Щ…Ш§ ШұШ§ ШұЩӮЩ… Щ…ЫҢШІЩҶШҜ ЩҲ ЩҶШұШ®Щҗ Ш§ШұШІ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢШҙЩҲШҜ. Ш§ЫҢЩҶ Ш¬ШұЫҢШ§ЩҶ ШіЩҲЩ…ШҢ ШҜШұ Ъ©ШҙЩҲШұ Щ…Ш§ ЩҒШ№Щ„Ш§ЩӢ Ш¬Ш§ ЩҶЫҢЩҒШӘШ§ШҜЩҮ ЩҲ Ш®ЫҢЩ„ЫҢ ШЁЩҮ Ш°ЩҮЩҶ ЩҮЩ… ЩҶЩ…ЫҢЩҶШҙЫҢЩҶШҜ.

ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ШұЩҲШҙЩҮШ§ЫҢ Щ…ШӘЩҒШ§ЩҲШӘЫҢ ШЁШұШ§ЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲШ¬ЩҲШҜ ШҜШ§ШұШҜ. Ш§ЫҢЩҶ Ъ©ЩҮ ЩҒЩӮШ· ШЁШӯШ« ШҙЩҲШҜ Ъ©ЩҮ «ШЁШ§ЫҢШҜ Щ…Ш§ШЁЩҮШӘЩҒШ§ЩҲШӘ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜШ§Ш®Щ„ЫҢ ЩҲ Ш®Ш§ШұШ¬ЫҢ Щ…ШЁЩҶШ§ ЩӮШұШ§Шұ ЪҜЫҢШұШҜШӣ» Ш®ШЁШҢ Ш§ЫҢЩҶ ЫҢЪ© ШұЩҲШҙ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ Ъ©ЩҶШ§Шұ ШұЩҲШҙЩҮШ§ЫҢ ШҜЫҢЪҜШұ ЩҲШ¬ЩҲШҜ ШҜШ§ШұШҜ. ШіШұШ§Шә Щ…ШҜЩ„ «ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ» ШЁШұЩҲЫҢЩ… Ъ©ЩҮ ШЁЫҢШҙШӘШұ Щ…Ш·ШұШӯ Щ…ЫҢШҙЩҲШҜШӣ Ш§ЪҜШұЪҶЩҮ Ш§ЫҢЩҶШ¬Ш§ ЩҮЩ…ЩҮ Ш§ЩӮШӘШөШ§ШҜШҜШ§ЩҶ ЩҮШіШӘЫҢШҜШӣ Щ…ЫҢШҜШ§ЩҶЫҢШҜ Ъ©ЩҮ ЫҢЪ© ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіЩ…ЫҢ9 ЩҲ ЫҢЪ© ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲШ§ЩӮШ№ЫҢ10 ЩҲ ЫҢЪ© ЩҶШұШ®Щҗ Ш§ШұШІ Щ…ШӨШ«Шұ11 ШҜШ§ШұЫҢЩ…Шӣ Ш§ЫҢЩҶ ШіЩҮ ШЁШ§ ЩҮЩ… Щ…ШӘЩҒШ§ЩҲШӘ Ш§ШіШӘ ЩҲ ЫҢЪ©ЫҢ ЩҶЫҢШіШӘЩҶШҜ. ШЁШ№Ш¶Ш§ЩӢ ЩҮШұ ШіЩҮ ШұШ§ ЫҢЪ© ЪҜЩҲЩҶЩҮ ШҜШұ ЩҶШёШұ Щ…ЫҢЪҜЫҢШұЩҶШҜ ЩҲ Щ…ЫҢЪҜЩҲЫҢЩҶШҜ Щ…Ш«Щ„Ш§ЩӢ ЩҶШұШ® ЩҲШ§ЩӮШ№ЫҢ ШҜЩ„Ш§Шұ ШЁШұШ§ЫҢ Ш§ЩӮШӘШөШ§ШҜ Ш§ЫҢШұШ§ЩҶ 7 ЩҮШІШ§Шұ ШӘЩҲЩ…Ш§ЩҶ Ш§ШіШӘШҢ ШҜШұ ШӯШ§Щ„ЫҢ Ъ©ЩҮ Ш§ЫҢЩҶ ЩҶШұШ® Ш§ШіЩ…ЫҢ Ш§ШіШӘ. ЩҶШёШұЫҢЩҮЫҢ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ Ш§ШІ ШҜЩҲ Щ…ЩҶШёШұ «Ъ©ЩҺШіЩҗЩ„ЫҢ»12 ЩҲ «ШіШ§Щ…ЩҲЩ„ШіЩҲЩҶ» Щ…Ш·ШұШӯ ШҙШҜЩҮ Ш§ШіШӘ:

Ш§Щ„ЩҒ) Ш§ШІ Щ…ЩҶШёШұ Ъ©ШіЩ„ЫҢ

ШЁШұ Ш§ЫҢЩҶ Щ…ШЁЩҶШ§ШҢ ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіЩ…ЫҢ Ш§ШІ ЩҶШіШЁШӘ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ШҜЩҲ Ъ©ШҙЩҲШұ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢШҙЩҲШҜ. ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіЩ…ЫҢ (S) Ш§ШІ ЩҒШұЩ…ЩҲЩ„ ШІЫҢШұ ШЁЩҮШҜШіШӘ Щ…ЫҢШўЫҢШҜ.

S = (1/p*) / (1/p)

Ъ©ЩҮ ШҜШұ ШўЩҶ:

(1/p) : ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ЩҫЩҲЩ„ ШҜШ§Ш®Щ„ЫҢ

(1/p*) : ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ЩҫЩҲЩ„ Ш®Ш§ШұШ¬ЫҢ

ШЁШұ Ш§ШіШ§Ші Ш§ЫҢЩҶ ЩҶШёШұЫҢЩҮШҢ Ш§ЪҜШұ Щ…Ш«Щ„Ш§ЩӢ ШіШ·Шӯ ЩӮЫҢЩ…ШӘ Ш®Ш§ШұШ¬ЫҢ Щ…ШіШ§ЩҲЫҢ 2 ЩҲ ЩӮЫҢЩ…ШӘ ШҜШ§Ш®Щ„ЫҢ 4 ШЁШ§ШҙШҜШҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ЩҫЩҲЩ„ Ш®Ш§ШұШ¬ЫҢ ЫҢЪ©ШҜЩҲЩ… ЩҲ ШҜШ§Ш®Щ„ЫҢ ЫҢЪ©ЪҶЩҮШ§ШұЩ… Ш®ЩҲШ§ЩҮШҜ ШЁЩҲШҜШӣ ЩҶШіШЁШӘ Ш§ЫҢЩҶЩҮШ§ ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ Щ…ШҙШ®Шө Щ…ЫҢЪ©ЩҶШҜШӣ ЫҢШ№ЩҶЫҢ Щ…ШҙШ®Шө Щ…ЫҢШҙЩҲШҜ Ъ©ЩҮ ШҜШұ ШЁШұШ§ШЁШұ ЩҮШұ ШҜЩ„Ш§Шұ ШЁШ§ЫҢШҜ ЪҶЩҶШҜ ШұЫҢШ§Щ„ ЩҫШұШҜШ§Ш®ШӘ Ъ©ЩҶЫҢЩ…. ЫҢЪ© ШЁШӯШ«ЫҢ Ъ©ЩҮ Ш§ЫҢЩҶШ¬Ш§ Щ…Ш·ШұШӯ Щ…ЫҢШҙЩҲШҜ Ш§ЫҢЩҶ Ш§ШіШӘ Ъ©ЩҮ ШЁЩҮШ¬Ш§ЫҢ p ЪҶЩҮ ШЁЪҜШ°Ш§ШұЫҢЩ…Шҹ «ШіШ·Шӯ Ш№Щ…ЩҲЩ…ЫҢ ЩӮЫҢЩ…ШӘЩҮШ§» ШұШ§ ШЁЪҜШ°Ш§ШұЫҢЩ…Шҹ «ШҙШ§Ш®Шө ЩӮЫҢЩ…ШӘ Щ…ШөШұЩҒЪ©ЩҶЩҶШҜЩҮ»13 ШұШ§ ШЁЪҜШ°Ш§ШұЫҢЩ…Шҹ Щ…Ш№Щ…ЩҲЩ„Ш§ЩӢ ШҜШұ Ш§ЫҢЩҶ ЩҶШёШұЫҢЩҮ Ш§ШІ CPI Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢШҙЩҲШҜ.

Ш§ЫҢЩҶ ШіШ§ШҜЩҮШӘШұЫҢЩҶ ЩҶЩҲШ№ Щ…ШӯШ§ШіШЁЩҮЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіШӘ. ШўЫҢШ§ Щ…Ш§ ЩҮЩ… ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ Ш§ШІ Ш§ЫҢЩҶ ШұЩҲШҙ ШҜШұ Ъ©ШҙЩҲШұЩ…Ш§ЩҶ Щ…ШӯШ§ШіШЁЩҮ Ъ©ЩҶЫҢЩ…Шҹ ШҜШұ ШҜЩҶЫҢШ§ ЪҶШ·ЩҲШұ Щ…ШӯШ§ШіШЁЩҮ Щ…ЫҢШҙЩҲШҜШҹ ШўЫҢШ§ ШўЩҶЩҮШ§ ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ Ш§ШІ Ш§ЫҢЩҶ ШұЩҲШҙ Щ…ШӯШ§ШіШЁЩҮ Щ…ЫҢЪ©ЩҶЩҶШҜШҹ Ш§Щ„ШЁШӘЩҮ Ъ©ЩҮ Ш®ЫҢШұ. ЩҫШі Ш§ЫҢЩҶ ЩҒШұЩ…ЩҲЩ„ ШұШ§ ШЁШ§ ЪҶЩҮ ЩҮШҜЩҒЫҢ ШЁЫҢШ§ЩҶ Щ…ЫҢЪ©ЩҶЩҶШҜШҹ ШЁШ§ЫҢШҜ ШӘЩҲШ¬ЩҮ Ъ©ЩҶЫҢЩ… Ъ©ЩҮ Ш§ЫҢЩҶ Щ…ШҜЩ„ ЫҢЪ© Щ…ШЁШ§ЩҶЫҢ ШҜЩӮЫҢЩӮЫҢ ШҜШ§ШұШҜ. ШҙЩ…Ш§ Ш§ЪҜШұ ЩҒШұЩ…ЩҲЩ„ ШЁШ§Щ„Ш§ ШұШ§ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙЫҢШҜ ЩҲ Ш§ЪҜШұ Ш§ШІ Ш§ЫҢЩҶ ШұШ§ШЁШ·ЩҮ Щ„ЪҜШ§ШұЫҢШӘЩ… ШЁЪҜЫҢШұЫҢШҜ:

log S = log p – log p* (1)

ЩҲ Ш§ЪҜШұ Ш§ШІ Ш§ЫҢЩҶ ШұШ§ШЁШ·ЩҮ ЩҶШіШЁШӘ ШЁЩҮ ШІЩ…Ш§ЩҶ Щ…ШҙШӘЩӮ ШЁЪҜЫҢШұЫҢШҜШҢ Ш®ЩҲШ§ЩҮЫҢЩ… ШҜШ§ШҙШӘ:

б№ = б№— - б№—* (2)

(ЫҢШ№ЩҶЫҢ ЩҶШұШ® ШұШҙШҜ ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіЩ…ЫҢШҢ ШЁШұШ§ШЁШұ Ш§ШіШӘ ШЁШ§ ШӘЩҲШұЩ… ШҜШ§Ш®Щ„ЫҢ Щ…ЩҶЩҮШ§ЫҢ ШӘЩҲШұЩ… Ш®Ш§ШұШ¬ЫҢ)

ЩҫШі Ш§ЫҢЩҶ ШЁШӯШ«ЫҢ Ъ©ЩҮ ЪҜЩҒШӘЩҮ Щ…ЫҢШҙЩҲШҜ «ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ Щ…ШӘЩҶШ§ШіШЁ ШЁШ§ ШӘЩҲШұЩ… ШҜШ§Ш®Щ„ЫҢ ЩҲ Ш®Ш§ШұШ¬ЫҢ ШӘШ№ШҜЫҢЩ„ Ъ©ЩҶЫҢЩ… (Ш§ШІ ШұШ§ШЁШ·ЩҮЫҢ 2) Ш§ШІ Ш§ЫҢЩҶШ¬Ш§ Щ…ЫҢШўЫҢШҜШӣ Ш§Щ„ШЁШӘЩҮ Ш®ЩҲШҜ Ш§ЫҢЩҶ ЩҶШұШ® Ш§ШіЩ…ЫҢШҢ ШЁШ§ Ш§ЫҢЩҶ ШҙШұШ· ШЁШұЩӮШұШ§Шұ Ш§ШіШӘ Ъ©ЩҮ Щ…Ш§ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲШ§ЩӮШ№ЫҢ ШұШ§ Ш«Ш§ШЁШӘ ЩҒШұШ¶ Щ…ЫҢЪ©ЩҶЫҢЩ…. ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲШ§ЩӮШ№ЫҢ ЪҶЫҢШіШӘШҹ Ш§ЪҜШұ Щ…ЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲШ§ЩӮШ№ЫҢ ШұШ§ ШЁШ§ Q ЩҶШҙШ§ЩҶ ШЁШҜЩҮЩ…:

(3)

(3)

ШЁШ§ ЪҜШұЩҒШӘЩҶ Щ„ЪҜШ§ШұЫҢШӘЩ… Ш§ШІ ШұШ§ШЁШ·ЩҮ (3) ШҜШ§ШұЫҢЩ…:

(4) q(=LnQ) ≡ s(=LnS) + p∗(=LnP) − p(=LnP*)

ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲШ§ЩӮШ№ЫҢШҢ ШҜШұЩҲШ§ЩӮШ№ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ЩҫЩҲЩ„14 Ъ©ШҙЩҲШұ ШұШ§ ШҜШұ ШЁШұШ§ШЁШұ ЩҫЩҲЩ„ Ш®Ш§ШұШ¬ЫҢ ЩҶШҙШ§ЩҶ Щ…ЫҢШҜЩҮШҜ. ЩҲЩӮШӘЫҢ ШҙЩ…Ш§ ЩҒШұЩ…ЩҲЩ„ (2) ШұШ§ Щ…ЫҢЩҶЩҲЫҢШіЫҢШҜШҢ ЩҒШұШ¶ Щ…ЫҢЪ©ЩҶЫҢШҜ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҲШ§ЩӮШ№ЫҢ Ш«Ш§ШЁШӘ ШҙШҜЩҮ Ш§ШіШӘ (ЫҢШ№ЩҶЫҢ Q=1 ЩҒШұШ¶ ШҙШҜЩҮ Ш§ШіШӘ ЩҲ ШҜШұ ЩҶШӘЫҢШ¬ЩҮ S.P* = P). Ш§ЫҢЩҶ ШҙШұШ§ЫҢШ· ШұШ§ «ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ» Щ…ЫҢЪҜЩҲЫҢЩҶШҜШӣ ЫҢШ№ЩҶЫҢ ЩӮШҜШұШӘ ЩҫЩҲЩ„ Щ…Ш§ ШЁШ§ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ЩҫЩҲЩ„ Ш®Ш§ШұШ¬ЫҢ ЫҢЪ©ЫҢ Ш§ШіШӘ. ШЁШ№ШҜ ШЁШ§ Ш§ЫҢЩҶ ЩҒШұШ¶ЩҮШ§ ЩҲ ШЁШ§ Ш§ЫҢЩҶ Щ…ШӯШ§ШіШЁШ§ШӘШҢ Ш§ЫҢЩҶ ШұШ§ШЁШ·ЩҮШ§ЫҢ Ъ©ЩҮ ШЁШұШ®ЫҢ Ш§ЩҒШұШ§ШҜ ШЁЩҮ ШўЩҶ Ш§ШіШӘЩҶШ§ШҜ Щ…ЫҢЪ©ЩҶЩҶШҜШҢ ШЁЩҮШҜШіШӘ Щ…ЫҢШўЫҢШҜ.

ШҜШ§Щ…ЩҶЩҮЫҢ Ъ©Ш§ШұШЁШұШҜ Ш§ЫҢЩҶ ШӘШҰЩҲШұЫҢЩҮШ§ ШҜШұ Щ…ШӘЩҲЩҶ Ш№Щ„Щ…ЫҢ

ШҜШұ ЩҫЪҳЩҲЩҮШҙЩҮШ§ЫҢ Ш№Щ„Щ…ЫҢ ЩҲ Щ…ШӘЩҲЩҶ Ш№Щ„Щ…ЫҢ Ш§ШІ Ш§ЫҢЩҶ ЩҶШёШұЫҢЩҮЩҮШ§ ШЁШұШ§ЫҢ ШӘШӯЩ„ЫҢЩ„ ШұЩҒШӘШ§Шұ ЩҶШұШ®Щҗ Ш§ШұШІШҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢШҙЩҲШҜШҢ Ш§Щ…Ш§ ШӘЩҲШ¬ЩҮ ШЁЩҮ Ш§ЫҢЩҶ ЩҶЪ©ШӘЩҮ Щ„Ш§ШІЩ… Ш§ШіШӘ Ъ©ЩҮ ШҙШұШ· Ш§ЩҲЩ„ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ Ш§ЫҢЩҶ ЩҒШұЩ…ЩҲЩ„ЩҮШ§ ЩҲШ¬ЩҲШҜ ЫҢЪ© «ШЁШ§ШІШ§Шұ Ш§ШұШІЫҢ Щ…ЩҶШіШ¬Щ…» Ш§ШіШӘ. ШЁЩҮ ШЁЫҢШ§ЩҶ ШҜЫҢЪҜШұШҢ ШЁШ§ШІШ§Шұ Ш§ШұШІ Щ…ЩҶШіШ¬Щ…ЫҢ ЩҲШ¬ЩҲШҜ ШҜШ§ШұШҜ ШЁШ§ «ЩҶШұШ®Щҗ Ш§ШұШІШҙЩҶШ§ЩҲШұ»15 ЩҲ ШҜШұ Ш§ЫҢЩҶ ШЁШіШӘШұШҢ ШӘШҰЩҲШұЫҢЩҮШ§ЫҢ ШЁШ§Щ„Ш§ ШЁШұШ§ЫҢ «ШӘШӯЩ„ЫҢЩ„ ШұЩҒШӘШ§Шұ ЩҶШұШ®Щҗ Ш§ШұШІ» ЩҲ «Щ…ШҜЩ„ Ъ©ШұШҜЩҶ» ШўЩҶЩҮШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢШҙЩҲШҜ. ЩҮЫҢЪҶЪҜШ§ЩҮ Ш§ШІ Ш§ЫҢЩҶ ШӘШҰЩҲШұЫҢЩҮШ§ ШЁШұШ§ЫҢ «Щ…ШӯШ§ШіШЁЩҮЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ» - Ъ©ЩҮ Щ…ШЁЩҶШ§ЫҢ Ш№Щ…Щ„Ъ©ШұШҜЩҮШ§ЫҢ Ш§ЩӮШӘШөШ§ШҜ ЩӮШұШ§Шұ ЪҜЫҢШұШҜ - Ш§ШіШӘЩҒШ§ШҜЩҮ ЩҶЩ…ЫҢШҙЩҲШҜ. Щ…ЫҢШҜШ§ЩҶЫҢШҜ Ъ©ЩҮ ШҜЩҶЫҢШ§ Ш§ШІ ШіШ§Щ„ 1970 ЩҲШ§ШұШҜ «ЩҶШёШ§Щ… Ш§ШұШІ ШҙЩҶШ§ЩҲШұ» ШҙШҜ ЩҲ Щ…ШӘШ№Ш§ЩӮШЁ Ш§ЫҢЩҶ ШҙШұШ§ЫҢШ·ШҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІЩҮШ§ ШҜШұ ШЁШ§ШІШ§Шұ Щ…ЩҒЩҮЩҲЩ… ЩҫЫҢШҜШ§ Ъ©ШұШҜ. Ш®ЫҢЩ„ЫҢ Щ…ЩҮЩ… Ш§ШіШӘ Ъ©ЩҮ ШӘЩҲШ¬ЩҮ Ъ©ЩҶЫҢШҜ Ш§ЫҢЩҶ ЩҒШұЩ…ЩҲЩ„ЩҮШ§ ЩҲ ШЁШӯШ«ЩҮШ§ ШҜШұ ЪҶЩҮ ЩҒШ¶Ш§ЫҢЫҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢШҙЩҲШҜ. ЩҫЫҢШҙ Ш§ШІ 1970 Ш§ШұШІЩҮШ§ ШЁШ§ ШҜЩ„Ш§Шұ ЩҲ Ш·Щ„Ш§ ЩҶШіШЁШӘ Ш«Ш§ШЁШӘ ШҜШ§ШҙШӘ ЩҲ Ш§ШіШ§ШіШ§ЩӢ ШӘШҰЩҲШұЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ ЩҶШҜШ§ШҙШӘЫҢЩ…Шӣ ЪҶЩҲЩҶ «ЩҶШёШ§Щ… Ш§ШұШІ Ш«Ш§ШЁШӘ»16 ШЁШұ Ш§ШіШ§Ші Щ…Ш№Ш§ЩҮШҜЩҮЫҢ «ШЁШұШӘЩҶ ЩҲЩҲШҜШІ»17 ШӯШ§Ъ©Щ… ШЁЩҲШҜ. ШҜШұ ЩҶШёШ§Щ… Ш§ШұШІ Ш«Ш§ШЁШӘШҢ ЩҶШіШЁШӘ ШҜЩ„Ш§Шұ ШЁШ§ Ш·Щ„Ш§ ЫҢЪ© ЩҶШіШЁШӘ Ш«Ш§ШЁШӘ ШЁЩҲШҜШҢ ЩҫШҙШӘЩҲШ§ЩҶЩҮЫҢ ЩҫЩҲЩ„ЩҮШ§ ЩҮЩ… Ш·Щ„Ш§ ШЁЩҲШҜ ЩҲ ЩӮШ§ШЁЩ„ЫҢШӘ ШӘШЁШҜЫҢЩ„ ШҜШ§ШҙШӘ. ШҜШұ ЩӮШ§ЩҶЩҲЩҶ ЩҫЩҲЩ„ЫҢ ЩҲ ШЁШ§ЩҶЪ©ЫҢ Ъ©ШҙЩҲШұЩ…Ш§ЩҶ Ъ©ЩҮ ШіШ§Щ„ 1351 ЩҶЩҲШҙШӘЩҮ ШҙШҜ ЩҲ Ш§Щ„ШЁШӘЩҮ ШҜШұ ШіШ§Щ„ 1358 Ш§ШөЩ„Ш§ШӯШ§ШӘЫҢ ШЁШұ ШўЩҶ Ш§Ш№Щ…Ш§Щ„ ШҙШҜ - ЩҲ Ш§Щ„ШўЩҶ ЩҮЩ… ШөШ§ШҜЩӮ Ш§ШіШӘ - Ш§ЩҲЩ„ЫҢЩҶ Ш¬Щ…Щ„ЩҮШ§ЫҢ Ъ©ЩҮ ШўЩҲШұШҜЩҮ Ш§ЫҢЩҶ Ш§ШіШӘ Ъ©ЩҮ «п»ӯпәҚпәЈпәӘ пӯҳп»®п»қ пәҚп»іпә®пәҚп»Ҙ ШұЫҢШ§Щ„ Ш§ШіШӘ ЩҲ ЩҮШұ пәӯп»іпәҺп»қ Щ…Ш№Ш§ШҜЩ„ ЫҢЪ©ШөШҜ ЩҲ ЩҮШҙШӘ ЩҮШІШ§Шұ ЩҲ ЩҫЩҶШ¬Ш§ЩҮ ЩҲ ЩҫЩҶШ¬ ШҜЩҮ Щ…ЫҢЩ„ЫҢЩҲЩҶЫҢЩ… 0.0108055 ЪҜШұЩ… Ш·Щ„Ш§ЫҢ Ш®Ш§Щ„Шө Ш§ШіШӘ.» ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ЪҶЩҲЩҶ ШұЩҲШ§ШЁШ· ЩҫЩҲЩ„ЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ЩҲ ШҜЩ„Ш§Шұ ШЁШ§ Ш·Щ„Ш§ШҢ Ш«Ш§ШЁШӘ ШЁЩҲШҜШҢ ШұШ§ШЁШ·ЩҮЫҢ Ш§ШұШІ Ъ©ШҙЩҲШұЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ЩҶЫҢШІ Ш®ЫҢЩ„ЫҢ ШұЩҲШҙЩҶ ШӘШ№ШұЫҢЩҒ Щ…ЫҢШҙШҜ. Щ„Ш§ШІЩ… ШЁЩҮ Ш°Ъ©Шұ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ ШЁЩҶШҜ "ШҜ "Щ…Ш§ШҜЩҮ ЫҢЪ© Ш§ЫҢЩҶ ЩӮШ§ЩҶЩҲЩҶ ШўЩ…ШҜЩҮ Ш§ШіШӘ:

«пә© - пә‘пә®пәҚпә‘пә®ЫҢ пӯҳп»®Щ„ЩҮШ§ЫҢ пә§пәҺпәӯпәҹЫҢ ﻧпәҙпә’пә– пә‘ЩҖп»Ә пәӯп»іЩҖпәҺп»қШҢ п»ӯ ﻧЩҖпә®пәҘ пә§пә®п»іЩҖпәӘ п»ӯ п»“ЩҖпә®п»ӯпәө пәҚпәӯпәҜ пәҚпәҜ п»ғЩҖпә®п»‘ пә‘пәҺﻧЩҖп®Ҹ п»Јпә®п®җЩҖпә°ЫҢ пәҹп»ӨﻬﻮпәӯЫҢ пәҚпәіп»јЩ…ЫҢ пәҚп»іпә®пәҚп»ҘШҢ пә‘пәҺ пәӯп»ӢпәҺп»іпә– пә—п»ҢﻬпәӘпәҚпә• п®җпәёп»®пәӯ пә©пәӯ п»Јп»ҳпәҺпә‘п»һ ШөЩҶШҜЩҲЩӮ ШЁЫҢЩҶ Ш§Щ„Щ…Щ„Щ„ЫҢ ЩҫЩҲЩ„ п»ЈпәӨпәҺпәіЩҖпә’п»Ә п»ӯ пә—п»Ңп»ҙп»ҙп»Ұ Щ…ЫҢпә·п»®пә©.»

ШЁЩҮ Ш№ШЁШ§ШұШӘ ШҜЫҢЪҜШұ ШҜШұ ЩӮШ§ЩҶЩҲЩҶ ЩҮЩ… ШӘШ№ЫҢЫҢЩҶ ЩҲ ЩҮЩ… Щ…ШӯШ§ШіШЁЩҮЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ ШЁЩҮ ШЁШ§ЩҶЪ© Щ…ШұЪ©ШІЫҢ - ЩҲ ЩҶЩҮ ШЁШ§ШІШ§Шұ Ш§ШұШІ - ШіЩҫШұШҜЩҮ ШҙШҜЩҮ Ш§ШіШӘ. Щ…Ш«Щ„Ш§ЩӢ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ 7 ЫҢШ§ 8 ШӘЩҲЩ…Ш§ЩҶЫҢ ШұЫҢШ§Щ„ Щ…Ш§ ШЁШ§ ШҜЩ„Ш§Шұ - Ъ©ЩҮ Ш§ЩҲШ§ЫҢЩ„ Ш§ЩҶЩӮЩ„Ш§ШЁ ШҜШ§ШҙШӘЫҢЩ… ЩҲ ЩӮШЁЩ„ Ш§ШІ Ш§ЩҶЩӮЩ„Ш§ШЁ ЩҮЩ… ЩҮЩ…ЫҢЩҶ ШӯШҜЩҲШҜ ШЁЩҲШҜ - Ш§ШІ ШұЩҲШ§ШЁШ· ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ Ш§ЫҢЩҶЪҶЩҶЫҢЩҶ ШЁЩҮШҜШіШӘ ШўЩ…ШҜЩҮ ШЁЩҲШҜШӣ ЪҶЩҲЩҶ Ш·Щ„Ш§ШҢ Щ…ШЁЩҶШ§ ЩҲ ЩҫШҙШӘЩҲШ§ЩҶЩҮЫҢ Ш§ШіЪ©ЩҶШ§Ші ШЁЩҲШҜ. Ш§Щ„ШўЩҶ ЩҮЩ… ЩҫШҙШӘЩҲШ§ЩҶЩҮЫҢ Ш§ШіЪ©ЩҶШ§ШіШҢ ШҙШ§Щ…Щ„ 1. Ш·Щ„Ш§ ЩҲ 2. Ш§ШұШІ ЩҲ 3. ШіЩҮШ§Щ… Щ…Ш§ ШҜШұ ШөЩҶШҜЩҲЩӮЩҮШ§ ЩҲ Щ…ШӨШіШіШ§ШӘ ШЁЫҢЩҶШ§Щ„Щ…Щ„Щ„ЫҢ ЩҲ ЩҲШ«ЫҢЩӮЩҮЫҢ ШҜЩҲЩ„ШӘ ШЁЩҮ Ш¬ЩҲШ§ЩҮШұШ§ШӘ Щ…ЩҲШІЩҮЫҢ Щ…Щ„ЫҢ Ш§ШіШӘШӣ Ш§Щ…Ш§ Ш§ШІ Щ…ЩӮШҜШ§Шұ ЩҶЩӮШҜЫҢЩҶЪҜЫҢ Ъ©ЩҮ ШҜШ§ШұЫҢЩ…ШҢ ЩҒЩӮШ· Ш§ШіЪ©ЩҶШ§Ші ЩҫШҙШӘЩҲШ§ЩҶЩҮ ШҜШ§ШұШҜ. ШіЩҫШұШҜЩҮЩҮШ§ЫҢ ШҜЫҢШҜШ§ШұЫҢ ЩҲ Щ…ШҜШӘШҜШ§Шұ Ш§ШөЩ„Ш§ЩӢ ЪҶЩҶЫҢЩҶ ЩҫШҙШӘЩҲШ§ЩҶЩҮШ§ЫҢ ЩҶШҜШ§ШұЩҶШҜ. Ш§ШІ ШіШ§Щ„ 1970 ШЁЩҮ ШЁШ№ШҜ ЩҶШұШ® ШҙЩҶШ§ЩҲШұ Ш§ШұШІ ШӯШ§Ъ©Щ… ШҙШҜШӣ ШЁЩҮ Ш§ЫҢЩҶ Щ…Ш№ЩҶШ§ Ъ©ЩҮ ШЁШ§ШІШ§ШұЫҢ ШЁШұШ§ЫҢ Ш§ШұШІ ШЁЩҮЩҲШ¬ЩҲШҜ ШўЩ…ШҜ ЩҲ Ш№ШұШ¶ЩҮ ЩҲ ШӘЩӮШ§Ш¶Ш§ЫҢ Ш§ШұШІШҢ ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ ШҜШұ ШҜЩҶЫҢШ§ (Ш№Щ…ШҜШӘШ§ЩӢ ШҜШұ Ъ©ШҙЩҲШұЩҮШ§ЫҢ ШөЩҶШ№ШӘЫҢ) ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢЪ©ШұШҜ. ЩҫШі ЫҢЪ© ЩҶЪ©ШӘЩҮЫҢ Щ…ЩҮЩ… Ш§ЫҢЩҶЪ©ЩҮ ШЁШұШ§ЫҢ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІШҢ Щ…Ш§ ШЁШ§ ЫҢЪ© ЩҶЩҮШ§ШҜЫҢ ШҜШұ Ш§ЩӮШӘШөШ§ШҜ ШҜЩҶЫҢШ§ ЩҲ Ъ©ШҙЩҲШұЩҮШ§ЫҢ ШөЩҶШ№ШӘЫҢ ЩҫЫҢШҙШұЩҒШӘЩҮ Щ…ЩҲШ§Ш¬ЩҮ ЩҮШіШӘЫҢЩ… Ъ©ЩҮ ШЁЩҮ «ШЁШ§ШІШ§Шұ Ш§ШұШІ»18 Щ…ЩҲШіЩҲЩ… Ш§ШіШӘ ЩҲ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜШұ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢШҙЩҲШҜ.

Ш§ЫҢЩҶ ШӘШҰЩҲШұЫҢ ШЁЩҮШҜЩҶШЁШ§Щ„ «ШӘЩҲШ¶ЫҢШӯ ШұЩҒШӘШ§Шұ ЩҶШұШ®Щҗ Ш§ШұШІ» Ш§ШіШӘ ЩҶЩҮ «ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ»

ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ЪҶЩҶШ§ЩҶЪҶЩҮ Ш§ШҙШ§ШұЩҮ ШҙШҜШҢ Ш§ЫҢЩҶ ШӘШҰЩҲШұЫҢ ШўЩ…ШҜЩҮ ШӘШ§ ШЁЪҜЩҲЫҢШҜ «ЩҶЩҲШіШ§ЩҶШ§ШӘЫҢ Ъ©ЩҮ ШҜШұ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ Ш§ШӘЩҒШ§ЩӮ Щ…ЫҢШ§ЩҒШӘШҜ ШЁШұ ЪҶЩҮ ЩӮШ§Ш№ШҜЩҮШ§ЫҢ ШұЩҒШӘШ§Шұ Щ…ЫҢЪ©ЩҶШҜ.» ШҜШұ ЩҲШ§ЩӮШ№ ЩҫШҜЫҢШҜЩҮЫҢ Ъ©ШҙЩҒ ЩӮЩҲШ§Ш№ШҜ ШұЩҒШӘШ§ШұЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜШұ ШЁШ§ШІШ§ШұШҢ Ш§ЫҢЩҶ ШӘШҰЩҲШұЫҢЩҮШ§ ШұШ§ ШҙЪ©Щ„ ШҜШ§ШҜЩҮ Ш§ШіШӘШӣ ЩҶЩҮ ШЁШ§ЫҢШҜЩҮШ§ ЩҲ ЩҶШЁШ§ЫҢШҜЩҮШ§! Ш§ЩӮШӘШөШ§ШҜ ЩҶШұШ®Щҗ Ш§ШұШІ19 ЩҒЩӮШ· ШҜЩҶШЁШ§Щ„ Ъ©ШҙЩҒ ЩӮЩҲШ§Ш№ШҜ ШұЩҒШӘШ§ШұЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіШӘШӣ ШЁЩҶШ§ШЁШұШ§ЫҢЩҶШҢ ШӘШҰЩҲШұЫҢ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ЩҶЩ…ЫҢЪҜЩҲЫҢШҜ Ъ©ЩҮ «ШЁШ§ЫҢШҜ ЩҶШұШ®Щҗ Ш§ШұШІ Ш®ЩҲШҜ ШұШ§ Ш§ЫҢЩҶЪҜЩҲЩҶЩҮ Щ…ШӯШ§ШіШЁЩҮ Ъ©ЩҶЫҢШҜ»ШҢ ШЁЩ„Ъ©ЩҮ Щ…ЫҢЪҜЩҲЫҢШҜ «Ш§ЪҜШұ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜШұ ШЁШ§ШІШ§Шұ ЩҶЩҲШіШ§ЩҶ Щ…ЫҢЪ©ЩҶШҜШҢ Ш§ЫҢЩҶ Ш§Щ„ЪҜЩҲ Щ…ЫҢШӘЩҲШ§ЩҶШҜ ЩӮШ§Ш№ШҜЩҮШ§ЫҢ ШЁШұШ§ЫҢ ШӘЩҲШ¶ЫҢШӯ Ш§ЫҢЩҶ ЩҶЩҲШіШ§ЩҶШ§ШӘ ШЁШ§ШҙШҜ.» ЩҮШұЪҜШІ ШЁЩҮ Ъ©ШҙЩҲШұЩҮШ§ ШҜЫҢЪ©ШӘЩҮ ЩҶЩ…ЫҢЪ©ЩҶШҜ Ъ©ЩҮ ШЁШ§ЫҢШҜ ЩҶШұШ®Щҗ Ш§ШұШІ Ш®ЩҲШҜ ШұШ§ Ш§ЫҢЩҶЪҜЩҲЩҶЩҮ Щ…ШӯШ§ШіШЁЩҮ Ъ©ЩҶШҜ.

ШҜЩӮШӘ Ъ©ЩҶЫҢШҜ Ъ©ЩҮ Ш§ЫҢЩҶ ШӘШҰЩҲШұЫҢШҢ ЪҶЩҮ Щ…ШЁЩҶШ§ЫҢЫҢ ШҜШ§ШұШҜ ЩҲ Ш§ШІ Ъ©Ш¬Ш§ Щ…ЫҢШўЫҢШҜ ЩҲ ШҜШұ ЪҶЩҮ ЩҒШ¶Ш§ЫҢЫҢ ЩҲ ЪҶЩҮ ЩӮШ§Щ„ШЁЫҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢШҙЩҲШҜ. ШҜЩҲШіШӘШ§ЩҶ ШіЫҢШ§ШіШӘЪҜШІШ§Шұ Щ…Ш§ Щ…ЫҢЪҜЩҲЫҢЩҶШҜ «ЩҶШұШ®Щҗ Ш§ШұШІ ШЁШұ Ш§ШіШ§Ші Щ…Ш§ШЁЩҮШ§Щ„ШӘЩҒШ§ЩҲШӘ ШӘЩҲШұЩ… ШҜШ§Ш®Щ„ЫҢ ЩҲ Ш®Ш§ШұШ¬ЫҢ ШӘШ№ЫҢЫҢЩҶ ШҙЩҲШҜ» ЩҲ Щ…ШҜШ№ЫҢ ЩҮШіШӘЩҶШҜ Ш§ЫҢЩҶ Щ…ШЁЩҶШ§ЫҢ Ш№Щ„Щ…ЫҢ ШҜШ§ШұШҜ. ЩҫШ§ШіШ® Ш§ЫҢЩҶ Ш§ШіШӘ Ъ©ЩҮ ШЁШЁЫҢЩҶЫҢЩ… Ш§ЫҢЩҶ Щ…Ш§ШЁЩҮШ§Щ„ШӘЩҒШ§ЩҲШӘ Ш§ШІ Ъ©Ш¬Ш§ ШўЩ…ШҜЩҮШҢ ЪҶЩҮ Щ…ШЁЩҶШ§ЫҢЫҢ ШҜШ§ШұШҜ ЩҲ ЪҶЩҮ Щ…ЫҢШ®ЩҲШ§ЩҮШҜ ШЁЫҢШ§ЩҶ Ъ©ЩҶШҜ. ЩҶЩ…ЫҢШҜШ§ЩҶЩ… Ш§ЫҢЩҶ ШўЩӮШ§ЫҢШ§ЩҶ Ш§ЫҢЩҶ Щ…ШЁШ§ШӯШ« ШЁШҜЩҲЩҶ Щ…ШЁЩҶШ§ ШұШ§ Ш§ШІ Ъ©Ш¬Ш§ Щ…ЫҢШўЩҲШұЩҶШҜ! ШЁШ№ШҜ ЩҮЩ… Щ…ЫҢЪҜЩҲЫҢЩҶШҜ Ш§ЫҢЩҶ Ш№Щ„Щ…ЫҢ Ш§ШіШӘ! Ъ©Ш¬Ш§ЫҢ Щ…ШЁШ§ШӯШ«ШӘШ§ЩҶ Ш№Щ„Щ…ЫҢ Ш§ШіШӘШҹ ШӯШ§Щ„Ш§ Щ…ЫҢШЁЫҢЩҶЫҢЩ… ШҜШұ Щ…ШӘЩҲЩҶ Ш№Щ„Щ…ЫҢ Ш·ЩҲШұ ШҜЫҢЪҜШұЫҢ ШЁШӯШ« Щ…ЫҢЪ©ЩҶШҜШӣ Ш§ЫҢЩҶ Щ…Ш№ЫҢШ§ШұЩҮШ§ЫҢШӘШ§ЩҶ ШұШ§ Ш§ШІ Ъ©Ш¬Ш§ ШўЩҲШұШҜЫҢШҜШҹ

ШӘШҰЩҲШұЫҢЩҫШұШҜШ§ШІ Ш§ЫҢЩҶ Щ…ШҜЩ„ Щ…ЫҢЪҜЩҲЫҢШҜ ЫҢЪ© ШЁШ§ШІШ§ШұЫҢ ЩҲШ¬ЩҲШҜ ШҜШ§ШұШҜ ЩҲ ЩҶЩҲШіШ§ЩҶЫҢ Ш§ШӘЩҒШ§ЩӮ Щ…ЫҢШ§ЩҒШӘШҜШҢ ЩҲ ШЁШ№ШҜ Щ…ЫҢЪҜЩҲЫҢШҜ Щ…ШҜЩ„ЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒЫҢ ШҜШ§ШұЫҢЩ… ЩҲ Щ…ЫҢЪҜЩҲЫҢШҜ Ш§ЫҢЩҶ Ш§ЩҶШӯШұШ§ЩҒ (ШӘЩҲШұЩ… ШҜШ§Ш®Щ„ЫҢ Щ…ЩҶЩҮШ§ЫҢ ШӘЩҲШұЩ… Ш®Ш§ШұШ¬ЫҢ) ШҙШ§ЫҢШҜ ШЁШӘЩҲШ§ЩҶШҜ «Ш§Щ„ЪҜЩҲЫҢЫҢ ШЁШұШ§ЫҢ ШӘЩҲШ¶ЫҢШӯ ЩҶЩҲШіШ§ЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ» ШЁШ§ШҙШҜШӣ Ъ©ЩҮ Ш§Щ„ШЁШӘЩҮ ЩҮЩ…ЫҢЩҶ ЩҮЩ… ШұЫҢШ¬Ъ©ШӘ20 Щ…ЫҢШҙЩҲШҜ.

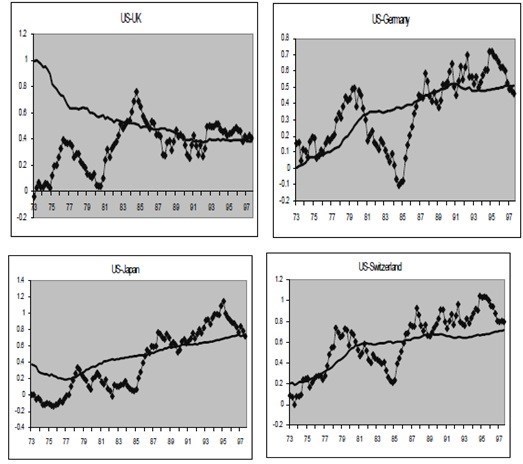

ЩҶЩ…ЩҲШҜШ§ШұЩҮШ§ЫҢ ШІЫҢШұ ШЁШұШ§ШЁШұЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ ШўЩ…ШұЫҢЪ©Ш§ ЩҲ Ъ©ШҙЩҲШұЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ШұШ§ ЩҶШҙШ§ЩҶ Щ…ЫҢШҜЩҮШҜ.21

Ш®Ш·ЩҲШ· ШөШ§ЩҒШҢ ШұЩҲЩҶШҜЫҢ Ш§ШіШӘ Ъ©ЩҮ Ш§ШІ Ш§Ш®ШӘЩ„Ш§ЩҒ ШӘЩҲШұЩ… ШҜШ§Ш®Щ„ЫҢ ЩҲ Ш®Ш§ШұШ¬ЫҢ (ШЁШұ Ш§ШіШ§Ші CPI) ШЁЩҮШҜШіШӘ ШўЩ…ШҜЩҮ Ш§ШіШӘ. Ш®Ш·ЩҲШ· Щ…ШұШЁШ№ШҜШ§Шұ ЩҮЩ… ШұЩҲЩҶШҜ ШӘШәЫҢЫҢШұ ЩҶШұШ®Щҗ Ш§ШұШІ Щ…ШӯЩӮЩӮ ШҙШҜЩҮ ШҜШұ ШЁШ§ШІШ§Шұ Ш§ШіШӘ. Ъ©ШӘШ§ШЁШҢ ШҜШұ ЩҶЩҮШ§ЫҢШӘ ШЁШ§ ШўШІЩ…ЩҲЩҶЩҮШ§ЫҢЫҢ Ъ©ЩҮ Ш§ЩҶШ¬Ш§Щ… Щ…ЫҢШҜЩҮШҜ ШЁЩҮ Ш§ЫҢЩҶ ЩҶШӘЫҢШ¬ЩҮ Щ…ЫҢШұШіШҜ Ъ©ЩҮ «Ш§ЫҢЩҶ ШӘШҰЩҲШұЫҢ (ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ) Ъ©ЩҮ Щ…ЫҢЪҜЩҲЫҢШҜ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜШұ ШЁШ§ШІШ§ШұШҢ Ш§ШІ ЩӮШ§Ш№ШҜЩҮЫҢ ШӘЩҒШ§ЩҲШӘ ЩӮЫҢЩ…ШӘ ШҜШ§Ш®Щ„ЫҢ ЩҲ Ш®Ш§ШұШ¬ЫҢ ШӘШЁШ№ЫҢШӘ Щ…ЫҢЪ©ЩҶШҜШҢ ШҜШұ Ъ©ЩҲШӘШ§ЩҮ Щ…ШҜШӘ ЩҫШ°ЫҢШұЩҒШӘЩҮ ЩҶЩ…ЫҢШҙЩҲШҜШҢ ЩҲ Ш§ШІ Ш§ЫҢЩҶ ЩӮШ§Ш№ШҜЩҮ ШӘШЁШ№ЫҢШӘ ЩҶЩ…ЫҢЪ©ЩҶШҜ - ШӯШҜШ§ЩӮЩ„ ШҜШұ Ъ©ЩҲШӘШ§ЩҮЩ…ШҜШӘ Ъ©ЩҮ Щ…ЫҢШЁЫҢЩҶЫҢШҜ ШӘШЁШ№ЫҢШӘ ЩҶЩ…ЫҢЪ©ЩҶШҜ.»

ЫҢЪ©ЫҢ Ш§ШІ ШӯШ¶Ш§Шұ: ШЁЩҮ ЩҶШёШұ Щ…ЫҢШұШіШҜ ЩҒШ§ШөЩ„ЩҮЫҢ ЩҶЩ…ЩҲШҜШ§ШұЩҮШ§ Ш®ЫҢЩ„ЫҢ Ъ©Щ… Ш§ШіШӘШӣ ШҜШұШіШӘ Ш§ШіШӘШҹ

ШЁШЁЫҢЩҶЫҢШҜШӣ ЩҲЩӮШӘЫҢ Ш§Щ„ЪҜЩҲ Щ…ЫҢШҜЩҮЫҢШҜ ШЁШ§ЫҢШҜ ШЁШӘЩҲШ§ЩҶШҜ ШӘЩ…Ш§Щ… Ш§ЫҢЩҶ ЩҶЩҲШіШ§ЩҶШ§ШӘ ШұШ§ ШӘЩҲШ¶ЫҢШӯ ШҜЩҮШҜ. Ш§ЫҢЩҶ ШұЩҲЩҶШҜ (Ш§ШҙШ§ШұЩҮ ШЁЩҮ Ш®Ш·ЩҲШ· Щ…ШұШЁШ№ШҜШ§Шұ) ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜШұ ШЁШ§ШІШ§Шұ Ш§ШіШӘШӣ ШҜШұШөШҜЩҮШ§ЫҢ ШӘШәЫҢЫҢШұ Ш§ШіШӘШӣ ЩҶШұШ® ЩҶЫҢШіШӘ. Ш§ЫҢЩҶ ЩҶЩҲШіШ§ЩҶШ§ШӘ ЫҢЪ©Ш¬Ш§ ШұЩҲЫҢ 8 ШҜШұШөШҜ ШўЩ…ШҜЩҮ ЩҲ ЫҢЪ©Ш¬Ш§ ШұЩҲЫҢ 3 ШҜШұШөШҜ ШўЩ…ШҜЩҮ Ш§ШіШӘШӣ ЫҢЪ© Ш¬Ш§ЩҮШ§ЫҢЫҢ Ш§ЩҶШӯШұШ§ЩҒ ШЁШІШұЪҜ Щ…ЫҢШҙЩҲШҜШӣ ШҜШұ Щ…ЩӮШ·Ш№ЫҢ ЩҶШІШҜЫҢЪ©ШӘШұ Щ…ЫҢШҙЩҲШҜ ЩҲ ШҜШұ Щ…ЩӮШ·Ш№ ШҜЫҢЪҜШұ ЩҒШ§ШөЩ„ЩҮ Щ…ЫҢЪҜЫҢШұШҜШӣ ЩҫШі Ш§ЫҢЩҶ ЩӮШ§Ш№ШҜЩҮ ЩҶЩ…ЫҢШӘЩҲШ§ЩҶШҜ Ш§ЫҢЩҶ ШұЩҲЩҶШҜ ШұШ§ ШӘЩҲШ¶ЫҢШӯ ШҜЩҮШҜ. Ш§Щ„ШЁШӘЩҮ ШЁЩҮЩ„ШӯШ§Шё ШўЩ…Ш§ШұЫҢ ЩҒШұШ¶ЫҢЩҮЫҢ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ШҜШұ Ш§ЫҢЩҶ Щ…ЩҲШ§ШұШҜ ШӘШЈЫҢЫҢШҜ ЩҶШҙШҜЩҮ Ш§ШіШӘШӣ ЫҢШ№ЩҶЫҢ ШЁЩҮЩ„ШӯШ§Шё ШўЩ…Ш§ШұЫҢ ЩҲ Ш№Щ„Щ…ЫҢ ЩӮШ§ШЁЩ„ ЩӮШЁЩҲЩ„ ЩҶЫҢШіШӘШӣ ЪҶЩҶШ§ЩҶЪҶЩҮ ШЁЩҮ ЩҒШұШ¶ ШӘШЈЫҢЫҢШҜ ЩҮЩ… Щ…ЫҢШҙШҜ Щ…ЫҢЪҜЩҒШӘ «ШўЩҶЪҶЩҮ ШҜШұ ШЁШ§ШІШ§Шұ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢШҙЩҲШҜ Ш§ШІ Ш§ЫҢЩҶ ЩӮШ§Ш№ШҜЩҮ ШӘШЁШ№ЫҢШӘ Щ…ЫҢЪ©ЩҶШҜ»Шӣ ШЁЩҮ Ш№ШЁШ§ШұШӘ ШҜЫҢЪҜШұШҢ ШҜШұ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІШҢ ШЁШ§ШІШ§Шұ Щ…ШЁЩҶШ§ШіШӘ ЩҲ ЩҶЩҮ ЩҶШёШұЫҢЩҮЫҢ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ. ЪҜШұЪҶЩҮ Ш§ШІ Ш§ЫҢЩҶ ЩҶШёШұЫҢЩҮ Ъ©ЩҮ ШҜШұ ЩҲШ§ЩӮШ№ ЩҶЩҲШ№ЫҢ ШҙШ§Ш®Шө Ш§ЩӮШӘШөШ§ШҜЫҢ Ш§ШіЩҖШӘ ШҜШұ ШіШ§ШІЩ…Ш§ЩҶЩҮШ§ЫҢ ШЁЫҢЩҶШ§Щ„Щ…Щ„Щ„ЫҢ - ЩҮЩ…ЪҶЩҖЩҲЩҶ ШіЩҖШ§ШІЩ…Ш§ЩҶ Щ…Щ„ЩҖЩ„ШҢ ШЁШ§ЩҶЩҖЪ© Ш¬ЩҮЩҖШ§ЩҶЫҢ ЩҲ ШөЩҖЩҶШҜЩҲЩӮ ШЁЩҖЫҢЩҶШ§Щ„Щ…Щ„Щ„ЩҖЫҢ ЩҫЩҖЩҲЩ„ - Ш¬ЩҮЩҖШӘ ШұШӘШЁЩҮШЁЩҶШҜЫҢ ЩҲ Щ…ЩӮШ§ЫҢШіЩҮЫҢ ШҜШұШўЩ…ШҜ ШіШұШ§ЩҶЩҮ ЩҲ ШӘЩҲЩ„ЫҢШҜ ЩҶШ§Ш®ЩҖШ§Щ„Шө ШҜШ§Ш®Щ„ЩҖЫҢ Ъ©ЩҖШҙЩҲШұЩҮШ§ШҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢШҙЩҲШҜ.

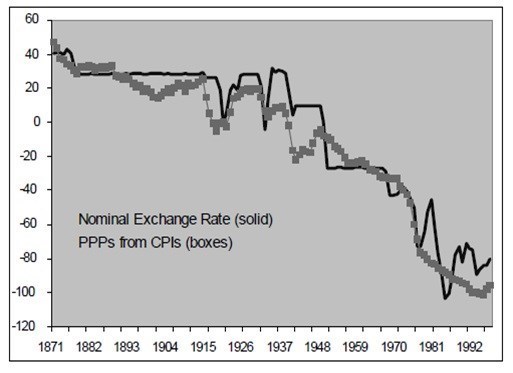

ЩҶЩ…ЩҲШҜШ§Шұ ШІЫҢШұ ШұЩҲЩҶШҜ ШЁЩ„ЩҶШҜЩ…ШҜШӘ ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ ШўЩ…ШұЫҢЪ©Ш§ ЩҲ Ш§ЩҶЪҜЩ„ШіШӘШ§ЩҶ ШұШ§ ШҜШұ ЩҒШ§ШөЩ„ЩҮЫҢ ШіШ§Щ„ЩҮШ§ЫҢ 1997-1871 Щ…ЫҢЩ„Ш§ШҜЫҢ ЩҶШҙШ§ЩҶ Щ…ЫҢШҜЩҮШҜ. Ш§ЪҜШұ ШҜЩӮШӘ Ъ©ЩҶЫҢШҜ ШҙЩҲШ§ЩҮШҜ ШӘШ¬ШұШЁЫҢ ЩҶШҙШ§ЩҶ Щ…ЫҢШҜЩҮШҜ Ш§ЫҢЩҶ ЩҶШёШұЫҢЩҮ ШҜШұ ШЁЩ„ЩҶШҜЩ…ШҜШӘ ШұШҜ ЩҶЩ…ЫҢШҙЩҲШҜ.

ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ Щ…Щ„Ш§ШӯШёЩҮ Щ…ЫҢЩҒШұЩ…Ш§ЫҢЫҢШҜ Ъ©ЩҮ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®Щҗ Ш§ШұШІ ЫҢЪ© ШіШ§Ш®ШӘШ§Шұ ЩҲ Щ…ШЁЩҶШ§ЫҢЫҢ ШҜШ§ШұШҜШӣ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜШұ ШўЩҶ Щ…ШЁЩҶШ§ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢШҙЩҲШҜШҢ ЩҲ Ш§ЩӮШӘШөШ§ШҜ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜЩҶШЁШ§Щ„ ШӘШ№ЫҢЫҢЩҶ ЩӮШ§Ш№ШҜЩҮЫҢ ШұЩҒШӘШ§ШұЫҢ ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіШӘШӣ ЩҶЩҮ Ш§ЫҢЩҶЪ©ЩҮ ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ ШӘШ№ЫҢЫҢЩҶ Ъ©ЩҶЩҶШҜ ЩҲ Щ…Ш§ЩҶЩҶШҜ Щ…Ш§ ШЁЪҜЩҲЫҢЩҶШҜ «ШӘЩҲШұЩ… ШҜШ§Ш®Щ„ЫҢ Щ…Ш§ Ш§ЫҢЩҶЩӮШҜШұ Ш§ШіШӘ ЩҲ ШӘЩҲШұЩ… Ш®Ш§ШұШ¬ЫҢ ШўЩҶЩӮШҜШұШӣ Ш§ШІ ЩҮЩ… Ъ©Щ… Ъ©ЩҶЫҢЩ… ЩҲ ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ ШӘШ№ЫҢЫҢЩҶ Ъ©ЩҶЫҢЩ….» ЩҒЩ„Ш§ЩҶ Щ…ШіШҰЩҲЩ„ Щ…Ш§ШҢ ЩҮЩ…ЫҢЩҶШ·ЩҲШұ ШЁШұ Ш§ШіШ§Ші ШҙЩҶЫҢШҜЩҮЩҮШ§ЫҢШҙ Щ…ЫҢЪҜЩҲЫҢШҜ «ЩҶШұШ®Щҗ Ш§ШұШІ 7 ЩҮШІШ§Шұ ШӘЩҲЩ…Ш§ЩҶ ШҙЩҲШҜ». ШҜШұ Ъ©ШҙЩҲШұЩҮШ§ЫҢ ШЁШ§ ШіШ§Ш®ШӘШ§Шұ ШЁШ§ШІШ§Шұ Ш§ШұШІЫҢ Щ…ЩҶШіШ¬Щ…ШҢ ЩҮЫҢЪҶЪ©Ші ШЁШұШ§ЫҢ Ъ©ШҙЩҒ ЩҶШұШ®Щҗ Ш§ШұШІ Ш®ЩҲШҜ Ш§ШІ Ш§ЫҢЩҶ Щ…ШҜЩ„ЩҮШ§ Ш§ЫҢЩҶШ·ЩҲШұ Ш§ШіШӘЩҒШ§ШҜЩҮ ЩҶЩ…ЫҢЪ©ЩҶШҜШӣ ШўЩҶЩҮШ§ ЫҢЪ© ШЁШ§ШІШ§Шұ Ш§ШұШІЫҢ ШҜШ§ШұЩҶШҜШҢ ЫҢЪ© ЩҶШұШ®ЫҢ ШҜШ§ШұЩҶШҜ ЩҲ Щ…ШҙЪ©Щ„ «ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ®» ЩҶШҜШ§ШұЩҶШҜШӣ Ш§ЫҢЩҶ Щ…Ш§ЫҢЫҢЩ… Ъ©ЩҮ Щ…ШҙЪ©Щ„ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® ШҜШ§ШұЫҢЩ…. Щ…Ш§ ШҜШұЩҲШ§ЩӮШ№ Щ…ЫҢШ®ЩҲШ§ЩҮЫҢЩ… Ш§ШІ Ш§ЫҢЩҶ ЩҒШұЩ…ЩҲЩ„ ШЁШұШ§ЫҢ Щ…ШӯШ§ШіШЁЩҮЫҢ ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Ъ©ЩҶЫҢЩ… ШҜШұ ШӯШ§Щ„ЫҢ Ъ©ЩҮ Ш§ЫҢЩҶ Щ…ШҜЩ„ ЩӮШ§ШЁЩ„ЫҢШӘ Ш§ШіШӘЩҒШ§ШҜЩҮ ШЁШұШ§ЫҢ Щ…ШӯШ§ШіШЁЩҮ ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ ЩҶШҜШ§ШұШҜ. ШўЩҶЪҶЩҮ Ъ©ЩҮ ШҜШұ Ш§ШҜШЁЫҢШ§ШӘ Ш№Щ„Щ…ЫҢ Ш§ШІ ШўЩҶ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢШҙЩҲШҜ Ш§ЫҢЩҶ Ш§ШіШӘ Ъ©ЩҮ Ш§ШІ Ш§ЫҢЩҶ ЩҒШұЩ…ЩҲЩ„ ШЁШұШ§ЫҢ «ШӘЩҲШ¶ЫҢШӯ ЩҲ ШӘШҙШұЫҢШӯ ЩҶЩҲШіШ§ЩҶШ§ШӘ ШЁШ§ШІШ§Шұ» Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢЪ©ЩҶШҜ.

ЫҢЪ©ЫҢ Ш§ШІ ШӯШ¶Ш§Шұ: Ш§ЪҜШұ ШЁШ§ШІШ§Шұ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙЫҢЩ… Щ…ЫҢШӘЩҲШ§ЩҶЫҢЩ… ЩҶШұШ®Щҗ Ш§ШұШІ ШұШ§ ШӘШ№ЫҢЫҢЩҶ Ъ©ЩҶЫҢЩ…Шҹ

ШЁЩ„ЩҮШӣ Ш§ЪҜШұ Щ…Ш§ ШІЫҢШұШіШ§Ш®ШӘ ШЁШ§ШІШ§Шұ Ъ©Ш§Щ…Щ„ЫҢ ШҜШ§ШҙШӘЫҢЩ…ШҢ ЩҶШұШ®Щҗ Ш§ШұШІ ШҜШұ ШўЩҶ ШЁШ§ШІШ§Шұ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢШҙШҜ ЩҲ ШіЩҫШі ШЁЩҮШҜЩҶШЁШ§Щ„ Ъ©Ш§ЩҮШҙ ЩҶЩҲШіШ§ЩҶШ§ШӘ ЩҶШұШ®Щҗ Ш§ШұШІ ШЁЩҲШҜЫҢЩ…. ШўЩҶЩҲЩӮШӘ Щ…ЫҢШҙЩҲШҜ ЪҜЩҒШӘ ШЁШ§ЫҢШҜ ЩӮШ§Щ„ШЁЫҢ ШұШ§ Ъ©ЩҮ Щ…ЫҢШӘЩҲШ§ЩҶШҜ Ш§ЫҢЩҶ ШҙШұШ§ЫҢШ· ШұШ§ ШӘЩҲШ¶ЫҢШӯ ШҜЩҮШҜШҢ ШӘШҰЩҲШұЫҢЩҫШұШҜШ§ШІЫҢ Ъ©ЩҶЫҢЩ…. ЩӮШ§Щ„ШЁЫҢ Ъ©ЩҮ Щ…ЫҢШӘЩҲШ§ЩҶШҜ Ш§ЫҢЩҶ ЩҶЩҲШіШ§ЩҶШ§ШӘ ШұШ§ ШӘЩҲШ¶ЫҢШӯ ШҜЩҮШҜ ЪҶЫҢШіШӘШҹ ШұЩҲШҙ ЩҫЩҲЩ„ЫҢШҢ ШұЩҲШҙ ШҜШ§ШұШ§ЫҢЫҢ ЩҲ ШәЫҢШұЩҮ...

ЫҢЪ©ЫҢ Ш§ШІ ШӯШ¶Ш§Шұ: ШўЩҶЩҮШ§ ШЁШ§ШІШ§ШұЫҢ ШҜШ§ШұЩҶШҜ Ъ©ЩҮ Ъ©ШҙЩҒ ЩӮЫҢЩ…ШӘ Щ…ЫҢЪ©ЩҶШҜ. Ш®ШЁШӣ ЪҶШұШ§ Щ…ШҜЩ„ЫҢ ШұШ§ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢЪ©ЩҶЩҶШҜШҹ Щ…ЫҢШ®ЩҲШ§ЩҮЩҶШҜ Ш§ЫҢЩҶ ШұШ§ Щ…ШЁШӘЩҶЫҢ ШЁШұ ЫҢЪ© ЩӮШ§Ш№ШҜЩҮШ§ЫҢ ШӘШөЩҲЫҢШұ Ъ©ЩҶЩҶШҜ ЩҲ Щ…ШЁШӘЩҶЫҢ ШЁШұ Ш§ЫҢЩҶ ЩӮШ§Ш№ШҜЩҮШҢ ЩҫЫҢШҙШЁЫҢЩҶЫҢЩҮШ§ЫҢЫҢ Ш§ЩҶШ¬Ш§Щ… ШҜЩҮЩҶШҜ. ШҜШұ ЩҲШ§ЩӮШ№ Ш§ЫҢЩҶ Щ…ШҜЩ„ ШұШ§ ШЁШұШ§ЫҢ «ЩҫЫҢШҙШЁЫҢЩҶЫҢ» ЩҲ «ШӘШӯЩ„ЫҢЩ„ ШұЩҒШӘШ§Шұ» Щ…ЫҢШ®ЩҲШ§ЩҮЩҶШҜШӣ Щ…ШҜЩ„ЫҢ Щ…ЫҢШҙЩҲШҜ Ъ©ЩҮ «Ъ©ШҙЩҒ ЩӮЫҢЩ…ШӘ» Щ…ЫҢЪ©ЩҶШҜ.

ШҜШұШіШӘ Ш§ШіШӘШӣ Ш§Щ…Ш§ Ъ©ШҙЩҒ ЩӮЫҢЩ…ШӘ ШҜШұ ШЁШ§ШІШ§Шұ Ш§ШӘЩҒШ§ЩӮ Щ…ЫҢШ§ЩҒШӘШҜ ЩҲ Ш§ЫҢЩҶ Щ…ШҜЩ„ЩҮШ§ ШЁШ§ЫҢШҜ ШЁШӘЩҲШ§ЩҶЩҶШҜ ШўЩҶ ШұШ§ ЩҫЫҢШҙШЁЫҢЩҶЫҢ Ъ©ЩҶЩҶШҜ. Ш§ЪҜШұ Ш§ЫҢЩҶ Щ…ШҜЩ„ЩҮШ§ ЩӮШ§ШҜШұ ШЁЩҮ ЩҫЫҢШҙШЁЫҢЩҶЫҢ Щ…ЩӮШҜШ§Шұ Ъ©ШҙЩҒ ШҙШҜЩҮЫҢ ШЁШ§ШІШ§Шұ ШҜШұ ШўЫҢЩҶШҜЩҮ ЩҶШЁШ§ШҙЩҶШҜШӣ Щ…ШҜЩ„ Щ…ЩҶШ§ШіШЁЫҢ ЩҶШ®ЩҲШ§ЩҮШҜ ШЁЩҲШҜ. ЫҢЪ©ЫҢ Ш§ШІ ШЁШӯШ«ЩҮШ§ЫҢ Ш§ШөЩ„ЫҢ Ъ©ЩҮ ШҜШұ Ш§ЩӮШӘШөШ§ШҜ ШҜШ§ШұЫҢЩ… ШӘШӯЩ„ЫҢЩ„ ШұЩҒШӘШ§Шұ ШўШҜЩ…ЩҮШ§ШіШӘШӣ ШҜШұ ЩҶШёШ§Щ… ШіШұЩ…Ш§ЫҢЩҮШҜШ§ШұЫҢ Ш§ЪҜШұ ШӘШӯЩ„ЫҢЩ„ ШҜЩӮЫҢЩӮЫҢ Ш§ШІ ШұЩҒШӘШ§Шұ ШЁШ§ШІЫҢЪҜШұШ§ЩҶ Ш§ЩӮШӘШөШ§ШҜЫҢ Ш§ЩҶШ¬Ш§Щ… ЩҶШҙЩҲШҜШҢ ЩӮШ§ШҜШұ ШЁЩҮ ЩҫЫҢШҙШЁЫҢЩҶЫҢ ЩҲ Ш§ШӘШ®Ш§Ш° ШіЫҢШ§ШіШӘЩҮШ§ЫҢ Щ…ЩҶШ§ШіШЁ Ш§ЩӮШӘШөШ§ШҜЫҢ ЩҶЫҢШіШӘЫҢЩ…. ШҙЩ…Ш§ ШҜШұ Ш§ЩӮШӘШөШ§ШҜ Ш®ШұШҜ ШӘШӯЩ„ЫҢЩ„ ШұЩҒШӘШ§Шұ Щ…ЫҢШ®ЩҲШ§ЩҶЫҢШҜШӣ ШЁШұШ§ЫҢ ЪҶЩҮ ШӘШ§ШЁШ№ ШіЩҲШҜ ШұШ§ ШӯШҜШ§Ъ©Ш«Шұ Щ…ЫҢЪ©ЩҶЫҢШҜШҹ ШЁШұШ§ЫҢ Ш§ЫҢЩҶ Ъ©ЩҮ ЩҶШҙШ§ЩҶ ШҜЩҮЫҢШҜ Ш§ЪҜШұ Ш§ЫҢЩҶ Ш§ЩӮШӘШөШ§ШҜ ШЁШұ Ш§ШіШ§Ші ЩӮЩҲШ§Ш№ШҜ ШЁШ§ШІШ§Шұ ШӯШұЪ©ШӘ Ъ©ЩҶШҜ Ш§ЫҢЩҶ ШіШ§Ш®ШӘШ§Шұ ШЁШ§ШІШ§Шұ ЩҲ Щ…ЩҶШ§ЩҒШ№ ШҙШ®ШөЫҢ Ш§ЩҒШұШ§ШҜ Щ…Ш§ ШұШ§ ШЁЩҮ ШҙШұШ§ЫҢШ· «ШЁЩҮЫҢЩҶЩҮЫҢ ЩҫШұШӘЩҲ»22 Щ…ЫҢШұШіШ§ЩҶШҜ ЩҲ Ш§ЫҢЩҶ ШЁЩҮ Щ…Ш№ЩҶШ§ЫҢ ШӘШ®ШөЫҢШө ШЁЩҮЫҢЩҶЩҮЫҢ Ъ©Ш§Щ„Ш§ШіШӘ. ЩӮШөЩҮЫҢ Ш§ЫҢЩҶ ШЁШӯШ« ЩҮЩ… Щ…ЩҒШөЩ„ Ш§ШіШӘШӣ Ш§ЫҢЩҶЪ©ЩҮ Ш§ШІ Ъ©Ш¬Ш§ Щ…ЫҢШўЫҢШҜШҢ ШЁШұШ§ЫҢ ЪҶЩҮ ШЁЩҮ ШҙШұШ§ЫҢШ· ШЁЩҮЫҢЩҶЩҮЫҢ ЩҫШұШӘЩҲ ШЁШұШіЫҢЩ…ШҢ Ш§ШөЩ„Ш§ЩӢ ШЁЩҮ ЪҶЩҮ ШҜШұШҜЫҢ Щ…ЫҢШ®ЩҲШұШҜШҹ Ш§ЫҢЩҶЩҮШ§ Щ…ШЁШ§ЩҶЫҢ ЩҒЪ©ШұЫҢ ЩҲ ЩҒЩ„ШіЩҒЫҢ ШҜШ§ШұШҜ Ъ©ЩҮ ЩҲШ§ШұШҜ Ш§ЫҢЩҶ ЩҶЩ…ЫҢШҙЩҲЫҢЩ….

Щ…ШЁШ§ШӯШ« Ш§ЫҢЩҶЪҶЩҶЫҢЩҶ ШЁШіЫҢШ§Шұ Ш®ЩҲШЁ ЩҲ Ъ©Ш§ШұШўЩ…ШҜ Ш§ШіШӘШҢ ЪҶШұШ§Ъ©ЩҮ Щ…ЫҢЪҜЩҲЫҢШҜ Щ…ШіЫҢШұЫҢ Ъ©ЩҮ Ш§ЩӮШӘШөШ§ШҜ ШәШұШЁ ЩҲ Ш№Щ„Щ… Ш§ЩӮШӘШөШ§ШҜ Щ…ЫҢШұЩҲШҜ ШЁЩҮ ЪҶЩҮ ШіЩ…ШӘЫҢ Ш§ШіШӘ. Щ…ШЈЩ…ЩҲШұЫҢШӘ Ш№Щ„Щ… Ш§ЩӮШӘШөШ§ШҜ Щ…ШӘШҜШ§ЩҲЩ„ Ш§ЫҢЩҶ Ш§ШіШӘ Ъ©ЩҮ ШұЩҒШӘШ§Шұ ЩҒШұШҜ ШұШ§ Ъ©ШҙЩҒ Ъ©ЩҶШҜШӣ Ш§ЪҜШұ ЩҶШӘЩҲШ§ЩҶШҜ ШұЩҒШӘШ§Шұ ЩҒШұШҜ ШұШ§ ШЁЩҮШ®ЩҲШЁЫҢ ШӘШӯЩ„ЫҢЩ„ Ъ©ЩҶШҜ ЩҲ ЩҶШӘЩҲШ§ЩҶШҜ Ш®ЩҲШЁ ЩҫЫҢШҙШЁЫҢЩҶЫҢ Ъ©ЩҶШҜШҢ ШЁШӯШұШ§ЩҶЩҮШ§ЫҢЫҢ Щ…Ш§ЩҶЩҶШҜ 1930 ЫҢШ§ ШЁШӯШұШ§ЩҶ 2008 ЩҫЫҢШҙ Ш®ЩҲШ§ЩҮШҜ ШўЩ…ШҜ. ШЁЩҮ ЪҶЩҮ ШҜЩ„ЫҢЩ„ ШұЫҢЪҶШ§ШұШҜ ШӘЫҢЩ„ЩҲШұ23 ШЁШұЩҶШҜЩҮЫҢ Ш¬Ш§ЫҢШІЩҮЫҢ ЩҶЩҲШЁЩ„ ШҜШұ Ш§ЩӮШӘШөШ§ШҜ ШұЩҒШӘШ§ШұЫҢ24 ШҙШҜЩҮ Ш§ШіШӘШҹ ШЁШұШ§ЫҢ Ш§ЫҢЩҶ Ъ©ЩҮ ШЁШұ Ш§ЫҢЩҶ ШЁШӯШ« Щ…ЫҢЪ©ЩҶШҜ Ъ©ЩҮ «Ш§ЫҢЩҶ ШӘШҰЩҲШұЫҢЩҮШ§ ЩҶЩ…ЫҢШӘЩҲШ§ЩҶЩҶШҜ ШӘШӯЩ„ЫҢЩ„ ШҜЩӮЫҢЩӮЫҢ Ш§ШІ ШұЩҒШӘШ§Шұ ЩҲШ§ЩӮШ№ЫҢ Ш§ЩҒШұШ§ШҜ Ш§ШұШ§ШҰЩҮ ШҜЩҮШҜ. ШұЩҒШӘШ§ШұШҙЩҶШ§ШіЫҢ ЩҲШ§ЩӮШ№ЫҢ ШЁШҙШұШҢ ШўЩ…ЫҢШІЩҮШ§ЫҢ Ш§ШІ Ш¬Ш§Щ…Ш№ЩҮШҙЩҶШ§ШіЫҢШҢ ШұЩҲШ§ЩҶШҙЩҶШ§ШіЫҢ ЩҲ ШӘШӯЩ„ЫҢЩ„ Щ…ШіШ§ШҰЩ„ Ш§Ш¬ШӘЩ…Ш§Ш№ЫҢ Ш§ШіШӘ. Ш§ЫҢЩҶЩҮШ§ ШұШ§ ШЁШ§ЫҢШҜ Щ„ШӯШ§Шё Ъ©ЩҶЫҢШҜ ШӘШ§ ШЁШӘЩҲШ§ЩҶЫҢШҜ ШұЩҒШӘШ§Шұ ШұШ§ ШЁШҙЩҶШ§ШіЫҢШҜ. Щ…ШҙЪ©Щ„ ЩҶШёШ§Щ… ШіШұЩ…Ш§ЫҢЩҮШҜШ§ШұЫҢ ШҙЩҶШ§Ш®ШӘ ЩҒШұШҜ ЩҲ ШұЩҒШӘШ§Шұ ЩҒШұШҜ Ш§ШіШӘ». ШўЩӮШ§ЫҢ ШЁЩ„Ш§ЩҶЪҶШ§ШұШҜ ШҜШұ ЩҒШөЩ„ 25Ъ©ШӘШ§ШЁШҙ25 ШЁШӯШ« Ш¬Ш§Щ„ШЁЫҢ ШҜШ§ШұШҜШӣ Ш§ЫҢШҙШ§ЩҶ ШЁШ§ Ш§ЫҢЩҶ Щ…Ш¶Щ…ЩҲЩҶ Щ…ЫҢЪҜЩҲЫҢШҜ «Ш§ЫҢЩҶ ЩҮЩ…ЩҮ ШҜШұ Ш§ЩӮШӘШөШ§ШҜ Ъ©Щ„Ш§ЩҶ Щ…ШҜЩ„ШіШ§ШІЫҢ Ъ©ШұШҜЫҢЩ… Ш§Щ…Ш§ ШҜШұ ЩҶЩҮШ§ЫҢШӘ ЩҶШӘЩҲШ§ЩҶШіШӘЫҢЩ… ЫҢЪ© Щ…ШҜЩ„ЫҢ Ш§ЫҢШ¬Ш§ШҜ Ъ©ЩҶЫҢЩ… Ъ©ЩҮ ШӘШӯЩ„ЫҢЩ„ ШҜЩӮЫҢЩӮЫҢ Ш§ШІ ШұЩҒШӘШ§Шұ ЩҲШ§ЩӮШ№ЫҢ ШЁШҙШұ Ш§ШұШ§ШҰЩҮ ШҜЩҮШҜ»Шӣ ЩҲ ШӘШөШұЫҢШӯ ШҜШ§ШұШҜ Ъ©ЩҮ «Ш§ЪҜШұ Щ…ЫҢШӘЩҲШ§ЩҶШіШӘЫҢЩ… Ш§ЫҢЩҶ Ъ©Ш§Шұ ШұШ§ Ъ©ЩҶЫҢЩ… Ш§ЫҢЩҶ ШЁШӯШұШ§ЩҶЩҮШ§ Ш§ШӘЩҒШ§ЩӮ ЩҶЩ…ЫҢШ§ЩҒШӘШ§ШҜ». ШЁШЁЫҢЩҶЫҢШҜ ШҜШұ ШіШ§Щ„ 2008ШҢ Ш§ЩӮШӘШөШ§ШҜ Ъ©Щ„Ш§ЩҶ ШҜШұ ЪҶЩҮ ШҙШұШ§ЫҢШ·ЫҢ ШұШҙШҜ Ъ©ШұШҜЩҮ ШЁЩҲШҜ. Ш§ЩӮШӘШөШ§ШҜ Ъ©Щ„Ш§ЩҶ ШҜШұ ШҙШұШ§ЫҢШ·ЫҢ ШЁЩҲШҜ Ъ©ЩҮ Щ…Ш§ Ъ©Щ„Ш§ШіЫҢЪ©ЩҮШ§ШҢ ЩҶШҰЩҲЪ©Щ„Ш§ШіЫҢЪ©ЩҮШ§ШҢ ЩҶЫҢЩҲЪ©Щ„Ш§ШіЫҢЪ©ЩҮШ§ШҢ ЩҶЫҢЩҲЪ©ЫҢЩҶШІЫҢЩҶЩҮШ§ ШұШ§ ШҜШ§ШҙШӘЫҢЩ…ШҢ Щ…ШҜЩ„ЩҮШ§ЫҢ DSGE26 ШұШ§ ШҜШ§ШҙШӘЫҢЩ… (Ъ©ЩҮ ШӘШұЪ©ЫҢШЁЫҢ Ш§ШІ ШӘЩ…Ш§Щ… Щ…Ъ©Ш§ШӘШЁ Ш§ШіШӘ ЩҲ Ъ©Ш§Щ…Щ„ШӘШұЫҢЩҶ Щ…ШҜЩ„ЩҮШ§ШіШӘШӣ Щ…ШҜЩ„ЩҮШ§ЫҢ ШӘШ№Ш§ШҜЩ„ЫҢ ЩҲ Ш№Щ…ЩҲЩ…ЫҢ ЩҲ ШҜШ§ЫҢЩҶШ§Щ…ЫҢЪ© Ш§ШіШӘ) ЩҲ ШЁЩҮШӘШұЫҢЩҶ ШұЩҲШҙЩҮШ§ЫҢ ШӘШ®Щ…ЫҢЩҶ ШұШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Ъ©ШұШҜЫҢЩ… ЩҲЩ„ЫҢ ШҜШұ ЩҶЩҮШ§ЫҢШӘ ЩҶШӘЩҲШ§ЩҶШіШӘЫҢЩ… ШұЩҒШӘШ§Шұ ЩҒШұШҜ ШұШ§ ЩҫЫҢШҙШЁЫҢЩҶЫҢ Ъ©ЩҶЫҢЩ…Шӣ ЩҮЩ…Ш§ЩҶ ЩҒШұШҜЫҢ Ъ©ЩҮ ШҜШұ ЩӮШ§Щ„ШЁ ЩҶШёШ§Щ… ШіШұЩ…Ш§ЫҢЩҮШҜШ§ШұЫҢШҢ ШЁЩҮ Ш§ЩҲ ШҙЪ©Щ„ ЩҲ ЩӮШ§Щ„ШЁ ШҜШ§ШҜЫҢЩ….» ЩҲ Ш·ШЁЫҢШ№ЫҢ Ъ©ЩҮ «Ш§ЪҜШұ ЩҶШӘЩҲШ§ЩҶЫҢШҜ ЩҫЫҢШҙШЁЫҢЩҶЫҢ ШҜЩӮЫҢЩӮЫҢ Ш§ШұШ§ШҰЩҮ Ъ©ЩҶЫҢШҜ Ъ©Щ„ Ш§ЩӮШӘШөШ§ШҜ ШҙЩ…Ш§ ШұЩҲЫҢ ЩҮЩҲШ§ШіШӘ.» Щ…ЫҢШҜШ§ЩҶЫҢШҜ Ъ©ЫҢЩҶШІ27 ЪҶШұШ§ Щ…ШҙЩҮЩҲШұ ШҙШҜШҹ ШҜШұ ШіШ§Щ„ 1930 ЩҲЩӮШӘЫҢ ШЁШӯШұШ§ЩҶ ШЁШІШұЪҜ Ш§ШӘЩҒШ§ЩӮ Ш§ЩҒШӘШ§ШҜШҢ ЩҶШёШ§Щ… ШіЩҲШіЫҢШ§Щ„ЫҢШіШӘЫҢ ШҜШұ Щ…ЩӮШ§ШЁЩ„ ШәШұШЁ ЩӮШұШ§Шұ ШҜШ§ШҙШӘ. Ш§ЪҜШұ ЩҶШёШұШ§ШӘ Ъ©ЫҢЩҶШІ ЩҶШЁЩҲШҜ ЩҲ Ъ©ШҙЩҲШұЩҮШ§ЫҢ Ъ©Ш§ЩҫЫҢШӘШ§Щ„ЫҢШіШӘЫҢ Ш§ШІ Ш§ЫҢЩҶ ЩҶШёШұШ§ШӘ Ш§ШіШӘЩҒШ§ШҜЩҮ ЩҶЩ…ЫҢЪ©ШұШҜЩҶШҜ ЪҶЩҮШЁШіШ§ Ъ©Щ„ ЩҶШёШ§Щ… ШіШұЩ…Ш§ЫҢЩҮШҜШ§ШұЫҢ ЩҒШұЩҲЩ…ЫҢЩҫШ§ШҙЫҢШҜ ЩҲ ШҜШұ ШЁШұШ§ШЁШұЩҗ ЩҶШёШ§Щ… ШіЩҲШіЫҢШ§Щ„ЫҢШіШӘЫҢ Ш§ШІ ШЁЫҢЩҶ Щ…ЫҢШұЩҒШӘ. ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ШўЩҶЪҶЩҮ ШҜШұ Ш§ЫҢЩҶ Щ…ШҜЩ„ЩҮШ§ Щ…ЩҮЩ… Ш§ШіШӘШҢ «ШӘШӯЩ„ЫҢЩ„ ШұЩҒШӘШ§Шұ» Ш§ШіШӘ.

Ш®ШЁШӣ ШәШұШЁЫҢЩҮШ§ ШІЫҢШұШіШ§Ш®ШӘЩҮШ§ЫҢ Ш§ШіШ§ШіЫҢ ШұШ§ Ш§ЫҢШ¬Ш§ШҜ Ъ©ШұШҜЩҮШ§ЩҶШҜ ЩҲ ЩҒЩҲЩҶШҜШ§ШіЫҢЩҲЩҶ Ш§ЩӮШӘШөШ§ШҜШҙШ§ЩҶ ШұШ§ ШЁШұЩ…ШЁЩҶШ§ЫҢ ШҜШ§ШҙШӘЩҮЩҮШ§ЫҢ Ш®ЩҲШҜШҙШ§ЩҶ ШҜШұШіШӘ Ъ©ШұШҜЩҮШ§ЩҶШҜШӣ Щ…Ш«Щ„ Щ…Ш§ Щ…ШҙЪ©Щ„Ш§ШӘ Ш§ЩҲЩ„ЫҢЩҮШҢ Щ…Ш«Щ„ «ШЁШ§ШІШ§Шұ Ш§ШұШІ» ЩҶШҜШ§ШұЩҶШҜШӣ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ ШұШ§ ШіШ§Ш®ШӘЩҮШ§ЩҶШҜ ЩҲ ШӯШӘЫҢ Щ…ЫҢШӘЩҲШ§ЩҶЩҶШҜ ШӘШӯЩ„ЫҢЩ„ ШұЩҒШӘШ§ШұЫҢ ЩҲ ЩҫЫҢШҙШЁЫҢЩҶЫҢ Ъ©ЩҶЩҶШҜ - ЩҮШұЪҶЩҶШҜ ШЁШ§ Ш®Ш·Ш§ - Ъ©ЩҮ Ш§ЫҢЩҶ ШўШҜЩ…ЩҮШ§ЫҢЫҢ Ъ©ЩҮ ШҜШұ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ ЩҶЩӮШҙ ШЁШ§ШІЫҢ Щ…ЫҢЪ©ЩҶЩҶШҜ ЪҶЩҮ Ъ©ШіШ§ЩҶЫҢ ЩҮШіШӘЩҶШҜ – ШөШ§ШҜШұЪ©ЩҶЩҶШҜЩҮШҢ ЩҲШ§ШұШҜЪ©ЩҶЩҶШҜЩҮШҢ ШіЩҒШӘЩҮШЁШ§ШІШ§ЩҶ ЩҲ ШәЫҢШұЩҮ. ЩӮШұШ§ШұШҜШ§ШҜЩҮШ§ЫҢЫҢ ШҜШұ ШЁШ§ШІШ§Шұ Ш§ШұШІ Ш§ЫҢШ¬Ш§ШҜ Ъ©ШұШҜЩҶШҜ - Щ…Ш§ЩҶЩҶШҜ ЩҒЫҢЩҲЪҶШұ28ШҢ ЩҒЩҲШұЩҲШ§ШұШҜ29 ЩҲ ШіЩҲШўЩҫ30 Ъ©ЩҮ ШЁШ§ ШўЩҶЩҮШ§ ШіЩҒШӘЩҮШЁШ§ШІЫҢ Щ…ЫҢШҙЩҲШҜ ЩҲ ЩҮЩ… Ш§ШЁШІШ§ШұЩҮШ§ЫҢЫҢ ШЁШұШ§ЫҢ Ъ©Ш§ЩҮШҙ ЩҲ Ш§ШІ ШЁЫҢЩҶ ШЁШұШҜЩҶ ШұЫҢШіЪ© ЩҮШіШӘЩҶШҜ. Ш§ЫҢЩҶ Ш§Щ…Ъ©Ш§ЩҶ ШұШ§ ЩҒШұШ§ЩҮЩ… Щ…ЫҢЪ©ЩҶЩҶШҜ ШӘШ§ ШҜШұ Ш§ЫҢЩҶ ЩӮШ§Щ„ШЁЩҮШ§ ЩҫЫҢШҙШЁЫҢЩҶЫҢ ЩҲ ШӘШӯЩ„ЫҢЩ„ ШұЩҒШӘШ§Шұ Ш§Щ…Ъ©Ш§ЩҶЩҫШ°ЫҢШұ ШЁШ§ШҙШҜ ЩҲ ШӘШ§ ШӘШөЩ…ЫҢЩ…ЪҜЫҢШұЫҢ ШҜШұШіШӘЫҢ Ш§ЩҶШ¬Ш§Щ… ШҙЩҲШҜ.

Щ…Ш§ ЪҶШ·ЩҲШұШҹ ШҜШұ ШҜШ§ЩҶШҙЪҜШ§ЩҮЩ…Ш§ЩҶ Ш§ШІ Ш§ЩӮШӘШөШ§ШҜ ЫҢЪ© ЪҶЫҢШІЩҮШ§ЫҢ Щ…ЫҢШ®ЩҲШ§ЩҶЫҢЩ…ШҢ Ш§Щ…Ш§ ЩҲЩӮШӘЫҢ ШЁШұШ§ЫҢ ШӯЩ„ Щ…ШіШҰЩ„ЩҮ ЩҲШ§ШұШҜ Щ…ЫҢШҙЩҲЫҢЩ… ЫҢЪ©Ш·ЩҲШұ ШҜЫҢЪҜШұЫҢ Ш§ШІ Ш§ЫҢЩҶ ШҜШұШіЩҮШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢЪ©ЩҶЫҢЩ…Шӣ Ш§ЫҢЩҶ Ъ©Ш¬ЩҒЩҮЩ…ЫҢШҢ Ш®ЫҢЩ„ЫҢ ШЁШҜ Ш§ШіШӘШӣ ШӯШӘЫҢ ЩҶЩҒЩҮЩ…ЫҢШҜЩҮШ§ЫҢЩ… Ъ©ЩҮ Ш§ЫҢЩҶ Ш§ШЁШІШ§ШұЩҮШ§ ШұШ§ ШЁШұШ§ЫҢ ЪҶЩҮ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢЪ©ЩҶЩҶШҜШҹ ШўЩҶЩҮШ§ Ш§ЫҢЩҶ Ш§ШЁШІШ§Шұ ШұШ§ ШЁШұШ§ЫҢ ШЁШ§ШІШ§ШұЫҢ Ъ©ЩҮ Щ…ШҙЪ©Щ„ ШӘШ№ЫҢЫҢЩҶ ЩҶШұШ® ЩҶШҜШ§ШұШҜ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢЪ©ЩҶЩҶШҜШӣ Щ…ШіШҰЩ„ЩҮЫҢ ШўЩҶЩҮШ§ ШӘШӯЩ„ЫҢЩ„ ЩҲ ЩҫЫҢШҙШЁЫҢЩҶЫҢ ЩҶШұШ® ШҜШұ ШўЫҢЩҶШҜЩҮ Ш§ШіШӘШӣ ЩҶЩҮ Щ…ШӯШ§ШіШЁЩҮЫҢ ЩҶШұШ®.

ЫҢЪ©ЫҢ Ш§ШІ ШӯШ¶Ш§Шұ: Ш§ШіШӘШ§ШҜШӣ Щ…ШҙШ®ШөШ§ШӘ ШЁШ§ШІШ§Шұ Ш§ШұШІ ШЁШұШ§ЫҢ Щ…Ш§ ШұЩҲШҙЩҶ ЩҶЫҢШіШӘШӣ Щ„Ш·ЩҒШ§ЩӢ ШҜШұШЁШ§ШұЩҮЫҢ Щ…ШҙШ®ШөШ§ШӘ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ Ш§ШұШІ ШӘЩҲШ¶ЫҢШӯ ШЁЩҒШұЩ…Ш§ЫҢЫҢШҜ.

Ш¬Щ„ЩҲШӘШұ Ъ©ЩҮ ШЁШұЩҲЫҢЩ… ШӘЩҲШ¶ЫҢШӯ Ш®ЩҲШ§ЩҮЩ… ШҜШ§ШҜ Ъ©ЩҮ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ ЪҶЩҮ ШіШ§Ш®ШӘШ§ШұЫҢ ШҜШ§ШұШҜ ЩҲ Ш№ШұШ¶ЩҮ ЩҲ ШӘЩӮШ§Ш¶Ш§ ШҜШұ ШўЩҶ ЪҶШ·ЩҲШұ Ш§ШіШӘШҢ ЫҢШ§ ШӘЩҶЩҲШ№ ШҜШұ ШўЩҶ ШЁЩҮ ЪҶЩҮ ШөЩҲШұШӘ Ш§ШіШӘШӣ ШЁШ§ШІЫҢЪҜШұШ§ЩҶ ШЁШ§ШІШ§Шұ ЪҶЩҮ Ъ©ШіШ§ЩҶЫҢ ЩҮШіШӘЩҶШҜШӣ Ш§ЫҢЩҶЩҮШ§ ШұШ§ ШөШӯШЁШӘ Щ…ЫҢЪ©ЩҶЩ….

ШЁ) ШұЩҲШҙ «ШўШұШЁЫҢШӘШұШ§Ъҳ Ъ©Ш§Щ„Ш§ЫҢЫҢ ШіШ§Щ…ЩҲЩ„ШіЩҲЩҶ»31

ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ Ш§ШІ Щ…ЩҶШёШұ ШўШұШЁЫҢШӘШұШ§Ъҳ Ъ©Ш§Щ„Ш§ЫҢЫҢШҢ ШӘЩҲШіШ· ШіШ§Щ…ЩҲЩ„ШіЩҲЩҶ Щ…Ш·ШұШӯ ШҙШҜЩҮ Ш§ШіШӘ. ШҜШұ Ш§ЫҢЩҶ ШұЩҲШҙ ЩҒШұШ¶ ШЁШұ ШўЩҶ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ ЩҶШӘЫҢШ¬ЩҮЫҢ ШӘШ¬Ш§ШұШӘ ШЁЫҢЩҶШ§Щ„Щ…Щ„Щ„ЫҢ Ъ©Ш§Щ„Ш§ЫҢЫҢШҢ ЩҒШұШ¶ «ЩӮШ§ЩҶЩҲЩҶ ШӘЪ©ЩӮЫҢЩ…ШӘЫҢ»32 ШЁШұЩӮШұШ§Шұ Ш§ШіШӘ. ЩӮШ§ЩҶЩҲЩҶ ШӘЪ©ЩӮЫҢЩ…ШӘЫҢ Щ…Ш·ШұШӯ Щ…ЫҢЪ©ЩҶШҜ Ъ©ЩҮ ШЁШұШ§ЫҢ ШЁШұЩӮШұШ§ШұЫҢ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜШҢ ШЁШ§ЫҢШҜ ЩӮШ§ЩҶЩҲЩҶ ШӘЪ©ЩӮЫҢЩ…ШӘЫҢ ШҜШұ Щ…ЩҲШұШҜ Ъ©Ш§Щ„Ш§ЩҮШ§ЫҢЫҢ Ъ©ЩҮ ЩӮШ§ШЁЩ„ ШӘШ¬Ш§ШұШӘ ЩҮШіШӘЩҶШҜШҢ ШЁШөЩҲШұШӘ Ш¬ЩҮШ§ЩҶЫҢ ШЁШұЩӮШұШ§Шұ ШЁШ§ШҙЩҶШҜШӣ ЫҢШ№ЩҶЫҢ ЫҢЪ© Ъ©Ш§Щ„Ш§ЫҢ ЩҮЩ…ЪҜЩҶШҢ ШЁШ§ЫҢШҜ ШҜШ§ШұШ§ЫҢ ЩӮЫҢЩ…ШӘ ЫҢЪ©ШіШ§ЩҶ ШҜШұ ШҜЩҲ Ъ©ШҙЩҲШұ ШЁШ§ШҙШҜ. Ш§ЪҜШұ ЩӮЫҢЩ…ШӘЩҮШ§ ЫҢЪ©ШіШ§ЩҶ ЩҶШЁШ§ШҙЩҶШҜШҢ ШӯШ§ШҙЫҢЩҮЫҢ ШіЩҲШҜ ШЁЩҮЩҲШ¬ЩҲШҜ Щ…ЫҢШўЫҢШҜ ЩҲ Ш§ЫҢЩҶ ШӯШ§ШҙЫҢЩҮЫҢ ШіЩҲШҜ Щ…ЩҶШ¬Шұ ШЁЩҮ ШӘШ¬Ш§ШұШӘ Щ…ЫҢШҙЩҲШҜ ЩҲ ШЁЩҮШӘШҜШұЫҢШ¬ ШӯШ§ШҙЫҢЩҮЫҢ ШіЩҲШҜ Ш§ШІ ШЁЫҢЩҶ Щ…ЫҢШұЩҲШҜ. ШҜШұЩҲШ§ЩӮШ№ШҢ ШӘШ¬Ш§ШұШӘ ШўШІШ§ШҜШҢ Щ…ЩҲШ¬ШЁ Ш§ЫҢШ¬Ш§ШҜ ЩӮШ§ЩҶЩҲЩҶ ШӘЪ©ЩӮЫҢЩ…ШӘЫҢ Щ…ЫҢШҙЩҲШҜ. Ш§ЪҜШұ ЩӮШ§ЩҶЩҲЩҶ ШӘЪ©ЩӮЫҢЩ…ШӘЫҢ ШЁШұШ§ЫҢ Ъ©Ш§Щ„Ш§ЩҮШ§ ШЁШ·ЩҲШұ ШӘЪ©ШӘЪ© ШЁШұЩӮШұШ§Шұ ШЁШ§ШҙШҜШҢ ШЁШұШ§ЫҢ ШҙШ§Ш®Шө ЩӮЫҢЩ…ШӘ Щ…ЩҶШ§ШіШЁ ЩҶЫҢШІ ШЁШұЩӮШұШ§Шұ Ш®ЩҲШ§ЩҮШҜ ШЁЩҲШҜ. Ш§ЫҢЩҶ ШҜЫҢШҜЪҜШ§ЩҮ ЩҶЫҢШІ ШҜШұ ШЁЩ„ЩҶШҜЩ…ШҜШӘ ШӘШЈЫҢЫҢШҜ Щ…ЫҢШҙЩҲШҜ ЩҲЩ„ЫҢ ШҜШұ Ъ©ЩҲШӘШ§ЩҮЩ…ШҜШӘ ШӘШЈЫҢЫҢШҜ ЩҶЩ…ЫҢШҙЩҲШҜ.

ШЁШ·ЩҲШұ Ъ©Щ„ЫҢШҢ ШҜЩҲ ЩҶЩҲШ№ ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ШҜШ§ШұЫҢЩ…: «ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ Щ…Ш·Щ„ЩӮ» ЩҲ «ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ЩҶШіШЁЫҢ». ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ Щ…Ш·Щ„ЩӮШҢ ЩӮЫҢЩ…ШӘ ЩҶШіШЁЫҢ ШҜЩҲ Ъ©ШҙЩҲШұ ШұШ§ ШҜШұ ЩҶШёШұ Щ…ЫҢЪҜЫҢШұШҜ ЩҲ ЩҒЩӮШ· ШЁШұШ§ЫҢ ЫҢЪ© Ъ©Ш§Щ„Ш§ ШҜШұ ШҜЩҲ Ъ©ШҙЩҲШұ ШЁШұЩӮШұШ§Шұ Ш§ШіШӘ:

e= p / p*

ШЁШұШ§ШЁШұЫҢ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ЩҶШіШЁЫҢШҢ ШіЩҮЩ…ЫҢ Ш§ШІ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ Щ…Ш·Щ„ЩӮ Ш§ШіШӘ:

e=k.P / P* → lne = lnk + lnp - lnP* → s = a + ρ - ρ*

→ вҲҶs = вҲҶρ - вҲҶρ*

ШЁШ·ЩҲШұЫҢЪ©ЩҮ:

вҲҶs : ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ®Щҗ Ш§ШұШІ Ш§ШіЩ…ЫҢ

вҲҶρ : ШӘЩҲШұЩ… ШҜШұ Ъ©ШҙЩҲШұ ШҜШ§Ш®Щ„ЫҢ

вҲҶρ* : ШӘЩҲШұЩ… ШҜШұ Ъ©ШҙЩҲШұ Ш®Ш§ШұШ¬ЫҢ

Ш§ШҜШ§Щ…ЩҮЫҢ ШЁШӯШ« ШұШ§ ЪҶЩҮШ§ШұШҙЩҶШЁЩҮЫҢ ЩҮЩ…ЫҢЩҶ ЩҮЩҒШӘЩҮ ЩҫЫҢ ШЁЪҜЫҢШұЫҢШҜ

-------------------------------

ЩҫЫҢ ЩҶЩҲШҙШӘЩҮШ§

1. Purchasing Power Parity (PPP)

2. Covered Interest Parity (CIP)

3. Uncovered Interest Parity (UIP)

4. Flexible Price Monetary Model (FLPM)

5. Sticky Price Monetary Model (SPM)

6. Monetary Approach to Exchange Rate Determination Isard (1995)

7. ЩҶШұШ® ШЁШұШ§ШЁШұЫҢ Ш§ШұШІ: Ш§ШұШІШҙ ЩҮШұ ЩҲШ§ШӯШҜ ЩҫЩҲЩ„ Ш®Ш§ШұШ¬ЫҢ ШҜШұ ШЁШұШ§ШЁШұ ЩҫЩҲЩ„ ШҜШ§Ш®Щ„ЫҢ.

8. Asset Model Approach to Exchange Rate

9. The Nominal Exchange Rate

10. The Real Exchange Rate

11. The Effective Exchange Rate

12. Casellian approach

13. The Consumer Price Index (CPI)

14. The Purchasing Power of a Unit of Currency

15. Floating Exchange Rate

16. Fixed Exchange Rate

17. Bretton Woods

18. The Currency Market

19. The Exchange Rate Economy

20. Reject: ШұШҜ Ъ©ШұШҜЩҶ

21. International Macroeconomics and Finance: Theory and Empirical Methods, Nelson C. Mark; December 12, 2000, P:81

22. Pareto Optimality

23. Richard H. Thaler (born September 12, 1945)

24. Behavioral Science and Economics

25. Olivier Blanchard, David R. Johnson, MACROECONOMICS, Sixth Edition,2013

26. Dynamic stochastic general equilibrium modeling (abbreviated as DSGE, or DGE, or sometimes SDGE)

27. John Maynard Keynes, 1st Baron Keynes (5 June 1883 – 21 April 1946)

28. Futures Contract

29. Forward Contract

30. Swaps

31. The Commodity-Arbitrage Approach

32. The Law-of-One Price

Ш§ЩҶШӘЩҮШ§ЫҢ ЩҫЫҢШ§Щ…/*