گزارش تسنیم/ ماجرای اعتراضات مالیاتی اخیر چیست؟ ضرورت ۲ اقدام مهم سازمان مالیاتی برای کنترل رشد مالیاتها + نمودار

با توجه به واقعیشدن درآمد فعالان صنفی درپی ساماندهی دستگاههای کارتخوان، مالیاتهای افراد افزایشی قابل توجه داشته و سازمان امور مالیاتی برای حمایت از مؤدیان ضرایب مالیاتی را نصف و سقف سهبرابری را برای افزایش مالیاتها تعیین کرد که باید عملیاتی شود.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، براساس اعلام دولت و با مجوز شورای هماهنگی اقتصادی سران سه قوه، در راستای حمایت از صنوف و فعالان اقتصادی، سقف استفاده مؤدیان از تبصره ماده 100 قانون مالیاتهای مستقیم از 30 برابر ماده 84 که در بودجه سال 1401 تعیین شده بود، به 100 برابر افزایش یافت.

به این ترتیب مؤدیانی که درآمد یا فروش سالانه آنها تا سقف چهار میلیارد و 800 میلیون تومان باشد، میتوانند از امکان تبصره 100 قانون مالیاتهای مستقیم استفاده کنند. البته فعالان اقتصادی تقاضای افزایش 140برابری را داشتند که با این مسئله موافقت نشد.

لازم به ذکر است، در سال گذشته حدود یکمیلیون و 700 هزار نفر از ظرفیت تبصره ماده 100 استفاده کردند که با توجه به افزایش قابل توجه سقف مشمولان این ماده، پیشبینی میشود که دایره افرادی که میتوانند از شرایط این ماده قانونی استفاده کنند به بیش از دو میلیون نفر برسد.

همچنین در سال گذشته در ابتدا 30 برابر (معادل یکمیلیارد و 80 میلیون تومان) ماده 84 در قانون بودجه ذکر شده بود که با توجه به مصوبه ستاد ملی مقابله با کرونا این رقم به 45 برابر (معادل یکمیلیارد و 620 میلیون تومان) تغییر پیدا کرد.

متن ماده 100 و تبصره آن بهشرح زیر است: مؤدیان موضوع این فصل این قانون مکلفاند اظهارنامه مالیاتی مربوط به فعالیتهای شغلی خود را در یک سال مالیاتی برای هر واحد شغلی یا برای هر محل جداگانه طبق نمونهای که وسیله سازمان امور مالیاتی کشور تهیه خواهد شد تنظیم و تا آخر خرداد ماه سال بعد به اداره امور مالیاتی محل شغل خود تسلیم و مالیات متعلق را بهنرخ مذکور در ماده (131) این قانون پرداخت نمایند.

تبصره ـ سازمان امور مالیاتی کشور میتواند برخی از مشاغل یا گروههایی از آنان را که میزان فروش کالا و خدمات سالانه آنها حداکثر ده برابر معافیت موضوع ماده (84) این قانون باشد از انجام بخشی از تکالیف از قبیل نگهداری اسناد و مدارک موضوع این قانون و ارائه اظهارنامه مالیاتی معاف کند و مالیات مؤدیان مذکور را بهصورت مقطوع تعیین و وصول نماید. در مواردی که مؤدی کمتر از یک سال مالی به فعالیت اشتغال داشته باشد مالیات متعلق نسبت به مدت اشتغال محاسبه و وصول میشود.

گفتنی است، با توجه به تبصره ماده 100، در صورتی که هریک از مؤدیان جزو شمول آن قرار بگیرند مالیات آنها بهصورت مقطوع تعیین میشود.

ضرایب افزایش مالیاتهای مربوط به تبصره ماده 100

براساس آییننامه اجرایی تبصره ماده 100 قانون مالیاتهای مستقیم کسانی که مالیات سال قبل آنها تا پنجمیلیون تومان یا کمتر بوده است و سازمان امور مالیاتی مدارک و مستنداتی در خصوص درآمد آنها ندارد برابر سال 1399، کسانی که پنج تا 12 میلیون تومان مالیات در سال گذشته پرداخت کردند، شش درصد رشد خواهند داشت و کسانی نیز که بیش از 12 میلیون تومان ذیل تبصره ماده 100 مالیات پرداخت کردند، 12 درصد رشد مالیات خواهند داشت.

سایر مؤدیان نیز که درآمد سالانه آنها بیش از سقف تعیینشده در تبصره ماده 100 است باید به سازمان امور مالیاتی اظهارنامه ارائه کنند و سازمان نیز باید براساس ماده 97 قانون مالیاتهای مستقیم اظهارنامهها را بپذیرد مگر آنکه مدارک و مستنداتی ارائه کند که خلاف اظهارنامه باشد.

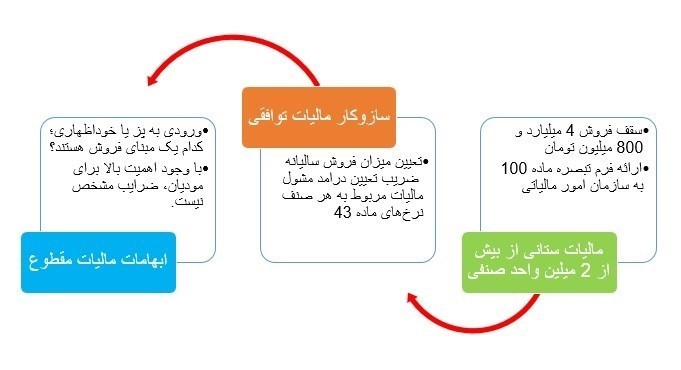

دو ابهام جدی در محاسبه مالیاتها/ عدم اعلام ضرایب و مبنای محاسبه مالیاتها

جعفریان مشاور مالیاتی اتاق اصناف در خصوص عدم اعلام ضرایب مالیاتی گفت: وقتی شما چهارمیلیارد و 800 میلیون تومان را برای استفاده از تبصره ماده 100 تعیین میکنید، باید مشخص کنید که چهضریبی را برای مالیاتها در نظر میگیرید. این ضریب برای مؤدی بسیار مهم است و باید مشخص باشد اما سازمان امور مالیاتی ضرایب را به مؤدیان اطلاعرسانی نکرده است. در بازنگریهایی که انجام شد، قرار بر این شده است ضرایب 50 درصد کاهش پیدا کند، به این معنا که اگر امروز شما بخواهید مالیات سهمیلیارد تومان گردش مالی را با ضریب سال 1400 محاسبه کنید، درآمد شما معادل 150 میلیون تومان در نظر گرفته میشود، اما نسبت به این 150 میلیون تومان دیگر سازمان امور مالیاتی هزینهها را در نظر نمیگیرد. سازمان امور مالیاتی نیز میگوید؛ شما باید با توجه به درآمد 150 میلیون تومانی، 30 میلیون تومان مالیات بدهید.

وی افزود: در این شرایط مؤدی حتماً باید همان رقم تعیینشده را پرداخت کند و اگر مالیات کمتری بپردازد، بهمعنای عدم ارائه اظهارنامه خواهد بود و تحت عنوان کتمان درآمد، مشمول جریمه 30درصدی میشود، این مسئله از جمله مواردی است که مؤدیان باید بدانند تا با چشم باز فرم مربوطه را پر کنند.

با وجود اهمیت بالای ضرایب مالیاتی برای اصناف، این ضرایب از سال 1397 منتشر نمیشود، تا پیش از آن کمیتهای برای تعیین ضرایب تشکیل میشد و این کمیته که از سایر وزارتخانهها و اصناف نیز در آن حضور داشتند ضرایب را تعیین میکرد. پس از تغییر قانون و حذف مالیات علیالرأس این کمیته نیز حذف شد.

با وجود این، برای محاسبه مالیات قطعی مؤدیانی که از تبصره ماده 100 استفاده میکنند همچنان به ضرایب مالیاتی مربوط به هر صنف نیاز است. شنیدهها نشان میدهد که در اکثر موارد سازمان امور مالیاتی خود این موارد را تعیین میکند و در برخی صنوف نیز از نماینده اصناف دعوت میکند تا در این مسئله مشارکت داشته باشند. در زمان حاضر یکی از تقاضاهای اصلی اصناف انتشار ضرایب مالیاتی است که سه سال از آخرین اعلام آن گذشته است.

خوداظهاری یا اطلاعات کارتخوان، کدامیک مبنای محاسبه مالیات است؟

یکی از نکات بسیار قابل توجه در سال جاری این است که سازمان امور مالیاتی اطلاعات مربوط به گردش حسابها و همچنین اطلاعات مربوط به ورودی کارتخوانها را در اختیار دارد و بهنظر میرسد که براساس این اطلاعات درآمدهای (فروش) صنوف بیش از پیش شفاف شده است.

بهصورت کلی سازمان امور مالیاتی برای محاسبه مالیات مقطوع مشمولان تبصره ماده 100، حاصلضرب میزان فروش سالیانه، ضریب درآمد مشول مالیات مربوط به هر صنف و نرخهای ماده 34 برابر را در نظر میگیرد.

سؤالی که در این زمینه به وجود آمده این است؛ نقش خوداظهاری مؤدیان مشمول تبصره ماده 100 چیست؟ و اینکه سازمان امور مالیاتی اطلاعات سامانههای خود را بهعنوان مبنای محاسبه مالیات قرار خواهد داد یا آنکه خوداظهاریها را مورد توجه قرار میدهد؟

فرآیند کلی محاسبه مالیاتهای مربوط به تبصره ماده 100 بهشرح زیر است:

کاهش 50درصدی ضرایب و تعیین سقف افزایش مالیاتها؛ دو اقدام سازمان امور مالیاتی برای کنترل رشد مالیاتها

بهنظر میرسد سازمان امور مالیاتی با توجه به اطلاعاتی که در اختیار دارد میزان فروش مؤدیان صنفی را افزایش داده است. این افزایش تا حدی بود که برخی مؤدیان اعلام کردند که مالیات آنها نسبت به سال گذشته تا 100 برابر افزایش داشته است که این مسئله سبب بروز اعتراضاتی شد.

سازمان امور مالیاتی نیز بهمنظور حمایت از مؤدیان اعلام کرد که طی توافق با اصناف ضرایب مالیاتی نصف شده است، ضمن اینکه سقف افزایش سهبرابری برای افزایش مالیاتها نسبت به حداقل تعیین شده است، به این معنا که اگر یک فعال صنفی تا سال گذشته 25 میلیون تومان مالیات پرداخت کرده است، مالیات او در سال جاری بیش از 75 میلیون تومان نخواهد بود.

در همین راستا و در روز سهشنبه داوود منظور رئیس سازمان امور مالیاتی گفت: تا روز گذشته 270 هزار نفر مالیاتهای خود را پرداخت کردند. مجموع درآمدهای مربوط به این افراد 480 میلیارد تومان بوده است، در واقع این افراد بهصورت میانگین 1.8 میلیون تومان مالیات پرداخت کردند.

وی افزود: افرادی که درآمدهای بالا دارند مانند افرادی که در حوزه اتوموبیل یا موبایل فعالیت دارند، در چارچوب تبصره ماده 100 قرار نمیگیرند و باید اظهارنامه ارائه کنند. سازمان امور مالیاتی قطعاً اسناد هزینهای را که ارائه کنند، میپذیرد. ما سه گروه مالیاتی داریم که نوع اسناد مورد نیاز در این گروهها با یکدیگر متفاوت است. در مورد گروههای دو و سه نیز سختگیری بالایی وجود ندارد.

رئیس سازمان امور مالیاتی گفت: با اطلاعاتی که در اختیار سازمان امور مالیاتی قرار دارد، یکمیلیون و 897 هزار و 857 نفر از فعالان صنفی مالیاتی کمتر از پنج میلیون تومان پرداخت خواهند کرد. این موارد اعدادی است که از سامانهها استخراج شده و کاملاً دقیق است.

به گزارش تسنیم، در زمان حاضر افزایش ناگهانی مالیاتها هرچند براساس اطلاعات دقیق بوده باشد سبب اعتراض اصناف شده است و سازمان امور مالیاتی برای کنترل شرایط تعیین سقف افزایش و کاهش ضرایب را در دستور کار قرار داده است؛ با وجود این، افزایش مالیاتها بهسبب شفاف شدن درآمدها آنقدر زیاد است که تأثیر این دو اقدام چندان قابل لمس نباشد.

در همین رابطه سازمان امور مالیاتی اعلام کرده است که افراد معترض میتوانند بهجای استفاده از تبصره ماده 100 اظهارنامه ارائه کنند و به این ترتیب اسناد هزینهای آنها در نظر گرفته خواهد شد. طبیعتاً وضعیت فعلی مطلوب نیست و تمامی صنوف و فعالان اقتصادی باید بهسمت نگهداری اسناد خود حرکت کنند اما این موضوع نیازمند آموزش است و زمان خواهد برد.

در زمان حاضر سازمان امور مالیاتی تلاش کرده است که با وجود اسناد مربوط به ورودی دستگاههای کارتخوان افزایش مالیاتها را محدود کند تا از فشار بهروی اصناف بکاهد، این موضوع در راستای همکاری با اصناف و جلب رضایت مؤدیان انجام شده است و با توجه به اعتراضاتی که پیرامون این موضوع شکل گرفته است احتمال دارد ضرایب مالیاتی بیش از پیش کاهش پیدا کند.

البته برخی فعالان اقتصادی اعلام کردند که اقدام سازمان امور مالیاتی تاثیر چندانی بر مالیات تعیین شده نداشته است در نتیجه لازم است این سازمان به منظور روشن شدن فضا و شفافیت بیشتر نسبت به اقدامات انجام شده، تغییرات مربوط را به صورت مصداقی و بدون ذکر نام افراد منتشر کند.

انتهای پیام/+