گزارش تسنیم|چرا کسی نمیتواند وام زیر ۱۰۰میلیون بدون ضامن بگیرد؟/ اعطای وام بر اساس اعتبارسنجی، از وعده تا عمل

در حالی که بیش از ۲دهه از وضع انواع قوانین و مقررات راجع به استقرار اعتبارسنجی در کشور میگذرد اما در مقام عمل عموم مردم همچنان برای دریافت وام و تسهیلات خرد با مشکلات عدیدهای مواجهاند.

به گزارش خبرگزاری تسنیم، طرح «دریافت وام بدون ضامن» که برای نخستین بار از سوی تیم اقتصادی دولت سیزدهم مطرح شد، موجب شد واژهای بهنام «اعتبارسنجی» بیشتر مورد توجه عموم جامعه قرار گیرد.

بر همین اساس رئیسجمهور در زمستان سال گذشته به بانکها دستور داد که نوع وثیقهگذاری وامهای زیر 100 میلیون تومان را بهگونهای تغییر دهند تا مردم بتوانند بر مبنای اعتبارسنجی، تسهیلات خُرد را آسانتر دریافت کنند، بهعنوان مثال کسی که کارمند یا حقوقبگیر ثابت دولت است، میتواند حقوق خود را وثیقه و اعتبار وامش کند.

هرچند «اعتبارسنجی» در نظام بانکی کشور ما، مقوله جدیدی محسوب میشود اما باید بدانیم که این موضوع در دنیا بیش از 60 سال سابقه دارد و مزیت مهمی همچون «دسترسی قشر ضعیف و محروم جامعه به وامهای بانکی» را برای سیستم پولی و بانکی کشورها بهارمغان آورده است.

علی صالحآبادی، رئیسکل بانک مرکزی در بهمنماه سال گذشته، ضمن اشاره به تجربیات مثبت یکی از بانکهای قرضالحسنه درباره اجرای اعتبارسنجی اظهار داشت: «بر اساس تجربیات این بانک که تسهیلات خرد و با تضامین آسان به مردم ارائه میدهد؛ مجموع معوقات مشتریانی که از رتبه اعتباری مناسبتر و بالاتری برخوردار بودند؛ کمتر از 1درصد بوده است.»

همین اظهارنظر، بهوضوح بیانگر اهمیت اعتبارسنجی مشتریان برای اعطای وام و تسهیلات در نظام بانکی است اما در زمان حاضر با وجود اینکه بیش از دو دهه از وضع انواع قوانین و مقررات راجع به استقرار اعتبارسنجی در کشور میگذرد اما در مقام عمل شاهد آن هستیم که موضوع سادهای مثل پرداخت وامهای خرد بر مبنای اعتبارسنجی، هنوز بهطور کامل عملیاتی نشده است.

بهنظر میرسد اولین دلیلی که موجب شده است اعتبارسنجی در کشور در سالهای گذشته مغفول بماند؛ «عدم پیگیری برای هماهنگی بیندستگاهی» بهمنظور استقرار پایههای اعتبارسنجی در کشور بوده است.

بر اساس آییننامه نظام سنجش اعتبار مصوب سال 98، بانک مرکزی مکلف شده است که حداقل هر 3 ماه یکبار جلسات مربوط اعتبارسنجی را تشکیل دهد و سپس با همکاری وزارت ارتباطات و فناوری اطلاعات، گزارش عملکرد ارگانهای ذیربطی را که در ارسال اطلاعات اعتبارسنجی به این بانک کمکاری یا تخلف میکنند در مقاطع زمانی 3ماهه تهیه کند و به شورا ارائه کند.

اما با این حال آخرین اخبار حکایت از آن دارد که جلسات پیرامون اعتبارسنجی، قریب به 10 ماه است که تشکیل نشده است.

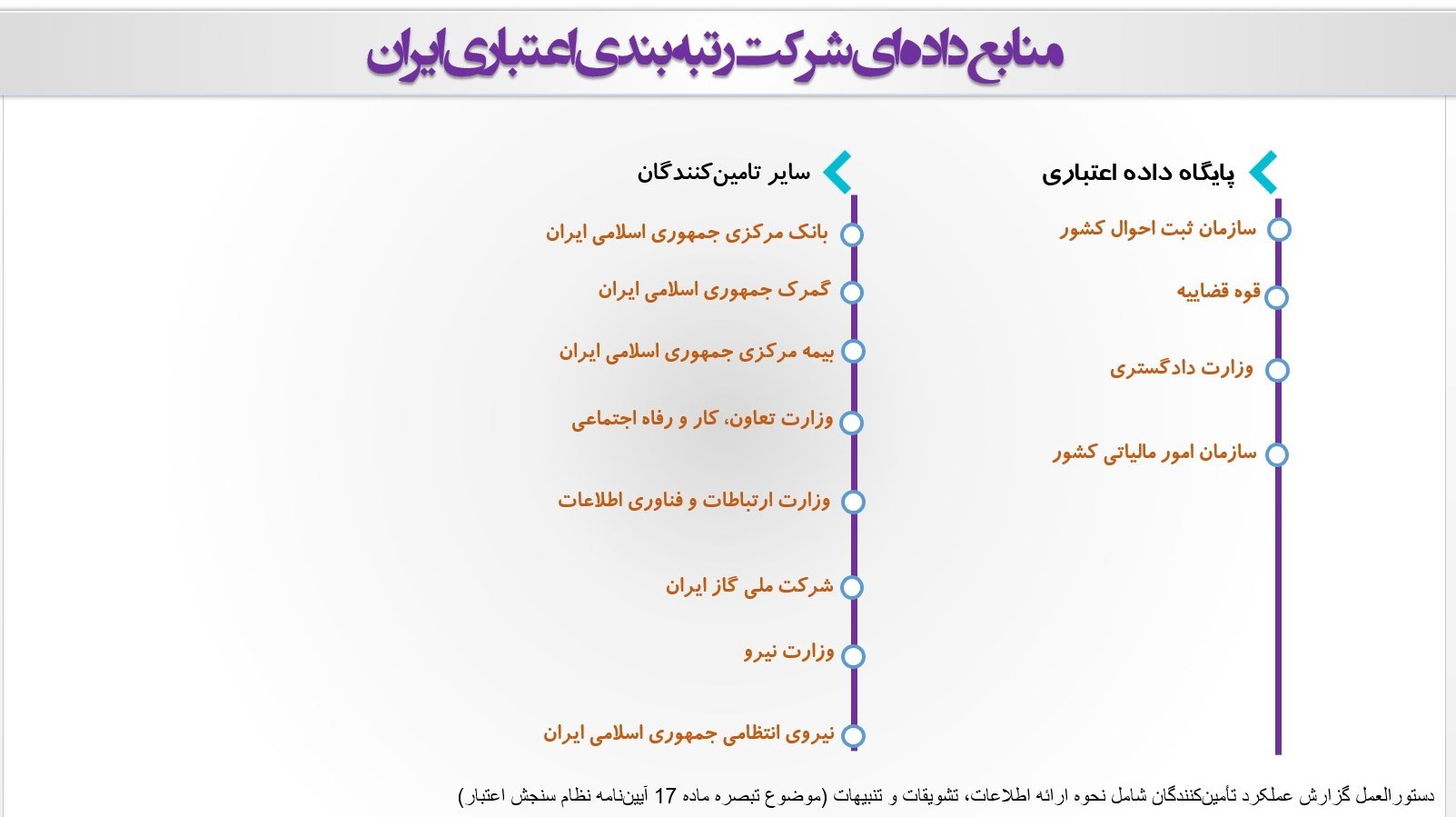

موضوع دیگری که استقرار سیستم اعتبارسنجی در کشور را با تأخیر مواجه کرده است، نواقص پایگاه داده اعتباری است. بر اساس آییننامه سنجش اعتبار مصوب سال 98، بانک مرکزی موظف بوده است پایگاه داده جامعی تحت عنوان «پایگاه داده اعتباری» را تکمیل و آمادهسازی و سپس آن را به سیستم اعتبارسنجی بانکی متصل کند اما متأسفانه هنوز این پایگاه داده عملیاتی نشده است.

با وجود آنکه تکمیل این پایگاه نیازمند یک عزم فراسازمانی است و طبق قانون دستگاههای مختلفی همچون «ثبت احوال»، «قوه قضاییه»، «وزارت دادگستری» و «سازمان امور مالیاتی» موظف به تکمیل این پایگاه هستند اما از سوی دیگر بانک مرکزی باید تمام پیگیریها یا کمکاریها و تخلفات در زمینه عدم تکمیل این پایگاه را به شورای مربوطه گزارش دهد.

طبق ماده 21 آییننامه نظام سنجش اعتبار مصوب سال 98، تمام ارگانهای ذیربط موظفند ظرف مهلتهای زمانی مقرر که به تصویب شورا میرسد، با فراهم ساختن زیرساختهای لازم و در چهارچوب این آییننامه و مصوبات شورا، اطلاعاتی را که موجب تکمیل نظام سنجش اعتبار میشود از طریق بستر شبکه ملی اطلاعات در اختیار شرکت اعتبارسنجی قرار دهند.

فقدان ثبات مدیریتی در شرکت مشاوره رتبهبندی اعتباری ایران

اما دلیل دیگری که استقرار اعتبارسنجی در نظام بانکی کشور را تحتالشعاع قرار داده است به «تغییرات پیدرپی مدیریتی در شرکت مشاوره رتبهبندی اعتباری ایران» مربوط میشود. این شرکت که با حمایت وزارت اقتصاد، نظارت بانک مرکزی و مشارکت کلیه بانکهای کشور و برخی از شرکتهای بزرگ بیمه و لیزینگ در آبان ماه 1385 تأسیس شده است، بهعنوان تنها مرجع ارائه گزارش اعتباری در کشور شناخته میشود.

اما تغییرات مدیریتی در شرکت مشاوره رتبهبندی اعتباری ایران آنچنان زیاد بوده است که امکان ثبات تصمیمگیری در این شرکت را دچار چالش کرده است.

علی صالحآبادی بهمن ماه سال گذشته درباره سازوکار وامهای بدون ضامن وعده داده بود: «امیدواریم تا پایان سال بستهای درباره ارائه تسهیلات خرد با ارائه تضامین آسانتر و با لحاظ رتبه اعتباری مناسب به شبکه بانکی ابلاغ کنیم.»

بر اساس تجربیات جهانی، استقرار یک سیستم اعتبارسنجی سالم در یک کشور مزایای همچون «افزایش دسترسی قشر ضعیف فاقد وثیقه به وام»، «کاهش مطالبات غیرجاری بانکی»، «افزایش میزان ارائه تسهیلات از جانب مؤسسات اعتباری»، «مدیریت بهتر ریسک اعتباری پورتفوی بانک» و «ایجاد انگیزه برای اشخاص برای ایفای تعهدات خود برای جلوگیری از بدحسابی و محدودیتهای آینده» را بههمراه خواهد داشت.

انتهای پیام/+