آیا "رابطه مبادله" پاسخگوی فاصله معنادار تورم و مازاد رشد نقدینگی در اقتصاد ایران است؟

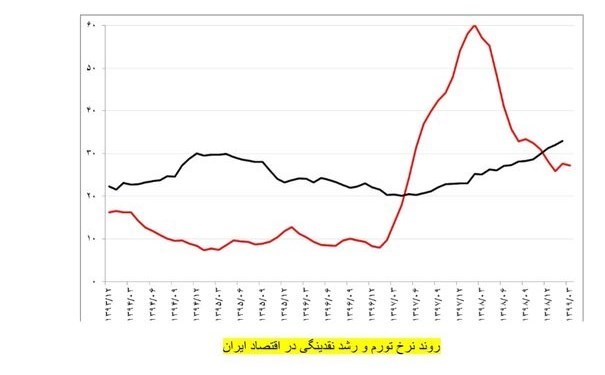

اخیرا با توجه به متفاوت بودن نرخ تورم با مازاد رشد نقدینگی، وابستگی تورم به متغیر نقدینگی که همواره از سوی پول گرایان مطرح میشد با ابهام جدی رو به رو شده است. در تازه ترین اقدام مرکز پژوهشهای مجلس اقدام به تبین مساله با توجه به رابطه مبادله کرده است.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، از دهه 1380 تورم کمتر از مازاد رشد نقدینگی نسبت به تولید افزایش یافته و نرخ رشد نرخ ارز نیز قریب به 15 سال به مراتب کمتر از اختلاف تورم داخلی و خارجی بوده است. آیا میتوان از این واگرایی عدم وجود رابطه بلندمدت بین نقدینگی تورم و نرخ ارز را نتیجه گرفت؟

مرکز پژوهشهای مجلس به تازگی بعد از مطرح شدن ابهامات جدی در مورد رابطه نقدینگی و تورم در اقتصاد ایران اقدام به انتشار گزارش تازه ای در این خصوص کرده است.

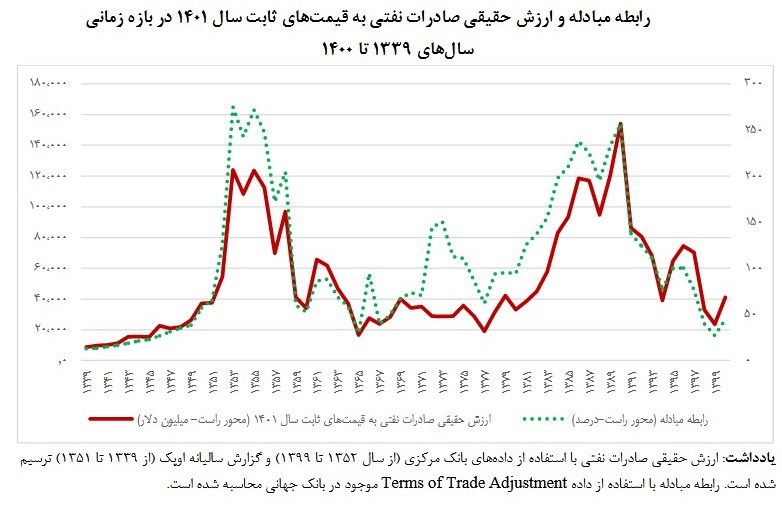

به اعتقاد پژوهشگران این مرکز، دلیل عمده و اگرایی نرخ ارز و نرخ ارز PPP (نقض رابطه بین نرخ ارز و تورم) به افزایش در رابطه مبادله( Terms of Trade) ناشی از تغییر قیمت و صادرات نفتی باز میگردد.

به جز صادرات نفتی افزایش (کاهش) نسبی ریسک (ناشی از تحریم و تضعیف فضای کسب و کار) و همچنین افزایش (کاهش) هزینه مبادلاتی بین المللی نیز میتواند اثر به سزایی بر کاهش افزایش رابطه مبادله داشته باشد. به لحاظ شهودی رابطه مبادله بیانگر نسبت شاخص قیمت صادراتی و شاخص قیمت وارداتی است. ساده ترین و متداول ترین نوع رابطه مبادله است که نشان میدهد کشورها به ازای یک واحد از صادرات، چه میزان کالا وارد میکنند.

برای محاسبه رابطه مبادله مذکور، شاخص قیمت کالاهای صادراتی (Px )را بر شاخص قیمت کالاهای وارداتی (Pm )تقسیم نموده و عدد به دست آمده را در 100 ضرب مینمایید. افزایش رابطه مبادله یک کشور به معنای آن است که این کشور میتواند به ازای یک مقدار هزینه ثابت برای صادرات، مقدار واردات بیشتری داشته باشد. برای مثال در کشوری که صادرات آن صرفا نفت خام است زمانی که قیمت نفت 100 درصد افزایش می یابد رابطه مبادله 100 درصد افزایش مییابد. زیرا با همان مقدار صادرات نفت میتواند دو برابر واردات انجام دهد با فرض ثابت بودن قیمت جهانی کالای وارداتی همان طور که در شکل ، ملاحظه میشود در کشورهای نفتی نظیر ایران علت غالب تغییر رابطه مبادله تغییر در ارزش حقیقی صادرات نفتی است.

زمانی که ارزش دلاری صادرات نفتی افزایش مییابد کشور صادر کننده نفت میتواند بدون افزایش هزینه استخدام نیروی کار و (سرمایه از محصولات خارجی )واردات بیشتری بهره مند شود که در نهایت موجب کاهش هزینه تولید میشود. از طرفی به دلیل سهم بالای انرژی در تولید کشور صادر کننده نفت از مزیت قیمتی برخوردار است و میتواند با صرف هزینه انرژی کمتری به نسبت طرف خارجی اقدام به تولید کند. به این دلیل، با افزایش صادرات نفتی انتظار میرود که متوسط هزینه تمام شده یک واحد تولید صادراتی داخلی کمتر از خارجی رشد کند.

این کاهش قیمت نسبی تولیدات داخلی به خارجی در تجارت باعث کاهش رشد نرخ ارز میشود. با افزایش قیمت نفت سهم صادرات نفتی از مجموع ارزش صادرات افزایش مییابد متوسط قیمت کالاهای صادراتی نسبت به وارداتی افزایش پیدا میکند این درصد تغییرات بیشتر از تغییرات در CPI و PPI خواهد بود. زیرا در سبد محاسباتی تورم مصرف کننده کالاهای غیر قابل تجارت وجود دارد و همچنین در محاسبه تورم تولیدکننده، قیمت نفت سهم به مراتب کمتری نسبت به شاخص قیمت صادراتی دارد به این دلیل نرخ ارز PPP محاسبه شده با شاخص قیمتهای CPI یا PPI سرعت تعدیل کمتری نسبت به نرخ ارز دارند.

به بیان دیگر گرچه هر دو رشد تورم مصرف کننده و تولید کننده از محل افزایش واردات به دلیل کاهش قیمت نسبی واردات به صادرات یا همان افزایش معکوس رابطه مبادله و کاهش رشد نرخ اسمی ارز کاهش مییابند اما این کاهش کمتر از قیمت نسبی صادراتی به وارداتی خواهد بود.

دهه 80 این مسئله موجب واگرایی نرخ ارز و نرخ ارز PPP شده که با بازگشت رابطه مبادله به سطح دهه 1370- 1360 این واگرایی از بین رفته است. شایان ذکر است که در نیمه اول دهه 1390، علاوه بر نفت تغییرات ترجیحات سبد دارایی جامعه به دلیل نرخ بالای سود سپرده حقیقی نیز مزید بر علت واگرایی تورم و نرخ ارز در ایران بوده است. انطباق مجدد روند نرخ ارز و نرخ ارز PPP پس از بازگشت به سطح قبلی رابطه مبادله و نبود سود سپرده حقیقی مثبت در ایران و تکرار این انطباق در دیگر کشورهای صادر کننده نفت با کاهش قیمت جهانی نفت در سال 2015 نشان دهنده وجود رابطه بلندمدت بین تورم و نرخ ارز است. عدم تناسب بین تورم و نرخ ارز در دهه 1380 و نیمه اول دهه 1390 ناشی از تغییر ورودی ارزهای نفتی به اقتصاد کشور و سود سپرده بانکی بود که در نبود آنها از سال 1397 این تناسب بازگشته است. البته با آغاز دهه 1380 ، شاهد کاهش سطح تورم بوده ایم که به ظاهر ناشی از کاهش نرخ ارز، اما ریشه اصلی آن، نه کاهش نرخ ارز بلکه افزایش صادرات نفتی از طریق سازوکار پیشتر گفته شده بوده است.

از آنجا که افزایش صادرات نفتی و افزایش انتظاری صادرات نفتی مانند انتظار افزایش صادرات نفتی با موفقیت مذاکرات تحریمی موجب کاهش نرخ ارز میشود و سپس کاهش نرخ تورم این گونه به نظر میآید که در بازه بلندمدت و میان مدت، جهت علیت از نرخ ارز به تورم است. ممکن است که آزمونهای آماری نیز این گزاره را تصدیق کنند اما باید به این نکته متذکر بود رابطه نرخ ارز و تورم حاوی درون زایی است. بر این اساس میان تورم و نرخ ارز اسمی همگرایی کاملی وجود دارد و به دلیل درون زایی میان این رابطه نمیتوان نرخ ارز را عامل تورم در بازه بلندمدت و میان مدت دانست اما سؤال بعدی اینکه چگونه ارتباط نقدینگی با این دو متغیر توضیح داده میشود؟ پاسخ به این سؤال مستلزم پرداختن به علل واگرایی نرخ ارز مدل پولی و نرخ ارز در ایران است.

انتهای پیام/