صوری بودن ۸۵ درصد قراردادهای بانکی/ ساختار و ریشه بانک ربا آلود است

عضو شورای فقهی بورس با اشاره به مراکزی که علنا فاکتور صوری برای اخذ وام منتشر می کنند و بانکها هم از این مسئله مطلعند گفت: عقود صوری باعث می شود که معاملات بانکی در نهایت به بهره و ربا منجر شود بنابراین باید از آن جلوگیری شود.

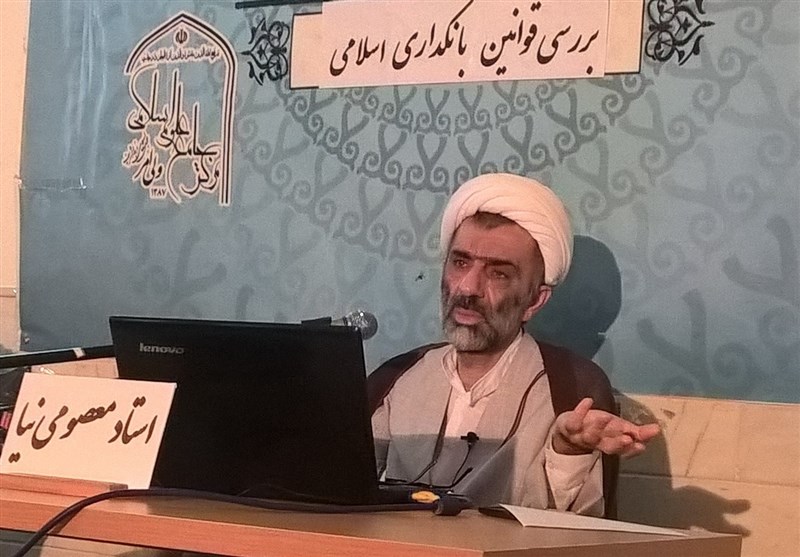

به گزارش خبرنگار اقتصادیباشگاهخبرنگاران پویا، بانکداری اسلامی و لزوم عمل به آن مسئلهای است که امروزه به چالش بزرگی تبدیل شده است. دریافت سودهای بالای بانکی و دریافت سرسام آور جریمه دیرکرد از یک سو در سالهای اخیر با واکنش مراجع تقلید روبهرو شده است و از سوی دیگر با اعتراضات مردمی نسبت به دریافت این نوع سودهای بانکی بالا و نابرابر مواجه شده است. همچنین یک علت عمده و مهم ایجاد کننده شائبه شرعی در بانکها منعقد شدن قراردادهای صوری و غیر واقعی است که به نوعی هم خلاف شرع وهم ضربه زننده به تولید و اقتصاد است زیرا قرارداد صوری در اصل رابطه بانک با بازار کالا و خرید و فروش را قطع می کند .در همین باره گفتوگویی داشتهایم حجت الاسلام معصومی نیا عضو شورای فقهی بورس و عضو هیئت علمی دانشگاه خوارزمی.

تسنیم: همان طورکه می دانید در چند سال اعتراضات زیادی نسبت به ربوی بودن سیستم بانکی شده است. لطفا به شکل خلاصه به تشریح و علل این اعتراضات بپردازید؟

از زمان تصویب قانون عملیاتی بانکداری بدون ربا در سال 63 اکنون وضعیت بانکداری و رعایت موازین اسلامی در ایران به گونهای شده است که اعتراض گسترده مراجع تقلید و اکثر صاحبنظران را به همراه داشته است و علی رغم آن شاهد آن هستید که حتی در صاحبنظران و کارشناسان بانکی کمتر کسی پیدا میشود که از وضعیت کنونی بانکها در اقتصاد کلان رضایت داشته باشد. به همین خاطر علت اصلی مطرح شدن طرح جدید نظام بانکی در مجلس به نام قانون جامع بانکداری هم دلیل اعتراضات گستردهای بوده است که در چند سال اخیر راجع به عملکرد بانکها صورت گرفته است.

مشکل اصلی معضلات دنبالهدار سیستم بانکی به ساختار و سازمان کلی در بانکها بازمیگردد و می توان گفت که مشکل اصلی ماهیت نهادی ربوی به نام بانک است. برای تشریح کامل این مطلب لازم است که اول از همه به تاریخچه بانک در غرب نگاه بیندازیم. در چند سده گذشته در غرب مردم و افراد جامعه برای نگهداری و حفاظت از پولها ومنابع نقدیشان آنها را در نزد زرگرها به امانت میگذاشتند و زرگرها در عوض دریافت مبلغی به عنوان حقالزحمه این وظیفه نگهداری پول را انجام میدادند. پس از گذشت مدتی آنها متوجه شدند که میتوانند درصدی از موجودی و مبالغ امانتی نزد خودشان را به دیگر افراد وام بدهند و در عوض آن بهره و سود انبوهی دریافت کنند زیرا که اکثر اوقات قسمت اعظم منابع نقدی مردم که در نزدشان بود به صورت راکت بود و اکثر مردم برای دریافت همه پول خود به زرگرها مراجعه نمی کردند . بنابراین ایده اصلی بانکداری و تاسیس بانک از همین داستان زرگرها نشأت گرفت.

*تاریخچه شکل گیری بانک نشان می دهد که ساختار و ریشه بانک ربا آلود است

تسینم: تاریخچه ای که از تشکیل بانک گفتید چگونه باعث شده است که بانکهای کنونی ساختارشان بر اساس بهره و ربا شکل گرفته باشد؟

زرگرها که بعد ها به بانک تبدیل شدند وقتی متوجه شدند بهره گرفتن از طریع اعطای وام، سود بالایی به همراه دارد و می توانند از پول های راکت عظیم جامعه سود دریافت کنند برای رقابت در جذب پول مردم به سپردهگذاران بهره نیز میپرداختند. بنابراین قسمتی از سودی که بابت وام دریافت میکردند آن را به سپردهگذاران بهره میدادند. ریشه و ساختار بانک کنونی هم از مدل زرگرها برداشت شده است و اصالتا براساس بهره و ربا بنا نهاده شده است.

بانک نهادی بدون تحرک اقتصادی است که برای جمعآوری پولهای مردم و وام دادن قسمتی از آن و دریافت بهره و ربا فعالیت می کند. بانک ذاتا در اصل به بخش واقعی اقتصاد و تولید و خرید و فروش کالا اهمیتی نمیدهد و تمام دغدغهاش را به دریافت بهره و سود از مشتریان معطوف کرده است. این روش و ساختار دقیقا همان ساختار ربوی که قرآن آن را نهی کرده است. به گفتار دیگری برای وضوح مطلب می توان گفت که فعالیت بانک فقط در مدل مبلغ - مدت - نرخ محدود شده است. بدین معنا که بانک یک مبلغی معین میکند و مدتش را هم محاسبه میکند و برهمان اساس هم از مشتری طلب نرخ و سود میکند و آن را به هر نحوی از مشتری می گیرد و توجهی هم به شراکت در سود و زیان و ورشکستگی مشتری ندارد.

تسنیم: قانون عملیات بانکداری بدون ربا پس از انقلاب ظرفیت آن را فراهم کرد که بانکها بر اساس موازین اسلامی فعالیت کنند. شما عقیده دارید که این قانون هیچ اثر مثبتی در جهت اسلامی سازی بانک نداشته؟

در قانون بانکداری بدون ربا و بانکداری اسلامی صاحبنظران بیان کردند که بانک به جای دادن قرض و بهره ربوی، عقود شرعی را جایگزین ربا کند و وامها و تسهیلات را در قالب عقود شرعی مثل مضاربه، سلف، جعاله و... به مردم پرداخت کند و در اصل بانک وکیل مردم در سرمایهگذاری بخش واقعی اقتصاد و بازار بشود. ولی متاسفانه اکنون عقود شرعی آنطور که باید در بانکها جایگاهی ندارد و علت اصلی آن هم مسئلهای به نام صوری منعقد شدن عقود شرعی در شعب بانکهاست.

*مراکزی علنا برای وام بانکی فاکتور صوری منتشر می کنند و بانکها هم از این قضیه مطلعند

تسنیم: صوری بودن عقود شرعی که به آن اشاره کردید دقیقا به چه معناست؟ آیا غیر واقعی شدن عقود شرعی حرام است؟

این بدان معناست که عقود شرعی در بانکها فقط در حد حرف است و در ظاهر دیده میشود که عقود شرعی اتفاق میافتد اما در عمل عقود شرعی به درستی اجرا نمیشود و غیرواقعی است که این مطلب معاملات بانکی را غیرشرعی می کند و شبهه ربا را به وجود می آورد.

الان مراکزی هستند که علنا فاکتور صوری برای تهیه وام عرضه میکنند مثلا اگر میخواهید وام فروش اقساطی از بانک بگیرید این مراکز فاکتور صوری در اختیار شما قرار میدهند تا بتوانید وام دریافت کنید و بانک هم با اینکه اکثر اوقات از این تقلب اطلاع کافی دارد ولی توجهی به آن ندارد چون هدفش دریافت بهره و سود است. اکنون در سیستم بانکی عمده عقود شرعی که منعقد میشود صوری و غیرواقعی است و ماهیت اصلی آن عقود به درستی اجرایی نمیشود و در نهایت به قرض و بهره ربوی منتهی میشود چرا که صوری است.

*85درصد قراردادهای بانکی صوری است و بر اساس موازین شرعی نیست

تسنیم: به نکته مهمی اشاره کردید که ممکن است که خیلی از افراد از غیرشرعی آن مطلع نباشند. آیا آمار و ارقامی از صوری بودن عقود در بانکها در اختیار دارید؟

در گزارش مرکز پژوهشهای مجلس درباره عقود بانکی تصریح شده است که اکثر عقود بانکی در شعب صوری و غیر واقعی منعقد میشود و درهمین باره تحقیقی که به مدت دو سال در چند بانک مختلف انجام شد مشخص گردید که حدود 85 درصد قراردادهای بانکی غیرواقعی است و مطابق با موازین عقود شرعی نیست.قود شرعی می بایست کاملا بر اساس موازین گفته شده اسلام منعقد شود و الا باعث ورود ربا و یا باطل شدن معاملات می شود. حال سوال اینجاست آیا با تغییر شکلی قراردادها مشکلات غیرشرعی بانک حل شوند؟ پاسخ منفی است زیرا مشکل اصلی از ساختار و ریشه بانک است که ربوی است و همانطور که گفتم بانک در سه مولفه مبلغ - مدت -نرخ محدود میشود که کاملا ربوی است.

تسنیم: شما عقیده دارید که طرح جامع بانکداری مجلس راه گشا و حلال معضلات بانکی نیست. لطفا دلایل و نظرات خود را راجع به این طرح بیان کنید؟

نمایندگانی هم که طرح جدید بانکداری را در مجلس نوشتند صریحا اذعان دارند که قراردادها در بانکها صوری است ولی متاسفانه علت و ریشه آن را صحیح متوجه نشدند و گمان کردند که با تغییر شکلی و ظاهری در بانک میتوانند مشکل را برطرف کنند در حالی که مشکل اصلی وجود ربا در ساختار غلط بانک است. بنابراین طرح جدید مجلس با این گفتههای و دلایل به نظر بنده اصلا مفید به فایده نیست. در طرح مجلس گفته شده است که برای آنکه مشکل عقود صوری مرتفع شود لازم است به جای عقود مشارکت عقودی با بازدهی و نرخ ثابت مثل مرابحه باید جایگزین شود ولی اصل مطلب آن است که چون ساختار بانک اصلاح نشده است عقود دارای بازدهی ثابت مثل مرابحه بازیچهای برای ایجاد حیله ربا در بانکها میشود. مثلا شخص برای رهن مسکن خود میرود عقد مرابحه با بانک منعقد میکند و اسم رهن مسکن را هم نمیآورد و به نام خرید کالا و عقد مرابحه وام را از بانک دریافت میکند که این به نوعی حیله ربا است و کاملا غیرشرعی.

انتهای پیام/