کنترل ترازنامه مسیری درست اما پر چالش؛ بانک مرکزی نگران اثرات انقباضی این سیاست باشد

پیشنهادهای زیادی برای کنترل نظام بانکی پیش روی بانک مرکزی قرار دارد. به نظر می رسد مرور تجارب اجرای این پیشنهادات در کشورهای دیگر و حتی ایران به قضاوت بهتر در گزینش بهترین پیشنهاد کمک کند.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، از نقدینگی همواره به عنوان عامل اصلی تورم و جهش قیمتها در ایران نام برده می شود. به همین علت توجه اقتصاددانان برای کنترل تورم بیشتر معطوف به دو بازیگر اصلی خلق نقدینگی یعنی دولت و نظام بانکی است. با وجود آنکه در دهه های شصت و هفتاد، دولت به عنوان عامل اصلی رشد پایه پولی و نقدینگی معرفی می شد اما در دو دهه اخیر با شروع بانکداری خصوصی و تغییر سیاست های پولی بانکی مرکزی مبنی بر اعطای آزادی بیشتر به سیستم بانکی، این بانک ها بودند که در دوره هایی سهم غالب در رشد پایه پولی و نقدینگی را داشتند.

افزایش نرخ رشد نقدینگی در دهه 1390 در کنار رشد اقتصادی میانگین صفر درصدی و وضعیت بد تشکیل سرمایه خالص، این حقیقت را نشان می دهد که حجم بالای اعتبارات بانکی نتوانسته به صورت موثری در خدمت بخش حقیقی قرار بگیرد. این عدم ارتباط میان اعتبارات و بخش حقیقی سبب شده است تا افزایش نقدینگی در محل خلق اعتبارات بانکی اثر خودش را در افزایش تورم و جهش قیمت ها نشان دهد.

سوال مهم آن است که چرا وضعیت نظام بانکی به اینجا رسید؟ به نظر میرسد پاسخ به این سوال را باید در گفتمان غالب در کشور در رابطه با خصوصی سازی و آزادسازی مالی دانست. گفتمانی که متاثر جریان اصلی اقتصاد (mainstream economics) در دنیا، در ایران نیز رواج یافت. یکی از شئون عملی این گفتمان در ایران، آغاز بانکداری خصوصی بود آن هم بدون آنکه آمادگی های لازم برای آن فراهم شود. غلبه این گفتمان در سیاست های بانک مرکزی نیز نمودار شد. برای مثال سیاست سالم سازی نقدینگی که با شروع دولت حسن روحانی از سال 1392 اعلام و اعمال شد با این هدف بود که خلق پول توسط دولت چه در قالب جزء خالص بدهی دولت به بانک مرکزی و چه در قالب خط اعتباری مسکن مهر محدود شده و فرمان رشد نقدینگی در کشور به دست نظام بانکی سپرده شود.

با این وجود نتیجه ای که حاصل شد آن بود که نه تنها نرخ رشد پایه پولی در سال های 1393 تا 1397 کاهش چشم گیری نیافت بلکه کیفیت خلق نقدینگی نیز کاهش پیدا کرد. اگر تا قبل از این دوره، بخشی از خلق نقدینگی در خدمت تولید مسکن مهر و پروژه های عمرانی قرار می گرفت بعد از سیاست سالم سازی نقدینگی پروژههای بزرگ و پیشران کاهش و سفته بازی و مال سازی توسط بانکها افزایش یافت. ضمن آنکه در این دوره، بانک ها برای کسب سپرده بیشتر به افزایش نرخ بهره اقدام کردند که لطمات زیادی به بخش حقیقی اقتصاد وارد کرد.

افسارگسیختگی و شرایط مخرب نظام بانکی تجربهای هرچند با هزینه زیاد اما خوبی را برای بانک مرکزی به وجود آورد. این تجربه سبب شد تا بار دیگر سیاست کنترل مستقیم ترازنامههای بانک ها در دستور کار بانک مرکزی قرار گیرد. سیاستی که در دهه شصت نیز تجربه آن وجود داشت. محمدجواد ایراوانی وزیر اقتصاد سال های 1364-1368 در گفتگو با تسنیم بر اعمال سقف بر روی رشد ترازنامه بانک ها و مجازات مدیران متخلف در این زمینه در دهه شصت اشاره کرد.

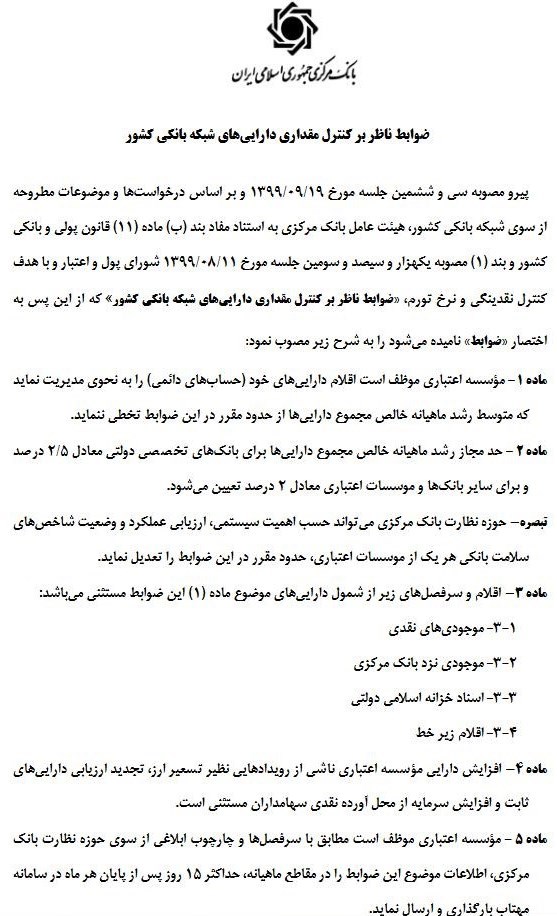

بالاخره بانک مرکزی در 27 اسفند 1399 ضوابط ناظر بر کنترل مقداری داراییهای شبکه بانکی را ابلاغ کرد. طبق این ضوابط سقف رشد ترازنامه بانکهای تجاری در هر ماه 2 درصد و بانکهای تخصصی 2.5 درصد است. بهطوری که ترازنامه یک بانک تجاری در طول سال، 24 درصد و بانک تخصصی 30 درصد افزایش یابد. برای کنترل رشد ترازنامه بانکها در این برنامه، کنترل سمت راست ترازنامه که شامل داراییهای بانک میشود، هدفگذاری شده است چرا که یکی از علل اصلی افزایش نقدینگی خلق پولی است که در فرایند رشد دارایی و اعطای تسهیلات بهوجود میآید.

این ضوابط باتوجه به تغییرات در ریاست بانک مرکزی در ایام انتخابات سال 1400 مسکوت ماند تا در نهایت بعد از استقرار دولت سیزدهم و انتخاب رئیس کل جدید بانک مرکزی در دستور کار حوزه نظارتی بانک مرکزی قرار گرفت. بانک مرکزی در آبان 1400 برای اولین بار 5 بانکی را که از این ابلاغیه تخطی کرده بودند را جریمه کرد و نرخ ذخیره قانونی برای آن ها 13درصد اعلام کرد. در حالی که این نرخ به صورت عمومی برای بانک ها 11درصد بود. نهایتا تا پایان سال 1400، در مجموع، 9 بانک و موسسه اعتباری اینگونه جریمه شدند.

24 مرداد 1401 بانک مرکزی در راستای متناسب سازی رشد ترازنامه بانکها و مؤسسات اعتباری با شاخصهای ثبات و سلامت، تصمیمات جدیدی گرفت. مطابق این بخشنامه جدید بانک مرکزی بر اساس شاخص های خود رشد سقف ترازنامه بانک ها را در حدود 1.33 تا 2.5 درصد اعلام کرد. همچنین طبق این بخشنامه، بانک مرکزی سقف نرخ ذخیره قانونی برای بانک های متخلف را از 13 درصد به 15 درصد افزایش داد تا جریمه عدم رعایت رشد سقف ترازنامه، سنگین تر شود. طبق اعلام مسئولان بانک مرکزی در سال 1401 نیز تا کنون 6 بانک مشمول جریمه افزایش نرخ ذخیره قانونی شده اند.

شاخص های بانک مرکزی مطابق این بخشنامه عبارتند از: 1- امتیاز رتبه بندی بانک/مؤسسه اعتباری بر اساس روش CAMELS؛ 2- نسبت کفایت سرمایه؛ 3-وضعیت بازار بین بانکی؛ 4- وضعیت اضافه برداشت؛ 5-وضعیت مطالبات غیرجاری ریالی؛ 6-وضعیت رعایت بخشنامههای مبارزه با پولشویی؛ 7-قضاوت حرفهای وضعیت بانک/مؤسسه اعتباری از نظر گروه بازرسی در چارچوب ضوابط و مقررات مربوط (رعایت نرخ سود سپردهها و تسهیلات، کلان، مرتبط، سرمایهگذاریها و شفافیت).

بررسی آمار رشد تسهیلات و رشد سپرده های سیستم بانکی نشان می دهد سیاست کنترل ترازنامه توانسته است تا حد بسیاری خلق پول توسط سیستم بانکی را مهار کند. برای نمونه طبق آخرین آمار منتشر شده توسط بانک مرکزی، رشد تسهیلات در دوازده ماه منتهی به شهریور ماه سال جاری 34.4 درصد شد در حالی این عدد در دوازده ماه منتهی به شهریور سال گذشته 51.9 درصد بود. درواقع شاید بتوان بخش عمده کاهش 17.5 درصدی رشد تسهیلات را به سیاست کنترل ترازنامه نسبت داد. البته برای تحلیل بلندمدت باید در نظر داشت رشد تسهیلات در دوازده ماه منتهی شهریور سال های 98، 97 و 96 به ترتیب 35.2درصد، 23.4درصد و 27.8 درصد بوده است.

مقاطع | شهریور 1397 نسبت به شهریور 1396 | شهریور 1398 نسبت به شهریور 1397 | شهریور 1399 نسبت به شهریور 1398 | شهریور 1400 نسبت به شهریور 1399 | شهریور 1401 نسبت به شهریور 1400 |

درصد رشد تسهیلات | 27.8 | 23.4 | 35.2 | 51.9 | 34.4 |

درصد رشد سپردهها | 27.2 | 30.1 | 36 | 46.6 | 35.6 |

راه های دیگر بانک برای کنترل رشد نقدینگی چیست؟

روش های مختلف با ابزارهای متفاوتی برای بانک مرکزی در جهت کنترل خلق پول توسط نظام بانکی وجود دارد که شاید دو مورد از مهم ترین آن ها بازی با نرخ بهره از مسیر عملیات بازار باز و اجرای قاعده کفایت سرمایه باشد. هر کدام از این سیاست ها با چالش هایی رو به رو است که در ادامه به آن ها اشاره می شود.

محدودیت های ابزار نرخ بهره در کنترل حجم اعتبارات در ایران

سیاست معمول بانک های مرکزی در دنیا به خصوص در سه دهه اخیر کنترل حجم تسهیلات با استفاده از ابزار نرخ بهره از طریق سازوکار عملیات بازار باز است. بدین صورت که وقتی سیاست گذار اقتصادی میخواهد اقتصاد را سرد کند با عرضه اوراق در عملیات بازار باز، نرخ بهره را بالا می برد و اگر بخواهد اقتصاد را تحریک نماید با خرید اوراق و افزایش حجم پول، نرخ بهره را پایین می آورد. تغییر نرخ بهره در عملیات بازار باز از طریق تاثیر بر نرخ بهره بین بانکی بر رفتار بانک ها تاثیر می گذارد.

بررسی شرایط اقتصاد ایران نشان می دهد این ابزار حداقل در شرایط کنونی، امکان کارآمدی ندارد. اولا افزایش نرخ بهره (چه به صورت مصوبه شورای پول و اعتبار و چه عملیات بازار باز) سبب افزایش حجم پرداخت سود به سپرده های مدت دار می شود که همین امر فشار مضاعفی به سیستم بانکی وارد می کند. نکته تاسف بار تر آن است که بعضا پرداخت سود به سپرده های مدت دار از محل خلق پول توسط بانک ها انجام می شود که خود این کار رشد نقدینگی را افزایش می دهد. اتفاقی که در سال های گذشته در برخی بانک ها رخ داد. مسئله دوم آن است که اساسا با توجه به وضعیت رکودی در اقتصاد ایران، افزایش نرخ بهره بانکی و افزیش هزینه تسهیلات، فشار مضاعفی به بخش مولد وارد و رکود اقتصادی را عمیق تر می کند. به تعبیر دیگر امکان افزایش نرخ بهره با توجه به شرایط اقتصاد کلان در ایران وجود ندارد و سیاست گذار پولی باید از ابزار دیگری برای کنترل حجم تسهیلات نظام بانکی است استفاده کند. در این زمینه به نظر می رسد سیاست کنترل ترازنامه اثرات منفی کمتری نسبت به افزایش نرخ بهره داشته باشد.

چرا کارآمدی کفایت سرمایه نیز محل تردید است؟

برخی از اقتصاددانان ایرانی با توجه به تجارب دیگر کشور ها عمل به قاعده احتیاطی کفایت سرمایه را تنها و کارآمدترین راه کنترل ترازنامه بانک ها می دانند. این پیشنهاد را اولین بار کمیته نظارت بر بانکداری بازل یا کمیته بازل (BCBS) در سال 1988 داد تا بانک ها بخشی از سرمایه خود را برای احتمال نکول اعتبارات و ضرر و زیان های ناشی از آن تخصیص دهند. کمیته بازل معتقد است رعایت کفایت سرمایه توسط بانک ها می تواند سد راهی در برابر بانک هایی باشد که بی مهابا و بدون توجه به ریسک نکول، وام میدهند و همچنین مهاری برای رشد خلق پول توسط بانک ها نیز هست. با این حال اعمال کفایت سرمایه نتوانست از بحران بزرگ مالی 2007 جلوگیری کند. کمیته بازل در واکنش به ناکارآمدی قاعده کفایت سرمایه برای جلوگیری از بحران، سپتامبر 2009 جلسهای تشکیل داد که نتیجه آن توصیه به تقویت و تشدید کفایت سرمایه بود.

جدای از ناکارآمدی قاعده کفایت سرمایه در جلوگیری از بحران 2007، بسیاری از اقتصاددانان با ذکر دلایلی قاعده کفایت سرمایه را ابزاری ناکافی و ناکارآمد برای مهار خلق پول توسط نظام بانکی می دانند. سه دلیل مهم برای این ادعا بر شمرده می شود: اول آنکه در شرایط رونق اقتصادی که ارزش دارایی ها و وثایق افزایش می یابد، بانک ها تشویق می شوند تا تخمینشان از ریسک و بنابراین برآوردشان از میزان سرمایه لازم را کاهش دهند. دوم آنکه در شرایطی که چشم انداز مطلوب تری از آینده اقتصاد وجود دارد بانکها تشویق میشوند وام های بیشتری بدهند که نتیجه آن سود بیشتر است. این اتفاق به نوبه خود منجر به افزایش سرمایه و افزایش امکان وام دهی بانک ها می شود. دلیل سوم آن است که اگر به جای تحلیل یک بانک بخواهیم همه بانک ها را به صورت یک سیستم در نظر بگیریم آنگاه به نظر می رسد اگر همه بانک ها به صورت هماهنگ ترازنامه خود را رشد دهند به شرط آنکه تمایل به وام دهی به یکدیگر را داشته باشند در مجموع به اندازه کافی سرمایه و نقدینگی خلق خواهد شد و محدودیت کفایت سرمایه دیگر کارکرد نخواهد داشت.

به عقیده این دست از اقتصاددانان ایده کفایت سرمایه شاید ابزار خوبی برای کسب و کارهای غیرمالی باشد اما برای سیستم بانکی که قدرت خلق پول دارد و با سرمایه منفی نیز قادر به ادامه فعالیت است کارکرد نخواهد داشت. برخی دیگر با اشاره به سختی های اجرای این روش (برای مثال محاسبه ریسک هر وام) معتقدند شاید قاعده کفایت سرمایه در یک فضای ریسکی (با قابلیت محاسبه توزیع احتمال پیامدها) معنی داشته باشد اما در شرایط عدم قطعیت (فقدان قابلیت محاسبه توزیع احتمال پیامدها) بیمعناست و در این شرایط محدودیت های کمی ساده در برابر تخمین های اشتباه، قوی تر عمل می کند و در نهایت کنترل های مقداری ترازنامه را به بانک مرکزی پیشنهاد می کنند.

چالش های سیاست کنترل ترازنامه

سیاست کنترل ترازنامه یا همان کنترل مقداری داراییهای شبکه بانکی ممکن است با چالش هایی نیز رو به رو شود. مطابق ضوابط ناظر بر کنترل مقداری داراییهای شبکه بانکی و بخشنامه ای که در مرداد سال جاری آن را تکمیل کرد، بانک مرکزی می تواند برای جریمه بانک های متخلفی که سقف رشد ترازنامه خود را رعایت نمیکنند، نرخ ذخیره قانونی را از 11درصد به 15 درصد افزایش دهد. این مسئله ممکن است به صورت غیر مستقیم اثر سوئی بر بازار بین بانکی داشته باشد و نرخ سود در این بازار را افزایش دهد. برخی کارشناسان اقتصادی معتقدند بانک مرکزی باید از ابزارهای دیگری نیز برای تحت فشار قرار دادن بانک های متخلف استفاده کند و آخرین گزینه او افزایش نرخ ذخیره قانونی باشد.

چالش دیگرسیاست کنترل ترازنامه، غیرمنعطف بودن آن با توجه به شرایط اقتصاد کلان است. درواقع ممکن است بعد از بروز برخی شوک هایی از سمت عرضه -مانند حذف ارز 4200 تومانی برای کالاهای مشمول که در سال جاری اجرا شد- نیاز باشد تا بانک مرکزی برای مقابله با اثرات رکودی این شوک ها، عرضه ذخایر را افزایش دهد. برای مثال گروهی از اقتصاددانان معتقدند در شرایطی که تورم بالای 40درصد است، رشد 35 درصدی نقدینگی یک سیاست انقباضی است و بانک مرکزی باید رشد نقدینگی را حداقل تا نرخ تورم افزایش دهد تا اثرات رکودی سیاست انقباضی کم شود. این در حالی است که اگر انعطافی در ضوابط کنترل مقدار دارایی های برای افزایش نرخ رشد ترازنامه دیده نشده باشد بانک مرکزی مجبور است با افزایش نرخ رشد سقف ترازنامه ها عقب نشینی کند.

البته برخی معتقدند بانک مرکزی می تواند از اعمال محدودیت برای رشد ترازنامه بانک ها به عنوان اهرمی در جهت سرمایه گذاری توسعه ای بهره ببرد. بدین صورت که اجازه رشد بیشتر ترازنامه بانک ها را منوط به تامین اعتبار آن ها برای طرح های پیشران اقتصادی مورد نظر بانک مرکزی نماید.